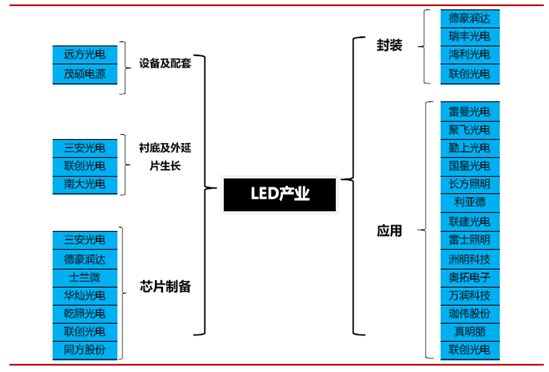

LED 产业链包括LED 衬底制作、LED 外延生长、LED 芯片制造、LED 封装和LED 应用五个主要环节,其中LED 外延生长与LED 芯片制造环节是全产业链的关键环节。

LED 产业链

资料来源:智研咨询整理

全球范围内,LED 产业链各环节参与企业数量呈金字塔型分布。LED 外延生长与芯片制造环节技术门槛高,设备投资强度大,具有规模化生产能力的企业数量相对较少,主要分布在美国、日本、欧盟、中国台湾等国家或地区,其中一部分企业同时开展LED 外延片及芯片的生产,一部分企业只拥有芯片生产能力,外延片的供应依靠上游企业提供;LED 封装环节设备投资强度一般,具有技术与劳动密集型特点,参与企业数量较多,主要分布在中国大陆、中国台湾及日本等国家或地区,部分国际大型LED 外延芯片企业也将业务延伸至封装环节;LED应用环节是整个产业链中规模最大的领域,其产品的开发与生产分散在各个行业领域,此环节参与企业数量最多,分布最广,重点领域包括背光源、显示屏、照明、信号灯、仪表、家电等。

全球LED 产业呈现出一定的区域分布特征:日本、欧美的LED 产业主要依托于产业链完整、生产规模大、技术垄断性强的集团化企业;台湾地区LED 产业相对集中,各环节分工明确,产业链供销稳定;我国大陆企业数量众多,产业链初步形成,并已形成若干产业集聚区,但企业单体规模较小,尚处于快速发展早期阶段。

全球LED 产业链分布

地区 | 外延芯片 | 封装及应用 | |

日本 | Nichia 、Rohm 、Toyoda Gosei | ||

Citizen 、Stanley 、Kagoshima、Toshiba | |||

欧美 | Osram、Philips Lumileds 、Cree | ||

GelCore | Avago 、Luminus | ||

韩国 | 三星LED、LG、Seoul Semiconductor | ||

中国台湾 | 晶电、璨圆、广镓、新世纪、洲磊、泰谷 | 亿光、光宝、宏齐、东贝、佰鸿 | |

光磊、鼎元、汉光 | |||

中国大陆 | 三安光电、华灿光电、士兰明芯、乾照光电、上海蓝光、同方光电、晶能光电、真明丽、德豪润达、大连路美 | 国星光电、雷曼光电、上海三思、瑞丰光电、鸿利光电、聚飞光电、路升光电、四川柏狮、深圳锐拓、厦门华联、浙江中宙、洲明科技、奥拓电子、联建光电、丽晶光电 | |

扬州华夏、广州晶科 | |||

资料来源:智研咨询整理

随着LED 产业的不断发展,LED 企业数量也呈快速增加的态势。处于产业链高端的日本、美国、欧洲和产业链中下游的中国台湾、韩国正逐步向制造成本较低的新兴市场转移。

我国LED 起步较晚,大多厂商从下游封装起步,逐步进入上游外延片生产。目前国内LED 上中游企业较少,使得外延片和芯片行业产业集中度较高;而涉足下游封装及应用领域的企业较多,但形成规模效应的企业较少,产业集中度较低,竞争相对比较激烈;由于国内人力成本相对发达国家较为低廉,且政府出台较多LED 产业优惠政策,近年来国外大型LED 厂商纷纷来中国投资设厂,国际封装产业逐渐向国内转移。

目前,国内LED 产业群主要集中在长三角、珠三角、环渤海经济圈及闽赣地区,其中珠三角地区是中国LED 封装企业最集中、封装产业规模最大的地区,企业数量约占全国一半左右,该地区聚集众多封装物料和封装设备的生产厂商与代理商,配套最为完善。国内LED 各产业链环节代表企业如下:

我国LED产业典型企业布局

资料来源:智研咨询整理

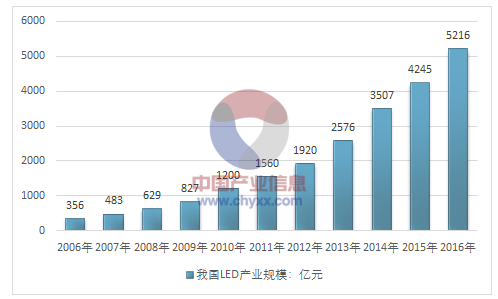

智研咨询发布的《2017-2023年中国LED产业全景调研及投资战略咨询报告》指出:2014年,我国半导体照明产业整体规模达到3507亿元人民币,较2013年同期增长36%。2015年,我国半导体照明产业整体规模达到4245亿元人民币,较2014年增长21%,与过去10年年均超过30%的增长率相比,增速明显下降。2016年我国半导体照明产业整体产值首次突破五千亿元,产业规模达到5216亿元,较2015年同比增长22.8%。

2006-2016年中国LED产业市场规模走势图

资料来源:智研咨询整理

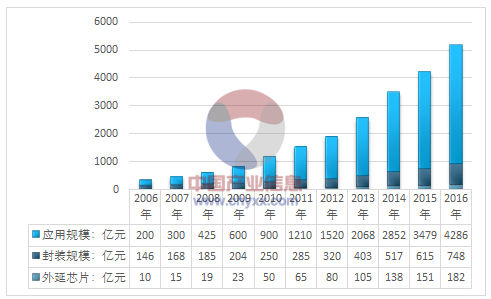

2015年,我国LED外延芯片环节产值约151亿元,较2014年增长约10%,由于MOCVD设备数量的增加和产能利用率有所提高,外延片产量较2014年增加31%,芯片产量增加40%,但由于芯片价格下降近30%,致使产值增幅不及产量;LED封装环节总体发展平稳,产值达到615亿元,随着部分企业大幅扩产,产能较2014年增加30%以上,加上前期产能的释放,LED封装器件产量整体增长达50%,平均价格下降超过30%,拖累产值增长仅为19%;LED应用领域的产业规模达到3479亿元,虽然受到价格不断降低的影响,但仍然是产业链中增长最快的环节,应用整体增长率接近22%。其中LED通用照明仍然是市场发展的最主要推动力,产值达1552亿元,增长率为32.5%,渗透率超过30%,占应用市场的比重也由2014年的41%,增加到2015年的45%。虽然三大产业环节产值都实现增长,但是各环节增幅均明显下降,显示我国半导体照明产业开始整体转入中高速增长的新常态。

2016 年 LED 上游外延芯片市场规模约 182 亿元,同比增长 20%;中游封装市场规模约 748 亿元,同比增长 21.5%;下游应用市场规模约 4,286 亿元,同比增长 23%。

2006-2016年我国半导体照明产业各环节产业规模:亿元

资料来源:智研咨询整理

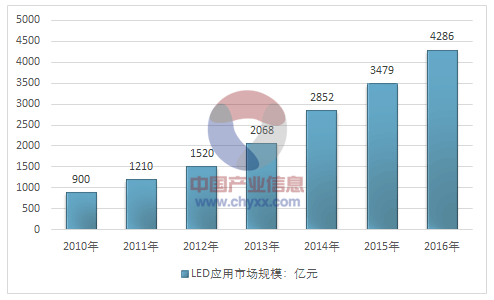

LED 被称为第四代照明光源或绿色光源,具有节能、环保、寿命长、体积小等特点,广泛应用于各种指示、显示、装饰、背光源、普通照明和城市夜景等领域。根据使用功能的不同,可以将其划分为信息显示、信号灯、车用灯具、液晶屏背光源、通用照明五大类。

据统计2010年我国LED应用产业规模为900亿元,到2016年LED应用产业规模增长至4286亿元。

2010-2016年我国LED应用产业规模走势图

资料来源:智研咨询整理

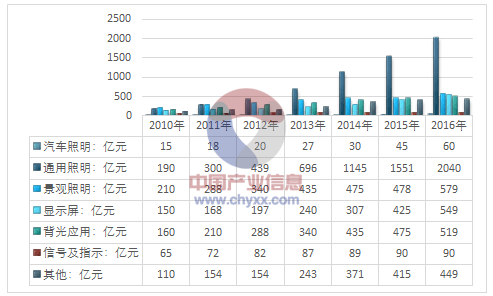

2010-2016年LED应用细分产业规模走势图

资料来源:智研咨询整理

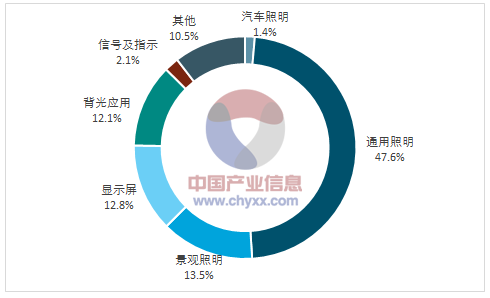

目前,LED下游应用中市场规模最大的是照明领域,其次是背光应用和显示屏。显示屏应用规模仍维持一个相对稳定快速增长趋势,尤其是随着小间距LED显示屏技术的成熟,LED显示屏应用将逐渐从室外超大尺寸显示应用走向室内,应用领域将会显著拓宽,预计未来几年将会保持非常高速的增长速度,从而使得LED显示屏在整个下游应用产业链中的占比逐渐提升。

2016年我国LED应用分布格局

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国LED行业市场动态分析及前景战略研判报告

《2024-2030年中国LED行业市场动态分析及前景战略研判报告》共九章,包含中国LED行业市场痛点及产业转型升级发展布局,中国LED代表性企业案例研究,中国LED行业市场及投资策略建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。