内容概况:2022年,受硫酸钾价格持续下滑及部分资源型硫酸钾厂家转产氯化钾等因素影响,我国硫酸钾产量出现明显下滑。据资料显示,2022年我国硫酸钾实物产量为356万吨,同比下降19.5%;需求量为352.06万吨,同比下降17.1%。

关键词:硫酸钾行业发展趋势 硫酸钾行业竞争格局 硫酸钾产量 硫酸钾价格

一、概述

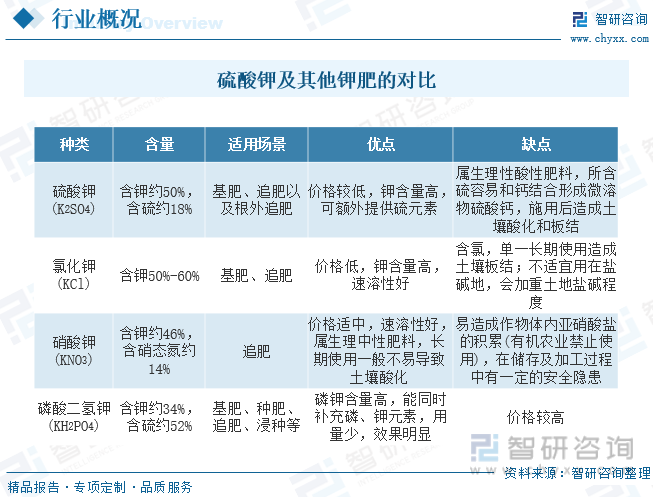

硫酸钾是由硫酸根离子和钾离子组成的一种无机盐,通常状况下为无色或白色结晶、颗粒或粉末。其无气味,味苦、质硬,化学性质不活泼,在空气中稳定。农用硫酸钾外观多呈淡黄色。硫酸钾的吸湿性小,不易结块,物理性状良好,施用方便,是很好的水溶性钾肥,也是制作无氯氮、磷、钾三元复合肥的主要原料。钾肥根据化学成分可以分为含氯钾肥(氯化钾)和不含氯钾肥两大类。其中,含氯钾肥是易溶于水的速效性钾肥,其中钾含量50%-60%(以氧化钾计),可作为基肥和追肥使用;不含氯钾肥通常包括硫酸钾、硝酸钾、磷酸钾、有机钾和草木灰等,其中市面上应用较广泛的是硫酸钾、硝酸钾和磷酸二氢钾。

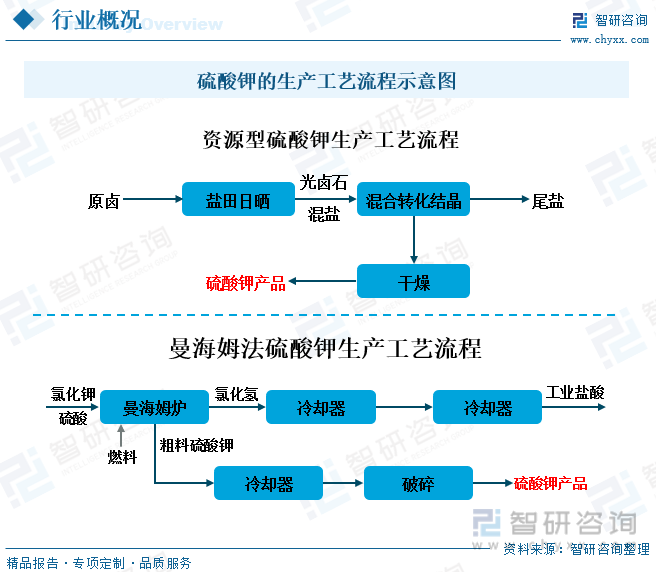

目前,硫酸钾的生产方法主要分为两大类,一类是用天然含钾卤水制取的资源型硫酸钾,由于资源的限制,目前主要有新疆罗布泊钾肥、青海冷湖滨地钾肥和中信国安钾肥等公司生产资源型硫酸钾。另一类是以氯化钾为原料的加工型硫酸钾,其生产工艺可分为热法和湿法。热法典型工艺是曼海姆法,湿法多采用复分解法,其他还有硫酸铵法、离子交换法、制盐苦卤法。目前国内曼海姆法硫酸钾是加工型硫酸钾的主要工艺。

二、行业政策

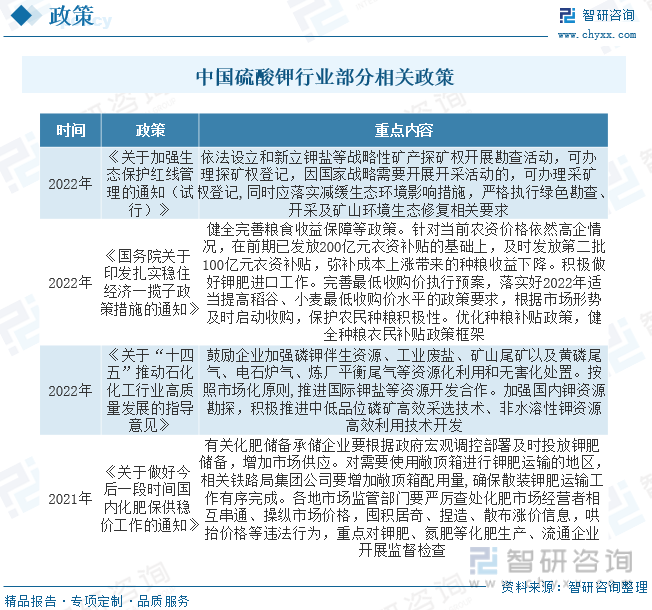

近年来,我国有关部门陆续出台了一系列相关政策,如《关于加强生态保护红线管理的通知(试行)》《关于“十四五”推动石化化工行业高质量发展的指导意见》《关于做好今后一段时间国内化肥保供稳价工作的通知》等,指出我国要加紧钾盐等战略性矿产探矿勘查活动开展,同时要积极推进非水溶性钾资源高效利用技术研究开发,鼓励企业加强磷钾伴生资源等资源化利用及无害化处置,推进国际钾盐等资源开发合作,按市场情况,适时适量改变国内氯化钾等产品储备,稳定国内市场供应,加大行业市场运行监管力度。

三、产业链

硫酸钾行业产业链上游为原材料环节,主要包括钾盐矿、光卤石、氯化钾、硫酸等原材料;中游为硫酸钾生产供应环节;下游主要应用于化肥、染料、医药、化学制品等领域。

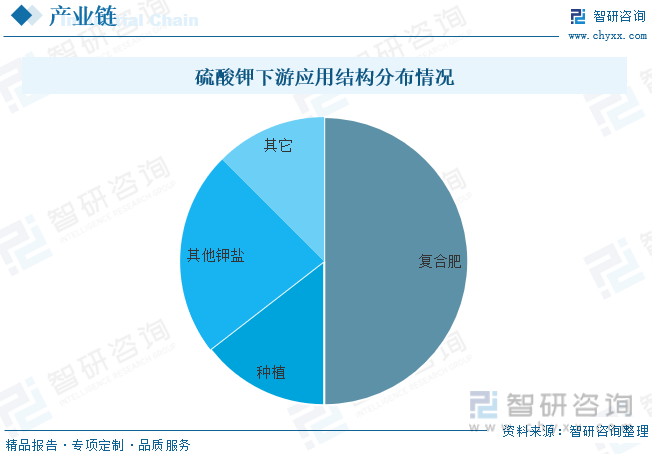

硫酸钾主要用于农业领域,部分产品还可用于工业领域。在农业方面,硫酸钾是常用的钾肥,同时也是硫基氮磷钾复合肥的主要原料;在工业方面,硫酸钾主要用于玻璃、染料、香料、医药等行业。从下游消费结构来看,我国50%的硫酸钾均用于生产复合肥,14.5%用于种植领域,23%用于其他钾盐的生产。

四、发展现状

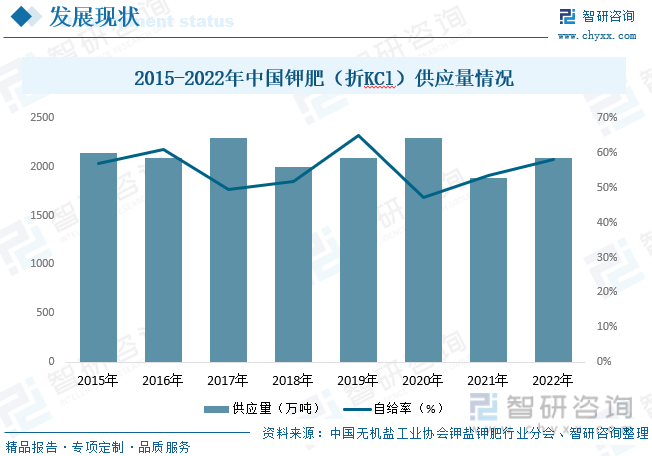

近年来,我国钾肥行业稳步发展,但受限于国内钾矿资源不足及开采技术水平有限等因素影响,我国钾肥产量增长缓慢,供给长期存较大缺口,钾肥自给率基本维持在50%左右。据资料显示,2022年我国钾肥(折KCl)总供应量为2091万吨,同比增长11%;自给率为58.1%,较上年增加4.6个百分点。未来,随着我国农业用肥结构不断优化以及钾肥新品种的不断研发,我国钾肥供需量也将随之稳步增长。

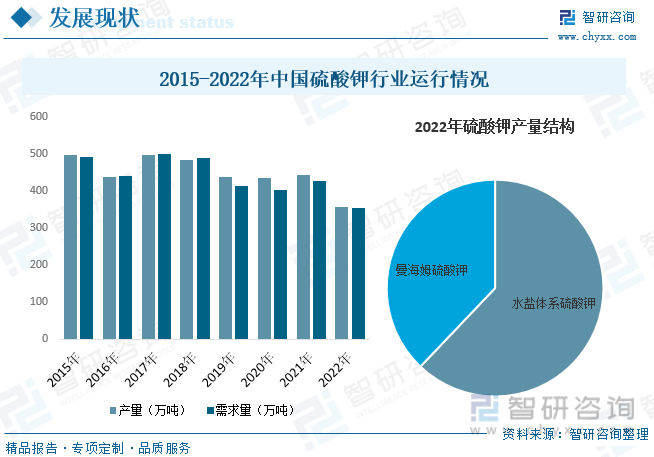

硫酸钾广泛应用于农业领域和工业领域。在农业方面,硫酸钾是常用的钾肥,同时也是硫基氮磷钾复合肥的主要原料;在工业方面,硫酸钾主要用于玻璃,染料,香料,医药等行业。随着近年来我国种植结构的调整,我国种植面积也随之增长,带来了庞大的钾肥用量需求,进而推动了行业的发展。2022年,受硫酸钾价格持续下滑及部分资源型硫酸钾厂家转产氯化钾等因素影响,我国硫酸钾产量出现明显下滑。据资料显示,2022年我国硫酸钾实物产量为356万吨,同比下降19.5%;需求量为352.06万吨,同比下降17.1%。从产量结构来看,2022年我国硫酸钾产量中,水盐体系硫酸钾产量占比为62.1%,曼海姆硫酸钾产量占比为37.9%。

相关报告:智研咨询发布的《中国硫酸钾行业市场深度分析及投资前景展望报告》

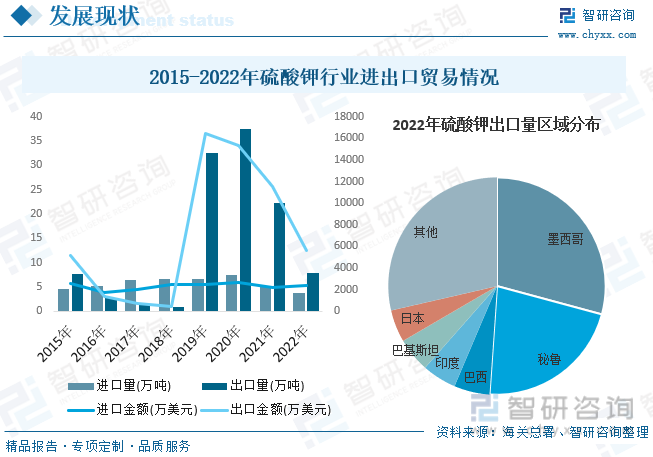

从行业进出口贸易方面来看,近年来,我国硫酸钾进口规模基本趋于稳定,2017年以来,随着国内资源型硫酸钾企业的规模化生产,逐步改善了我国硫酸钾的供给结构,近年来我国对进口硫酸钾的需求数量逐渐稳定。2020年受疫情影响国内硫酸钾生产受阻,使得我国硫酸钾进口量小幅增长,随后进口量开始回落,到2022年硫酸钾进口量为3.86万吨,同比下降25%,进口金额为2373.88万美元,同比增长8.8%。

出口方面,2015-2018年期间,我国硫酸钾出口量呈持续下降的趋势,2019年在硫酸钾出口零关税政策的推动下,我国硫酸钾对外出口量出现了历史性的增长,达32.59万吨,同比增长3646%。2020年在疫情导致全球硫酸钾生产受阻及政策的推动下,出口量维持增长。随着2021年海关总署将29个化肥品种列入了法检名录后,硫酸钾出口量开始迅速减少,到2022年硫酸钾出口量下降至7.8万吨,同比下降64.9%,出口金额下降至5636.08万美元,同比下降51.4%。从出口分布来看,2022年我国硫酸钾出口量中,占比前三的区域分别为墨西哥、秘鲁和巴西,占比分别为29.2%、21.9%和5.3%。

从硫酸钾价格方面来看,2021年年初至2022年6月期间,受国际形势紧张及供需严重失衡等因素的影响,我国硫酸钾价格一路上涨,由2021年1月的2750元/吨上涨至2022年6月的5565元/吨。2022年6月以来,由于下游复合肥工厂开工率仍处于地位,产需冲突严重,加之国内出口形式不佳等因素的影响,硫酸钾价格开始下降,到2022年12月价格下降纸3949元/吨。

五、竞争格局

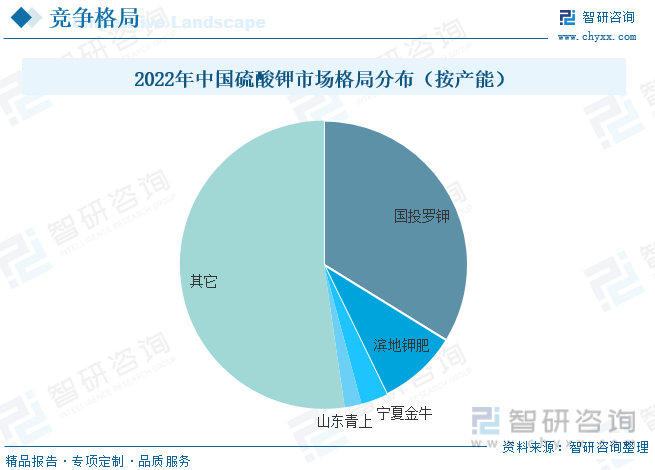

我国的钾肥产能高度集中,主要分布在青海、新疆和四川,尽管国内地矿行业在钾盐勘探领域投入较大,但目前具备开采潜力的查明矿区仍集中在青海察尔汗盐湖和新疆罗布泊现代盐湖地区,以现代盐湖型钾矿为主。从硫酸钾行产能结分布来看,国投罗钾是我国最大的硫酸钾生产企业,2022年行业产能占比达33.8%,行业龙头地位稳固。其次为滨地钾肥和宁夏金牛,产能占比分别为9%和3%。

六、发展趋势

钾资源紧张局面有望缓解。我国是钾资源消费大国,但由于我国本土钾矿资源并不富裕,加之国内目前钾矿开采技术水平有限,使得国产硫酸钾产量有限。因此,在国家政策支持及有关部门的指示下,一方面,我国许多企业开始将目光转向海外钾矿资源开采,各企业加紧获取矿产勘探开采权,加速布局海外市场,助力稳定我国硫酸钾市场供给,增加企业资源储备。另一方面,有关企业加大非水溶性钾资源高效利用技术研究力度,增加磷钾伴生资源等资源利用回收处理,提高钾矿资源提取利用率,积极推进我国硫酸钾行业领域开发生产技术,充分利用国内有限可开发资源存量。

行业仍有较大发展空间。化肥行业是我国农业发展的基础,硫酸钾是化肥行业的重要支撑部分,其发展对于保障国家社会稳定、经济发展具有举足轻重的作用。随着我国经济的稳步发展与生活水平的大幅提高,人们对食物的追求也逐渐由吃饱向吃好转变,农业种植方向也在由增量向增质方向倾斜,尤其表现在烟草、茶叶、瓜果等高经作物及玉米、小麦大田作物上。可以预见,在市场环境不发生重大变化的情况下,我国硫酸钾的需求形式依旧向好,行业仍有较大发展空间。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国硫酸钾行业市场深度分析及投资前景展望报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国硫酸钾行业市场深度分析及投资前景展望报告

《2025-2031年中国硫酸钾行业市场深度分析及投资前景展望报告》共十六章,包含硫酸钾地区销售分析,2025-2031年中国硫酸钾行业投资战略研究,市场指标预测及行业项目投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询