一、基本情况

锅炉是利用燃料或其他能源的热能把水加热成为热水或蒸汽的机械设备。锅炉包括锅和炉两大部分,锅炉中产生的热水或蒸汽可直接为工业生产和人民生活提供所需要的热能,也可通过蒸汽动力装置转换为机械能,或再通过发电机将机械能转换为电能。提供热水的锅炉称为热水锅炉,主要用于生活,工业生产中也有少量应用。产生蒸汽的锅炉称为蒸汽锅炉,常简称为锅炉,多用于火电站、船舶、机车和工矿企业。锅炉整体的结构包括锅炉本体和辅助设备两大部分。锅炉中的炉膛、锅筒、燃烧器、水冷壁过热器、省煤器、空气预热器、构架和炉墙等主要部件构成生产蒸汽的核心部分,称为锅炉本体。锅炉本体中两个最主要的部件是炉膛和锅筒。随着中国工业化的快速发展,锅炉行业在国民经济中逐渐显现出重要地位。在过去几十年里,锅炉行业经历了高速发展,市场规模扩大,技术水平提高,并逐渐成为民经济中的重要支柱产业。目前我国锅炉行业重点企业主要有海陆重工、华西能源和金通灵。

基本情况

资料来源:智研咨询整理

二、经营情况

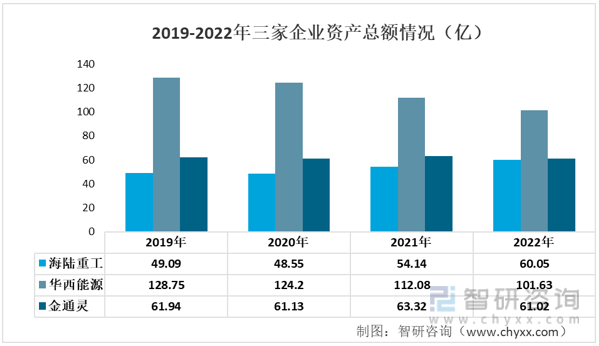

在2019年,海陆重工的资产总额为49.09亿元,华西能源为128.75亿元,金通灵为61.94亿元。到了2020年,海陆重工的资产总额略微下降至48.55亿元,华西能源为124.2亿元,金通灵为61.13亿元。随后,在2021年,海陆重工的资产总额增至54.14亿元,华西能源下降至112.08亿元,金通灵增至63.32亿元。最后,在2022年,海陆重工的资产总额进一步增长至60.05亿元,华西能源下降至101.63亿元,金通灵降至61.02亿元。

2019-2022年三家企业资产总额情况(亿)

资料来源:公司年报、智研咨询整理

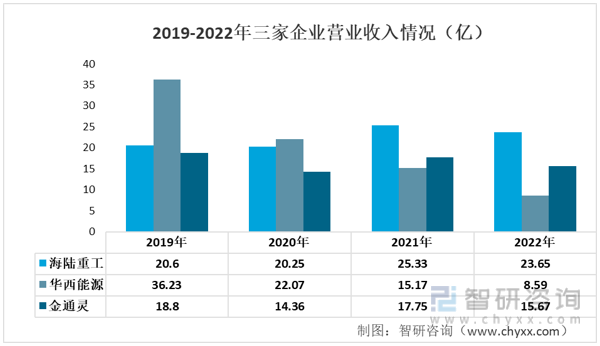

在2019年,海陆重工的营业收入为20.6亿元,华西能源为36.23亿元,金通灵为18.8亿元。到了2020年,海陆重工的营业收入略微下降至20.25亿元,华西能源下降至22.07亿元,金通灵下降至14.36亿元。随后,在2021年,海陆重工的营业收入增至25.33亿元,华西能源下降至15.17亿元,金通灵增至17.75亿元。最后,在2022年,海陆重工的营业收入再次下降至23.65亿元,华西能源降至8.59亿元,金通灵下降至15.67亿元。

2019-2022年三家企业营业收入情况(亿)

资料来源:公司年报、智研咨询整理

相关报告:智研咨询发布的《中国锅炉行业市场竞争态势及发展趋向研判报告》

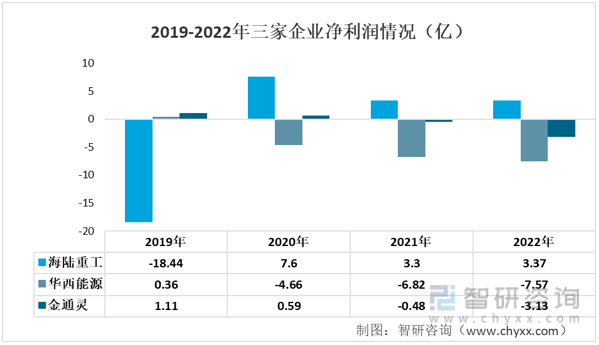

在2019年,海陆重工的净利润为-18.44亿,华西能源为0.36亿,而金通灵为1.11亿。到了2020年,海陆重工的净利润增长至7.6亿,但华西能源的净利润出现亏损,为负4.66亿,金通灵的净利润为0.59亿。然而,2021年,海陆重工的净利润又有所下降,为3.3亿,而华西能源和金通灵的净利润继续出现亏损,分别为-6.82亿和-0.48亿。最后,在2022年,海陆重工的净利润继续小幅增长,为3.37亿,而华西能源和金通灵的净利润仍然持续亏损,分别为-7.57亿和-3.13亿。

2019-2022年三家企业净利润情况(亿)

资料来源:公司年报、智研咨询整理

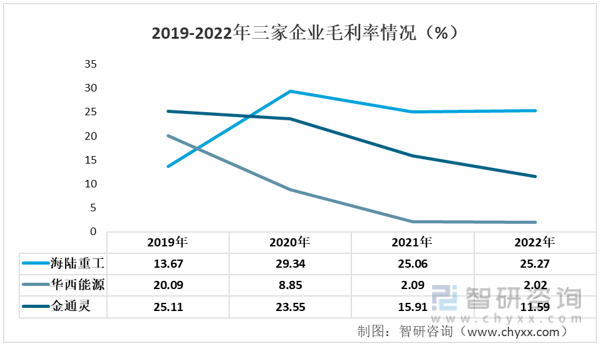

在2019年,海陆重工的毛利率为13.67%,华西能源为20.09%,金通灵为25.11%。到了2020年,海陆重工的毛利率大幅上升至29.34%,华西能源下降至8.85%,金通灵的毛利率为23.55%。然而,到了2021年,海陆重工的毛利率有所下降至25.06%,华西能源的毛利率急剧下降至2.09%,金通灵的毛利率下降至15.91%。最后,在2022年,海陆重工的毛利率略有增加至25.27%,华西能源和金通灵的毛利率分别为2.02%和11.59%。

2019-2022年三家企业毛利率情况(%)

资料来源:公司年报、智研咨询整理

三、业务布局

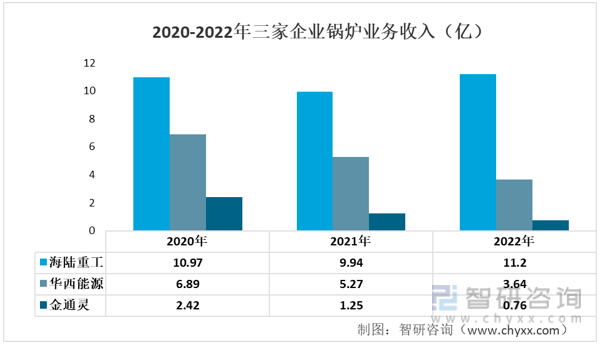

在2020年,海陆重工的锅炉业务收入为10.97亿,华西能源为6.89亿,金通灵为2.42亿。到了2021年,海陆重工的锅炉业务收入略有下降至9.94亿,华西能源下降至5.27亿,金通灵下降至1.25亿。最后,在2022年,海陆重工的锅炉业务收入有所增加至11.2亿,华西能源下降至3.64亿,金通灵的锅炉业务收入进一步下降至0.76亿。

2020-2022年三家企业锅炉业务收入(亿)

资料来源:公司年报、智研咨询整理

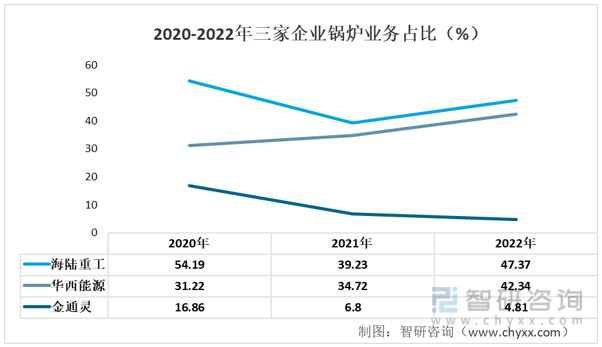

从锅炉业务占总营收比重来看,在2020年,海陆重工的锅炉业务占比为54.19%,华西能源为31.22%,金通灵为16.86%。到了2021年,海陆重工的锅炉业务占比略有下降,为39.23%,华西能源的占比为34.72%,金通灵的占比为6.8%。最后,在2022年,海陆重工的锅炉业务占比再次上升至47.37%,华西能源的占比为42.34%,而金通灵的锅炉业务占比则继续下降至4.81%。

2020-2022年三家企业锅炉业务占比(%)

资料来源:公司年报、智研咨询整理

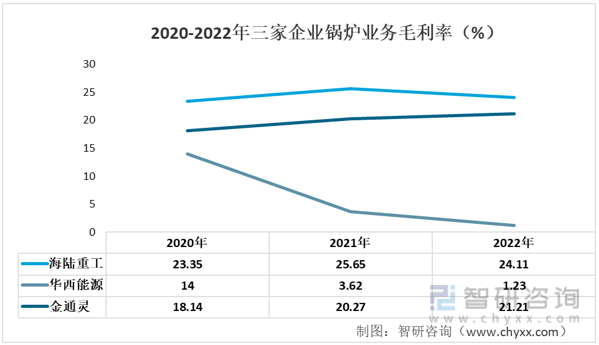

在2020年,海陆重工的锅炉业务毛利率为23.35%,华西能源为14%,金通灵为18.14%。到了2021年,海陆重工的锅炉业务毛利率略有增加,为25.65%,华西能源的毛利率为3.62%,而金通灵的锅炉业务毛利率上升至20.27%。最后,在2022年,海陆重工的锅炉业务毛利率稍微下降至24.11%,华西能源的毛利率为1.23%,而金通灵的锅炉业务毛利率进一步上升至21.21%。

2020-2022年三家企业锅炉业务毛利率(%)

资料来源:公司年报、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国锅炉行业市场竞争态势及发展趋向研判报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国锅炉行业市场竞争态势及发展趋向研判报告

《2023-2029年中国锅炉行业市场竞争态势及发展趋向研判报告》共十一章,包含2018-2022年锅炉相关行业分析,锅炉行业重点企业竞争优势及财务状况分析,中国锅炉行业发展趋势及前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询