内容概要: 当前,我国减速机行业整体呈现出持续健康发展态势,在以“国内大循环为主体,国际国内双循环相互促进”的新发展格局下,随着宏观经济政策效应的进一步释放,减速机市场需求还将继续恢复、运行环境不断改善,为行业发展提供了良好的契机。预计2023年我国减速机行业产量约为1315.18万台;需求量约为1450万台。

关键词:减速机国产化率、减速机市场集中度、减速机行业发展前景

一、定义及分类

减速机指连接原动机和工作机的传动装置,用于将原动机提供的动力传递到工作机,能够实现降低转速、提高扭矩的功能,在现代机械中应用广泛。

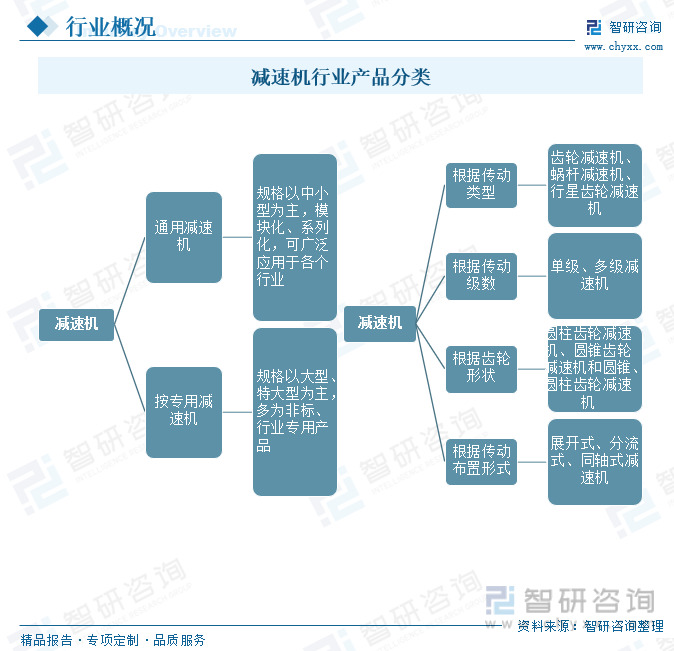

全球工业减速机产品主要分为通用减速机和专用减速机两大类。通用减速机适用于各下游行业,规格以中小型为主,产品呈现模块化、系列化的特点;专用减速机适用于特定行业,规格以大型、特大型为主,多为非标、定制化产品。减速机种类繁多、型号各异,以实现各行业不同动力传输需求。减速机可根据传动类型、传动级数、齿轮形状、传动布置形式等多种方式进行分类。按传动类型可分为齿轮减速机、蜗杆减速机和行星齿轮减速机;按传动级数可分为单级和多级减速机等。

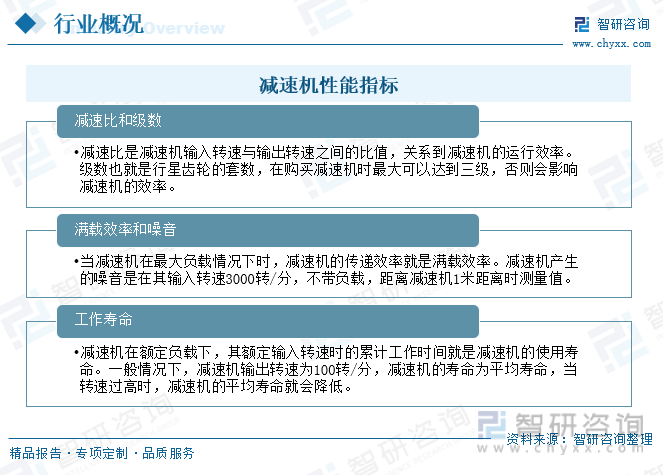

减速机的性能指标主要有减速比和级数、满载效率和噪音、工作寿命。

二、行业发展历程

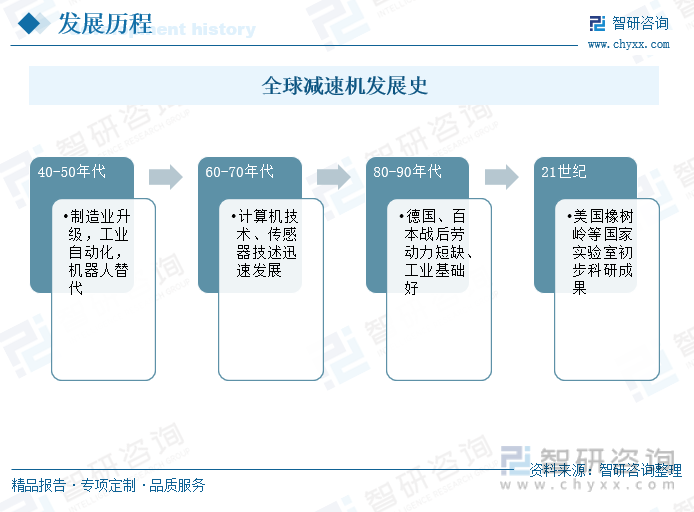

全球最早的减速机起源于20世纪40-50年代,以美国为主要的代表性国家;20世纪60-70年代逐渐向德国和日本等老牌工业化国家发展;在计算机技术和传感器迅速发展的80-90年代,减速机进入快速发展阶段,进入21世纪,随着制造业的升级和工业自动化的发展,减速机在人工机器人领域的应用逐渐增加,行业进入智能化的发展阶段。

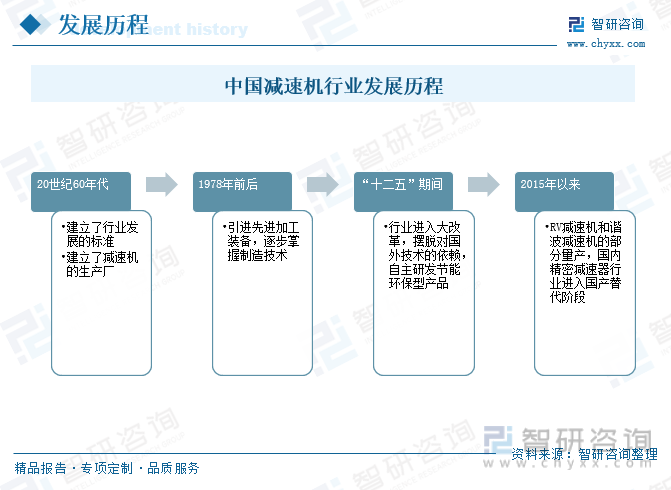

减速机行业在中国主要经历了四个阶段。目前,自2015年以来,《中国制造2025》要求突破机器人减速器等高端产品的技术,意味着减速机技术进入追赶期,随着国内RV减速机和谐波减速机的部分量产,国内精密减速器行业进入国产替代阶段。

三、全球减速机市场分析

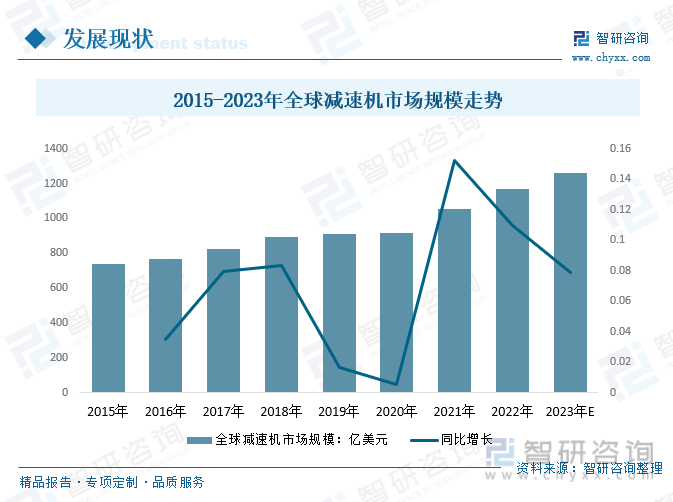

减速机在原动机和工作机之间起着匹配转速和传递扭矩的作用。 绝大多数工作机负载大、转速低,不适宜用原动机直接驱动,需通过减速机来降低转速、增加扭矩,因此绝大多数的工作机均需要配用减速机。作为工业动力传动不可缺少的重要基础部件之一,减速机广泛应用于环保、建筑、电力、化工、食品、物流、塑料、橡胶、矿山、冶金、石油、水泥、船舶、水利、纺织、印染、饲料、制药等行业。全球减速机行业近年来不断增长,2021年全球减速机市场规模为1052.59亿美元,较2020年的913.63亿美元增长15.21%,预计2023年全球减速机市场规模有望达到1500亿美元。

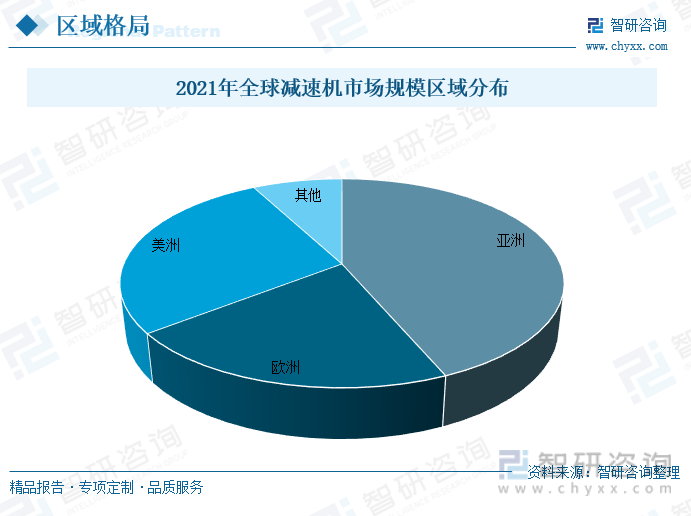

2021年亚洲减速机市场规模为458.51,占全球的43.56%;欧洲减速机市场规模为220.31,占全球的20.93%;美洲减速机市场规模为291.78,占全球的27.72%;其他减速机市场规模为81.99,占全球的7.79%。

相关报告:智研咨询发布的《中国减速机行业市场全景调研及发展趋势分析报告》

四、国内减速机市场现状

减速机行业是国民经济的基础性行业之一,产品广泛应用于各下游领域,其发展与国民经济走势密切相关,是工业动力传动不可缺少的重要基础部件之一。

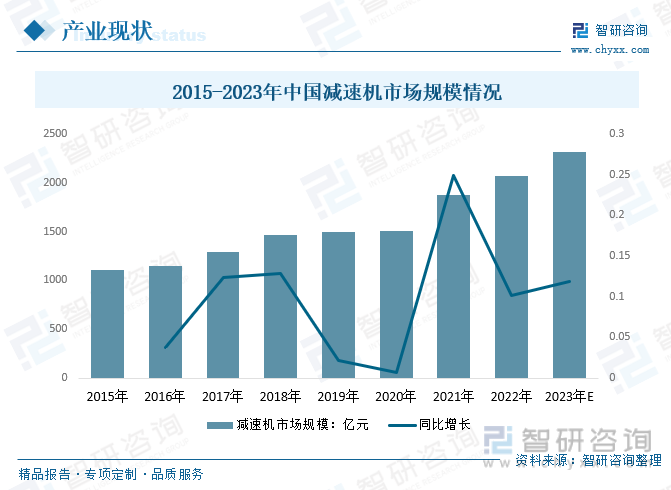

当前,我国减速机行业整体呈现出持续健康发展态势,在以“国内大循环为主体,国际国内双循环相互促进”的新发展格局下,随着宏观经济政策效应的进一步释放,减速机市场需求还将继续恢复、运行环境不断改善,为行业发展提供了良好的契机。

进入21世纪,我国减速机行业迎来了前所未有的高速发展,全行业固定资产投资与产品产销量均实现了较快增长。2021年我国减速机行业产量从2015年的592.28万台增长至1202.75万台,需求量从2015年的459.12万台增长至885.94万台;预计2023年我国减速机行业产量约为1315.18万台;需求量约为1450万台。

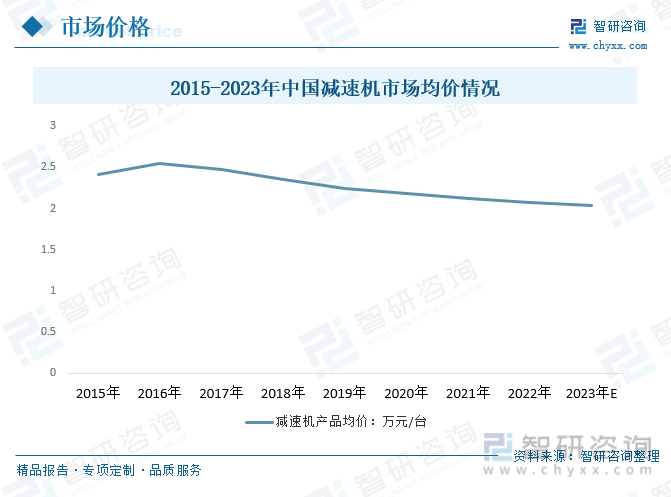

随着国内企业技术的提高,国产减速机产品市场份额呈现扩大态势,减速机产品价格呈现下降态势,2015年国内减速机产品均价2.42万元/台,到2021年下降到2.12万元/台,预计2023年减速机均价约为2.04万元/台。预计未来几年,国内减速机行业产品均价还将呈现下降态势。

减速机行业景气度与国家宏观经济景气度、固定资产投资、制造业投资等密切相关,其行业市场规模随我国经济发展而持续增长。减速机市场需求受单个下游行业的影响相对较小,单个下游行业的需求变化对减速机行业整体需求不会产生重大影响,这在一定程度上平衡了各个行业之间的周期波动。2022年,我国经济发展依旧受到较多挑战影响,但经济总量持续增长,产业结构持续优化。同时,我国高度重视扶持实体经济,一系列国家产业政策相继推出,同样有力推动了减速机行业市场规模的扩大。2021年我国减速机市场规模从2015年的1111.07亿元增长至1948.46亿元,预计2023年我国减速机市场规模约3000亿元。

五、产业链

1、产业链结构

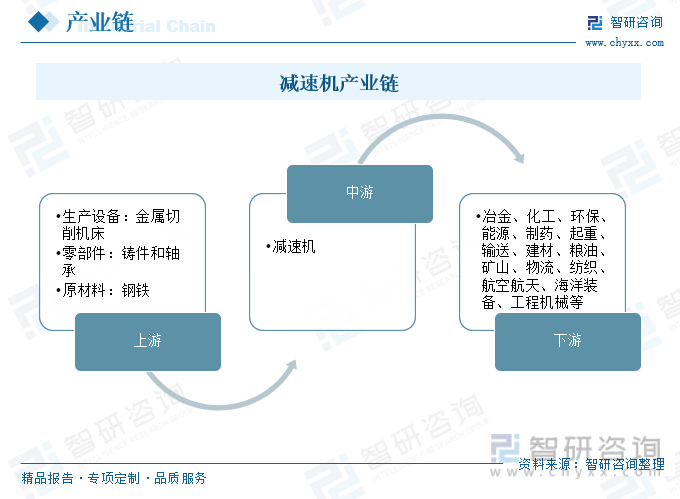

减速机属于通用设备,是各类工业传动系统的重要基础部件之一,广泛应用于国民经济各领域,其下游行业多元化特征较为明显,主要包括冶金、化工、环保、能源、制药、起重、输送、建材、粮油、矿山、物流、纺织、航空航天、海洋装备、工程机械等行业领。其上游企业主要生产设备为金属切削机床,零部件包括铸件和轴承;原材料主要为钢铁。

2、上游-钢材

中国钢材行业经历了六十余年的工业化建设和发展规划,主要经历了起步阶段、稳定发展阶段、快速发展阶段和转型升级阶段共四个发展阶段,现已形成良好的市场运行模式和完整的产业链。然对钢材来说,传统制造业才是用钢重地,冶金和钢铁行业也需要大量的减速机来驱动转炉、轧机、输送设备等关键设备。

2021年我国累计生产钢材13.37亿吨,较2020年增长0.12亿吨;表观需求量为12.84亿吨,较2020年减少0.07亿吨。2022年我国钢材产量约为13.34亿吨,需求量为9.47亿吨。

3、下游-工程机械

减速机在国民经济及国防工业的各个领域都有广泛应用,主要包括起重运输设备行业、水泥机械行业、矿山机械行业、冶金机械行业、电力设备行业、船舶工业、石化机械行业、机器人行业、港口机械行业、橡塑机械行业等。

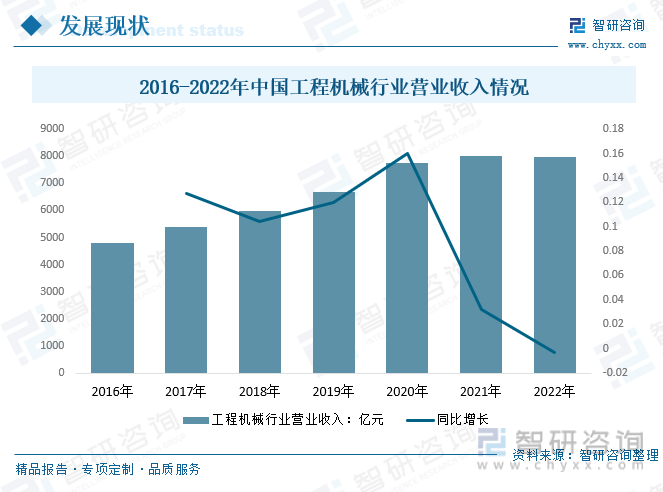

我国工程机械种类繁多,是全球工程机械产品类别、产品品种最齐全的国家之一。近年为,我国工程机械行业营业收入整体呈上升趋势,2021年营业收入为8000亿元,2022年我国工程机械行业营业收入为7977亿元。

六、市场竞争格局-代表企业

近年来,国内领先的减速机企业迅速崛起,大力投资引进自动化、数控化、智能化的制造装备,高度重视研发投入和自主创新,持续推进新产品开发和升级换代,能够适应市场需求的不断变化。

在此背景下,我国减速机行业从早期仅涉及中小型通用减速机生产,现延伸到大型轧机、大型球磨机、大型辊压机等重型设备的配套减速机设计和生产,再到盾构机、风力发电、海洋平台等高技术装备的专用齿轮箱的研发和制造,目前产品线已基本覆盖了主要减速机类别,明显缩小了与国外企业同类产品在结构设计、质量控制、功率密度、可靠性和使用寿命等方面的差距,相关产品的国产化率不断提高。

1、通力科技

通力科技自成立以来专注于减速机行业,专业从事减速机的研发、生产、销售及服务,经过十余年的发展与积累,形成了多规格、高品质的系列化减速机产品。通力科技减速机产品的品种较为齐全,并在研发、生产、销售及服务等方面形成了较强的市场竞争力,能够较好地满足下游不同行业客户的多元化需求,产品广泛应用于多个领域。其通用减速机产品实现了系列化、标准化、模块化,具有结构设计紧凑、安装方式多样、维修保养简便等特点,且可根据客户个性化需求进行局部定制。公司通用减速机产品机型偏中小型,多用于轻载和中等载荷的应用场景。2022年通力科技企业通用减速机营业收入3.32亿元,占总营收的70.99%。

2、国茂股份

国茂股份深耕减速机行业三十年,对减速机行业的技术要求、下游应用领域及未来发展趋势有较深刻的认识,在产品核心技术、专业技术人才等方面都有了深厚的积累。国茂股份的主要产品为减速机。减速机在原动机和工作机之间起着匹配转速和传递扭矩的作用。绝大多数工作机负载大、转速低,不适宜用原动机直接驱动,需通过减速机来降低转速、增加扭矩,因此绝大多数的工作机均需要配用减速机。

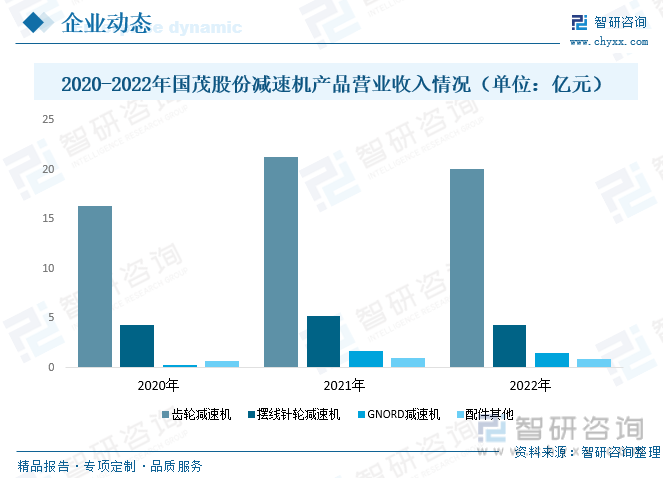

2022年国茂股份齿轮减速机营业收入20.08亿元,较2021年增长1.23亿元;摆线针轮减速机营业收入4.32亿元,较2021年增长0.85亿元;GNORD减速机营业收入1.43亿元,较2021年增长0.22亿元;配件其他营业收入0.85亿元,较2021年增长0.15亿元。

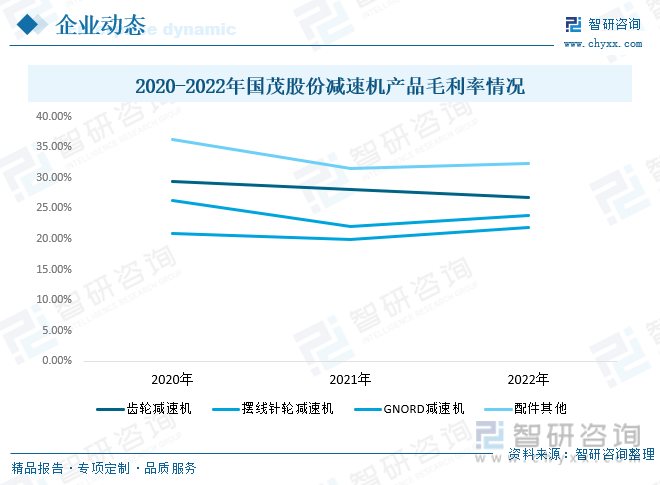

从产品毛利率情况来看,2022年国茂股份齿轮减速机的毛利率为26.83%;摆线针轮减速机的毛利率为21.82%;GNORD减速机的毛利率为23.90%;配件其他的毛利率为32.34%。

七、行业发展趋势

减速机是利用齿轮来实现电机速度转换的转换器。随着国家对机械制造业的重视,以及城市改造、场馆建设等工程项目的开工,减速机市场前景看好,整个行业仍将保持快速发展态势。

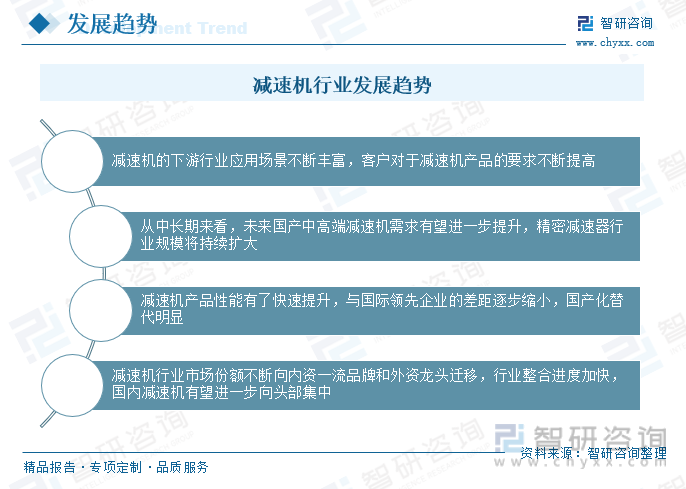

目前,减速机的下游行业应用场景不断丰富,客户在精度、可靠性、耐用性、传动效率、高功率密度、噪音等方面对于减速机产品的要求不断提高。国内高精度减速器的供应尚未出现批量稳定的系列化产品。精密传动技术发展的关键,除了精密零件加工、装配工艺和试验测试技术外,在产品的传动机理和结构形式方面,仍有待相关企业进行更高水平的研究和开发,以形成自主的精密传动技术体系。除精密减速机外,当前行业重点研发方向还包括重载高可靠性传动装置、高速传动装置与智能传动产品。随着行业内企业规模化生产的实现及下游协作机器人、工业机器人等产业的快速发展,未来精密减速器行业规模将持续扩大。

从我国减速机行业市场竞争格局来看,国内规模较小的通用减速机企业数量众多,行业集中度较低,市场竞争较为充分。随着我国本土企业尤其是大型企业技术研发实力增强,减速机产品性能有了快速提升,与国际领先企业的差距逐步缩小,国产化替代明显。此外,国家陆续出台了一系列政策支持国产基础零部件产业的发展,基础零部件的国产化程度将加速提高。未来,减速机行业将形成国内自主品牌减速器与国际品牌同台竞争的市场格局。

随着传统工业技术改造、工厂自动化和企业信息化管理的加速推进,叠加国家对企业环保要求的提高,小厂商因无法实现技术升级开始陆续退出市场,一线厂商优势凸显。同时随着工业转型升级规划的实施,我国不断向“制造强国”迈进,设备行业企业对于电机、减速机等重要零部件的产品质量、精度、种类等的要求日益提高,倒逼减速机行业市场份额不断向内资一流品牌和外资龙头迁移。从中长期来看,未来国产中高端减速机需求有望进一步提升。同时,减速机产品的升级驱动了行业的市场份额不断向一线减速机品牌迁移,小厂商生存空间被压缩,加快了行业整合进度,未来国内减速机有望进一步向头部集中。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国减速机行业市场全景调研及发展趋势分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国减速机行业市场全景调研及发展趋势分析报告

《2025-2031年中国减速机行业市场全景调研及发展趋势分析报告》共十三章,包含2025-2031年减速机投资建议,中国减速机未来发展预测及投资前景分析,中国减速机投资的建议及观点等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询