摘要:

一、发展环境:国家出台相关政策,加强对丙酮的管理

丙酮,又名二甲基酮,是一种有机物,分子式为C3H6O,为最简单的饱和酮。是一种有机化合物,是一种无色、高挥发性和易燃液体,具有特有的刺激性气味。在工业、家庭和实验室中本身就是一种重要的有机溶剂。是基本的有机原料和低沸点溶剂。2021年6月交通运输部、公安部在《道路客运车辆禁止、限制携带和托运物品目录》中,提出禁止携带易燃液体:汽油(包括甲醇汽油、乙醇汽油)、甲醇、丙酮、乙醚、油漆、稀料、松香油及含易燃溶剂的制品等。

二、发展现状:产能迅速扩张,对外依存度高

我国丙酮生产起步较早,但现代化的大规模生产工艺起步相对较晚。1986年,我国引进了第一套现代化的大规模异苯丙法的生产装置,开启了现代丙酮工业生产。随着我国酚酮装置的投产增加,丙酮行业的产能也呈现出较为稳定的增长趋势, 2018-2022年中国丙酮产能复合增长率在11.43%。近五年内丙酮装置扩能主要集中在2018年和2020年和2022年,分别增加13万吨、44万吨和53万吨。截止到2022年12月,中国丙酮产能达到259万吨。由于丙酮行业下游需求强劲,而且丙酮也是制造苯酚的联产品,因此丙酮的产量很大程度上取决于苯酚市场的消费需求与生产,故而我国丙酮行业存在显著的供给缺口,对外依存度高。

三、企业格局:产能主要集中于华东,民营企业扶持力度加强

从区域分布来看,丙酮产能在华东地区较为集中,华北区域次之,两地合计产能在222万吨,其中华东占比56.37%,华北占比在29.34%。主要是丙酮下游领域的消费地以华东特别是江浙一带为主。2022年中国丙酮生产企业按性质分布来看,位居第一的是外资企业,产能为84万吨,占比32%;第二位是民营企业,产能76万吨,占比29%;第三为民营企业,产能76万吨,占比29%;最后一位是合资企业,产能28万吨,占比11%。目前来看,外资企业一直是中国丙酮生产的主力军,随着国家对于民营炼化扶持力度的加强,浙江石化和维远股份等民营企业在丙酮的生产中起到了举足轻重的作用。

四、发展趋势:产能持续释放,大批丙酮品牌崛起

在2019年以前,中国丙酮进口量基本呈现稳步增长趋势,但随着近两年酚酮装置不断投产,我国对进口丙酮依赖度降低。2021年中国丙酮自给率提高至75.81%,随着2022年丙酮产能的持续大幅释放,可以预见,我国丙酮的市场自给率将进一步提升。目前,我国丙酮市场进入发展成熟期,2022年内有3套65万吨/年酚酮装置投产,产能之大可以说史无前例的,投产后企业间竞争更为激烈。伴随着丙酮行业竞争的持续激烈,大型企业之间的并购、整合与资本运作变得越来越频繁。因此,一大批优秀丙酮品牌迅速崛起,逐渐成为行业中的翘楚。

关键词:发展环境、发展现状、企业格局、发展趋势

一、发展环境:国家出台相关政策,加强对丙酮的管理

丙酮,又名二甲基酮,是一种有机物,分子式为C3H6O,为最简单的饱和酮。是一种有机化合物,是一种无色、高挥发性和易燃液体,具有特有的刺激性气味。在工业、家庭和实验室中本身就是一种重要的有机溶剂。是基本的有机原料和低沸点溶剂。是制造醋酐、氯仿、有机玻璃、环氧树脂、聚异戊二烯橡胶等的重要原料,也用作溶剂及提取剂。丙酮的羰基能与多种亲核试剂发生加成反应。能与氨衍生物、氢氰酸、炔化物、有机金属化合物反应。在产业链方面,丙酮上游主要是丙烯、纯苯等,下游则主要应用于碘仿、胶黏剂、灭锈胺、7-MPCA、头孢克罗、异丙醇、甲基丙烯酸、MIBK、乙烯酮、丙酮氰醇、双酚A等领域。

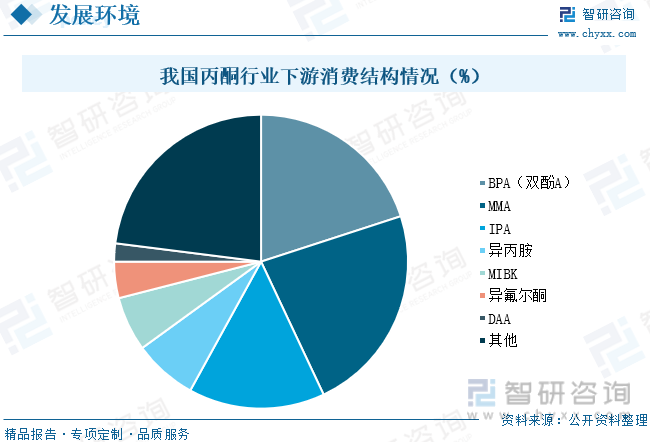

丙酮是一种重要的有机原料,常被用来生产甲基丙烯酸甲酯、双酚A、异丙醇、二丙酮醇、MIBK、异丙胺等多种化工品。随着近年大量双酚A新建项目的集中投产,目前双酚A在丙酮消费中约占20%。

近年来,国家陆续出台了多项政策,严格加强对丙酮的管理,2017年12月国务院已批准公安部、商务部、卫生计生委等部门将N-苯乙基-4-哌啶酮、4-苯胺基-N-苯乙基哌啶、N-甲基-1-苯基-1-氯-2-丙胺、溴素、1-苯基-1-丙酮5种物质列入易制毒化学品管理的公告。2019年7月商务部在《关于发放丙酮反倾销期终复审调查问卷的通知》提出自2019年6月8日起,对原产于日本、新加坡、韩国和台湾地区的进口丙酮所适用反倾销措施进行期终复审调查。2020年6月商务部在《中华人民共和国反倾销条例》,提出自2020年6月8日起对原产于日本、新加坡、韩国和台湾地区的进口丙酮继续实施反倾销措施,实施期限5年。2021年6月交通运输部、公安部在《道路客运车辆禁止、限制携带和托运物品目录》中,提出禁止携带易燃液体:汽油(包括甲醇汽油、乙醇汽油)、甲醇、丙酮、乙醚、油漆、稀料、松香油及含易燃溶剂的制品等。具体政策如下:

二、发展现状:产能迅速扩张,对外依存度高

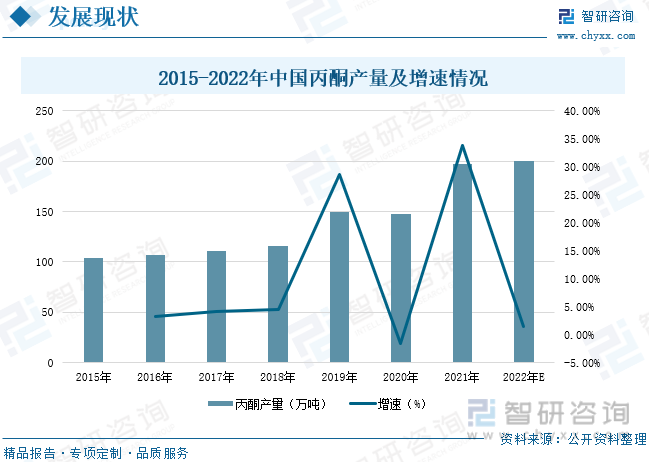

近年来,我国丙酮下游行业的需求结构变化对行业的需求量增加。但由于国内丙酮生产较晚,对外依存度较高,随着国内大规模的酚酮装置投产,生产效率以及市场竞争力都有很大提升,行业产量也保持稳定增长的趋势,但近几年部分丙酮装置老化,市场竞争力减弱,检修频繁,行业产量增速有所放缓。数据显示,2021年中国丙酮产量为197.1万吨,较上年增长33.9%,预计2022年丙酮产量将达到200万吨。

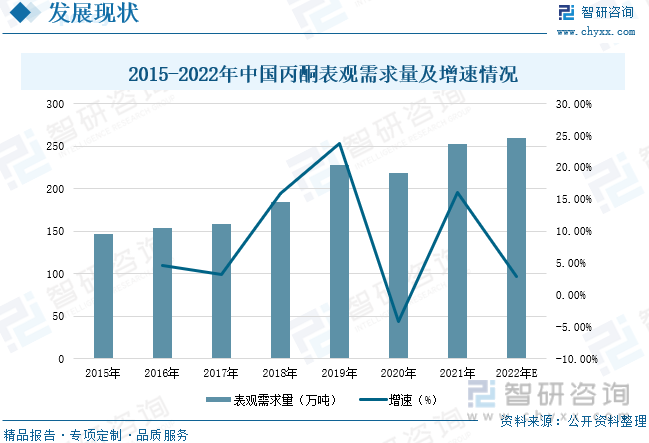

从表观消费量来看,近年来丙酮下游产业不断发展,特别是国内双酚A新产能大且多,行业前景可观,一跃成为丙酮最大消费领域,丙酮需求量稳步提升。数据显示,2021年中国丙酮表观消费量为252.8万吨,较上年增长16.03%,预计2022年丙酮表观消费量将达到260万吨。国内丙酮的消费量高于产量,因此,我国丙酮依赖进口。

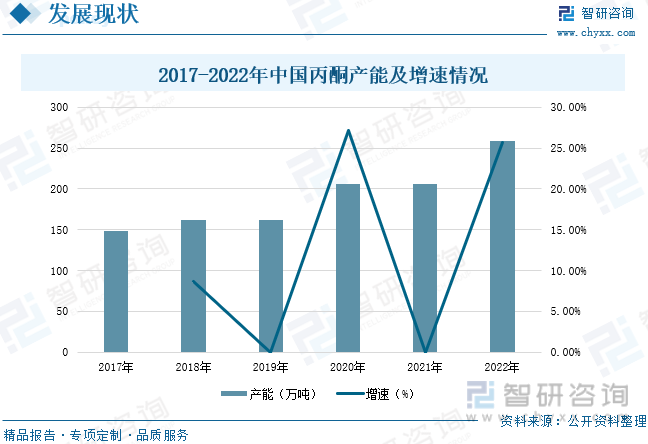

我国丙酮生产起步较早,但现代化的大规模生产工艺起步相对较晚。1986年,我国引进了第一套现代化的大规模异苯丙法的生产装置,开启了现代丙酮工业生产。以30万吨的酚酮生产装置为例,在满负荷运行的情况下,可以生产11.5吨左右的丙酮以及18.5吨的苯酚。即1吨酚酮生产装置产能对应约0.383吨的丙酮产能。随着我国酚酮装置的投产增加,丙酮行业的产能也呈现出较为稳定的增长趋势, 2018-2022年中国丙酮产能复合增长率在11.43%。近五年内丙酮装置扩能主要集中在2018年和2020年和2022年,分别增加13万吨、44万吨和53万吨。截止到2022年12月20日,中国丙酮产能达到259万吨。

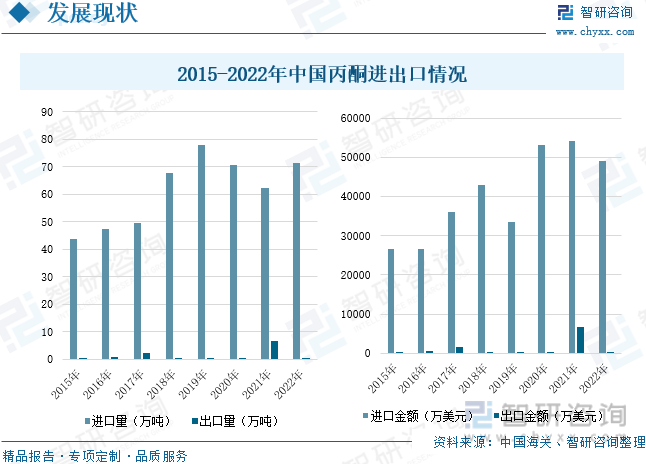

由于丙酮行业下游需求强劲,而且丙酮也是制造苯酚的联产品,因此丙酮的产量很大程度上取决于苯酚市场的消费需求与生产,故而我国丙酮行业存在显著的供给缺口,对外依存度高。海关数据显示,2021年丙酮的出口量为6.62万吨,其原因是因为欧美国家的丙酮装置因不可抗力因素,导致当地供应紧张,外盘价格快速上涨,亚洲跟着欧美套利的窗口大开,中国丙酮也尽力出口套利,进而导致丙酮出口量大幅度上涨,同比增长33000%。由于2021年中国丙酮出口量增长迅速,2021年中国丙酮出口金额达到68.7.02万美元,较上年增长19348.63%。中国丙酮进口量波动幅度较大,2022年中国丙酮的进口量为71.53万吨,较上年增长14.89%,2022年中国丙酮出口量为0.35万吨,2022年中国丙酮进出口金额分别为48918万美元和374.24万美元。

相关报告:智研咨询发布的《中国二丙酮醇产业发展动态及市场分析预测报告》

三、企业格局:产能主要集中于华东,民营企业扶持力度加强

截止到2022年12月20日,国内丙酮行业总产能为259万吨,较上年增长25.73%,其中年产能达到15万吨的企业有7家,合计产能为176万吨,占全国总产能的67.95%。产能超过15万吨的企业分为别浙江石化、利华益维远、万华化学、宁波兴业、西萨化工、长春化工和中石化三井,产能依次为50万吨、26万吨、25万吨、24万吨、18万吨、18万吨和15万吨。

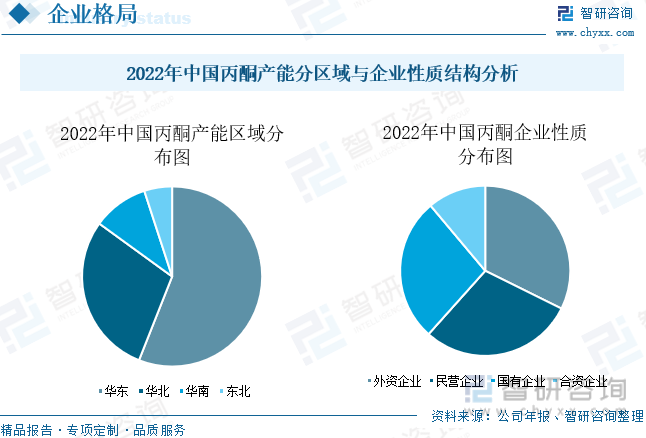

从区域分布来看,丙酮产能在华东地区较为集中,华北区域次之,两地合计产能在222万吨,其中华东占比56.37%,华北占比在29.34%。主要是丙酮下游领域的消费地以华东特别是江浙一带为主。2022年中国丙酮生产企业按性质分布来看,位居第一的是外资企业,产能为84万吨,占比32%;第二位是民营企业,产能76万吨,占比29%;第三为民营企业,产能76万吨,占比29%;最后一位是合资企业,产能28万吨,占比11%。目前来看,外资企业一直是中国丙酮生产的主力军,随着国家对于民营炼化扶持力度的加强,浙江石化和维远股份等民营企业在丙酮的生产中起到了举足轻重的作用。

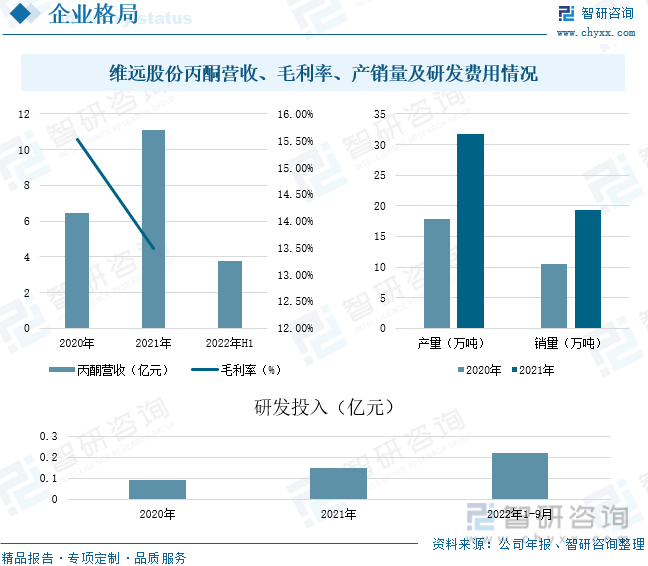

利华益维远化学股份有限公司,成立于2010年12月23日,主要从事苯酚、丙酮、双酚A、聚碳酸酯、异丙醇等产品的生产与销售。目前已建成投产70万吨/年苯酚丙酮、24万吨/年双酚A、13万吨/年非光气法聚碳酸酯、10万吨/年异丙醇产能。丙酮生产企业多以酚酮装置为主。利华益维远化工有限公司是最大的酚酮生产企业。2021年公司丙酮产品营业收入为11.1亿元,较上年增长71.3%,2021年丙酮的毛利率为13.49%,2022年上半年公司丙酮营业收入为3.76亿元;2021年公司丙酮产销量分别为31.75万吨和19.35万吨,较上年分别增长77.87%和83.76%;2022年前三季度公司研发投入为0.22亿元。

四、发展趋势:产能持续释放,大批丙酮品牌崛起

1、国家持续加强对丙酮的管理,确保其使用安全

丙酮属于易制毒化学品,必须严格加强管理,确保使用安全。2020年6月商务部在《中华人民共和国反倾销条例》,提出自2020年6月8日起对原产于日本、新加坡、韩国和台湾地区的进口丙酮继续实施反倾销措施,实施期限5年。2021年6月交通运输部、公安部在《道路客运车辆禁止、限制携带和托运物品目录》中,提出禁止携带易燃液体:汽油(包括甲醇汽油、乙醇汽油)、甲醇、丙酮、乙醚、油漆、稀料、松香油及含易燃溶剂的制品等。在工艺生产中要严格注意丙酮等易制毒化学品的使用,国家也积极出台相关政策,加强对丙酮的管理,确保其使用安全。

2、丙酮产能持续释放,自给率将进一步提升

国内丙酮行业下游较为分散,有双酚 A、MMA 及丙酮氢醇、异丙醇、异丙胺,MIBK、溶剂等,受下游双酚 A、MMA 及异丙醇行业需要扩张的影响,中国丙酮消费量逐渐增加,而国内丙酮产量少于表观消费量,大量丙酮需要依赖国外进口,国内存在较大的需求缺口,对外依存度高。在2019年以前,中国丙酮进口量基本呈现稳步增长趋势,但随着近两年酚酮装置不断投产,我国对进口丙酮依赖度降低。2021年中国丙酮自给率提高至75.81%,随着2022年丙酮产能的持续大幅释放,可以预见,我国丙酮的市场自给率将进一步提升。

3、行业竞争加剧,大批丙酮品牌崛起

目前,我国丙酮市场进入发展成熟期,2022年内有3套65万吨/年酚酮装置投产,产能之大可以说史无前例的,投产后企业间竞争更为激烈。伴随着丙酮行业竞争的持续激烈,大型企业之间的并购、整合与资本运作变得越来越频繁。因此,国内外优秀的丙酮企业越来越注重对丙酮市场的分析研究,尤其是要对目前的丙酮市场环境以及客户需求趋势进行深入的研究,以便能够在第一时间占据市场,获得先发优势。因此,一大批优秀丙酮品牌迅速崛起,逐渐成为行业中的翘楚。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国丙酮行业市场运行态势及发展趋势分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国丙酮行业市场运行态势及发展趋势分析报告

《2026-2032年中国丙酮行业市场运行态势及发展趋势分析报告》共十章,包含中国丙酮行业重点区域分析,中国丙酮行业竞争对手经营情况分析,中国丙酮行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国丙酮行业产业链、发展历程、发展现状、重点企业以及发展趋势研判:丙酮行业将继续保持稳定增长态势 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)