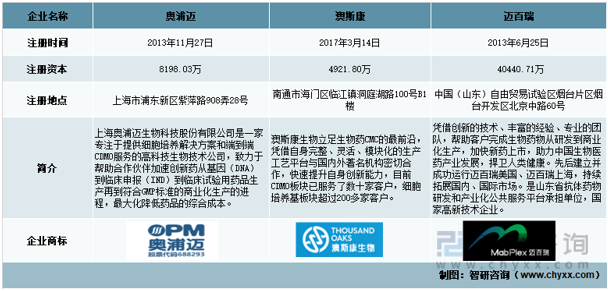

一、基本情况

CDMO即合同研发生产组织,是一种新兴的研发生产外包组织,主要是为医药生产企业以及生物技术公司的产品,特别是创新产品,提供工艺开发以及制备、工艺优化、注册和验证批生产以及商业化定制研发生产服务的机构。与CMO不同,CDMO更强调生产工艺的研发和技术创新能力,是高技术壁垒的工艺研发能力与规模生产能力的深度结合。CDMO与CMO有显著区别,CDMO企业凭借在工艺研发方面的技术优势,能够提供创新性的合成路线设计开发、工艺优化、中试放大、质量标准等方面的研发服务,并在此基础上利用自有生产能力,提供从实验室级到吨级的定制生产服务,以帮助制药公司提高研发效率、改进生产工艺并最终降低药品研发和生产成本。我国CDMO行业重点企业主要有奥浦迈、澳斯康和迈百瑞。

基本情况

资料来源:智研咨询整理

二、经营情况

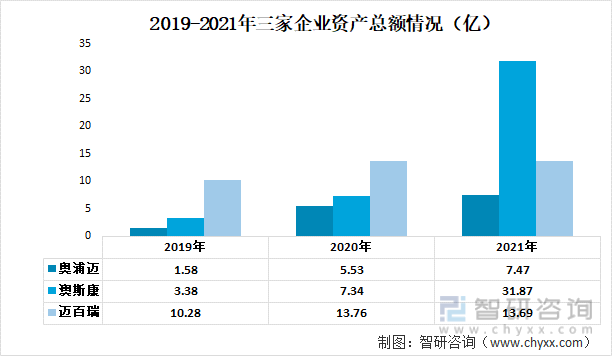

从三家企业的资产总额情况来看,三家企业的资产总额呈现逐年上升的态势,奥浦迈的资产总额从2019年的1.58亿上升至2021年的7.47亿;澳斯康从2019年的3.38亿上升至2021年的31.87亿;迈百瑞从2019年的10.28亿上升至2021年的13.69亿。

2019-2021年三家企业资产总额情况(亿)

资料来源:公司年报及招股说明书、智研咨询整理

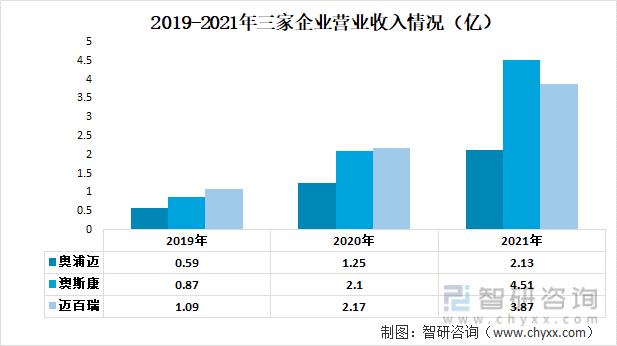

从近年来三家企业的营业收入情况来看,呈现逐年上升的态势,2018年奥浦迈、澳斯康和迈百瑞的营业收入分别为0.59亿、0.87亿和1.09亿;而截至2021年奥浦迈、澳斯康和迈百瑞的营业收入分别增长至2.13亿、4.51亿和3.87亿。

2019-2021年三家企业营业收入情况(亿)

资料来源:公司年报及招股说明书、智研咨询整理

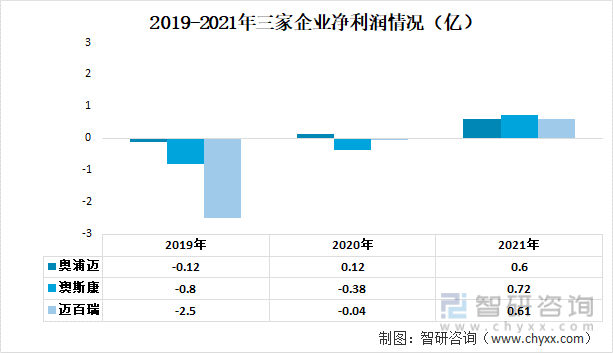

三家公司的年报和招股说明书显示,2019年三家企业都出现不同程度的亏损,其中迈百瑞亏损额度最大为2.5亿,2020年奥浦迈扭亏为盈,实现净利润为0.12亿,2021年三家企业均实现盈利,奥浦迈、澳斯康和迈百瑞的净利润分别为0.6亿、0.72亿和0.61亿。

2019-2021年三家企业净利润情况(亿)

资料来源:公司年报及招股说明书、智研咨询整理

三、业务布局

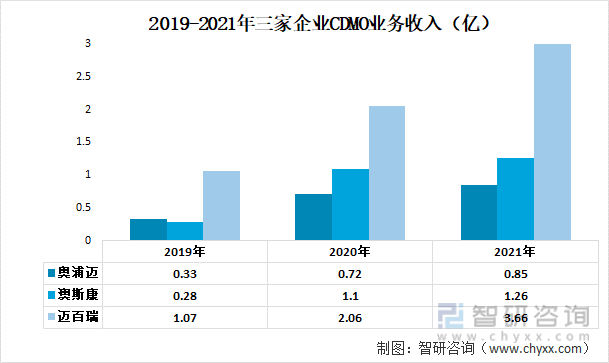

CDMO业务为三家企业的主营业务之一,从近年来三家企业CDMO业务收入情况来看,都呈现逐年上升的态势,且迈百瑞的CDMO业务收入规模最大。2019年奥浦迈、澳斯康和迈百瑞的CDMO业务收入分别为0.33亿、0.28亿和1.07亿,2021年三家企业的CDMO业务收入则分别增长至0.85亿、1.26亿和3.66亿。

2019-2021年三家企业CDMO业务收入(亿)

资料来源:公司年报及招股说明书、智研咨询整理

相关报告:智研咨询发布的《中国CDMO行业市场专项调研及投资前景研究报告》

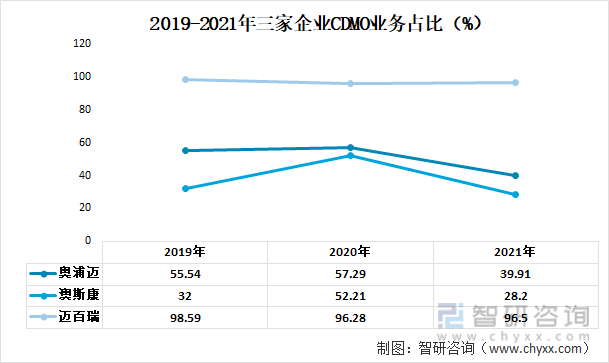

从三家企业的CDMO业务占比情况来看,迈百瑞的CDMO业务占比最高,其次是奥浦迈,澳斯康最低。2019年奥浦迈、澳斯康和迈百瑞的CDMO业务占比分别为55.54%、32%和98.59%;截至2021年三家企业的CDMO业务占比分别为39.91%、28.2%和 96.5%.

2019-2021年三家企业CDMO业务占比(%)

资料来源:公司年报及招股说明书、智研咨询整理

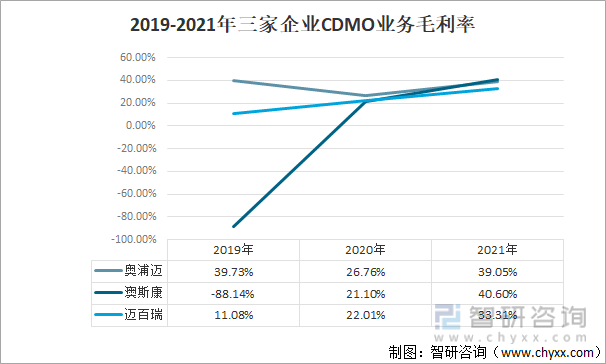

2019-2021年期间,三家企业中,仅为奥浦迈CDMO业务毛利率有小幅下滑,其余两家企业均实现了较大的提升,其中澳斯康由-88.14%提升至40.60%,成功超过另外两家企业,成为三家企业中CDMO业务盈利能力最强的企业,迈百瑞由11.08%提升至33.31%。

2019-2021年三家企业CDMO业务毛利率

资料来源:公司年报及招股说明书、智研咨询整理

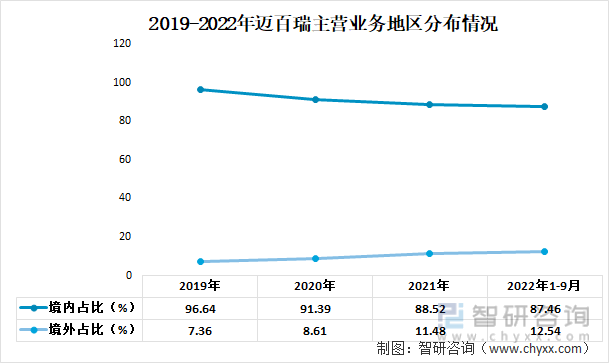

迈百瑞的CDMO业务收入和业务占比最高。从2019-2022年迈百瑞主营业务地区分布情况来看,公司主营业务收入主要来源于境内,各期境内主营业务收入分别为10020.06万元、19571.79万元、33579.76万元及24081.83万元,占当期主营业务收入的比例分别为92.64%、91.39%、88.52%及87.46%。公司境内主营业务收入集中在华东地区、华北地区及华南地区,符合境内生物药企产业的主要分布特点,上述三个地区合计占各期主营业务收入的比例分别为91.48%、88.92%、86.38%及84.61%。

2019-2021年迈百瑞主营业务地区分布情况

资料来源:公司年报及招股说明书、智研咨询整理

四、科研情况

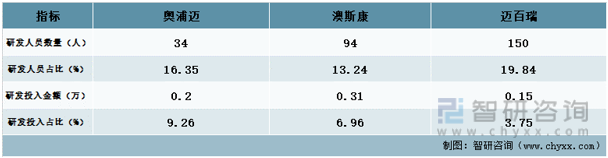

对比三家企业的科研情况能够看出,截至2021年年底迈百瑞的研发人员数量最高为150人,奥浦迈最低为34人;且在研发人员占比方面,迈百瑞最高为19.84%,澳斯康最低为13.24%;澳斯康研发投入金额最高为0.31亿,而奥浦迈的研发投入占比最高为9.26%。

2021年三家企业科研情况

资料来源:公司年报及招股说明书、智研咨询整理

五、结论

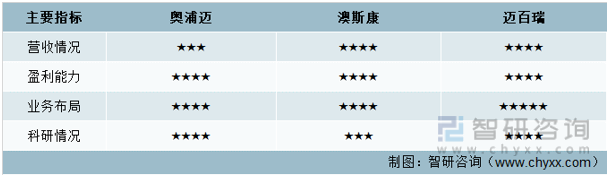

通过对比三家企业的主要指标,能够看出在营收情况方面,迈百瑞和澳斯康要优于奥浦迈;整体净利润方面三家企业进内较为接近;且在业务布局方面,迈百瑞的CDMO业务集中度较高,专业度较强;科研情况方面澳斯康要弱于另外两家企业。

主要指标对比

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国CDMO行业市场专项调研及投资前景研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国CDMO行业市场专项调研及投资前景研究报告

《2026-2032年中国CDMO行业市场专项调研及投资前景研究报告》共九章,包含中国CDMO行业重点企业发展分析,2025年中国CDMO企业管理策略建议,2026-2032年中国CDMO行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国CDMO行业全景速览:“API+制剂”一体化是未来关键趋势[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2021年中国医药CDMO重点企业对比(药明康德VS凯莱英VS博腾股份VS九洲药业)[图]](http://img.chyxx.com/images/2022/0307/1dd84df9281bf5b74f93339278975a84aae7bed8.png?x-oss-process=style/w320)