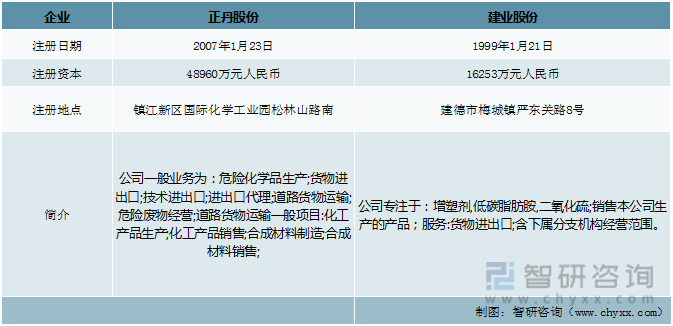

一、基本情况对比

塑化剂是在工业生产上被广泛使用的高分子材料助剂,又称增塑剂。凡是添加到聚合物材料中能使聚合物塑性增加的物质都称为塑化剂。塑化剂的使用可以改善高分子材料的性能,降低生产成本,提高生产效益。其是一类重要的化工产品添加剂,作为助剂普遍应用于塑料制品、混凝土、泥灰、水泥、石膏、化妆品及清洗剂等材料中,特别是在聚氯乙烯塑料制品中,为了增加塑料的可塑性和提高塑料的强度,需要添加邻苯二甲酸酯,其含量有时可达产品的50%。增塑剂的作用主要是减弱树脂分子间的次价键,增加树脂分子键的移动性,降低树脂分子的结晶性,增加树脂分子的可塑性,使其柔韧性增强,容易加工,可合法用于工业用途,广泛存在于食品包装、化妆品、医疗器材,以及环境水体中。

增塑剂行业中,上市企业公司江苏正丹化学工业股份有限公司是一家特种精细化工领域的高科技企业,主要从事环保新材料和特种精细化学品的研发、生产和销售。公司于2017年4月18日在深交所创业板成功上市。浙江建业化工股份有限公司始建于1958年,专注于精细化工产品——低碳脂肪胺、增塑剂、乙酸酯、电子化学品等系列产品的研发、制造和销售。产品广泛应用于农药、医药、涂料、染料、催化剂、固化剂、新能源材料、食品添加剂、化肥缓释剂、保鲜剂、太阳能、LED、集成电路等行业,客户遍及20多个国家和地区。

正丹股份vs建业股份基本情况对比

资料来源:企查查、智研咨询整理

二、经营情况对比

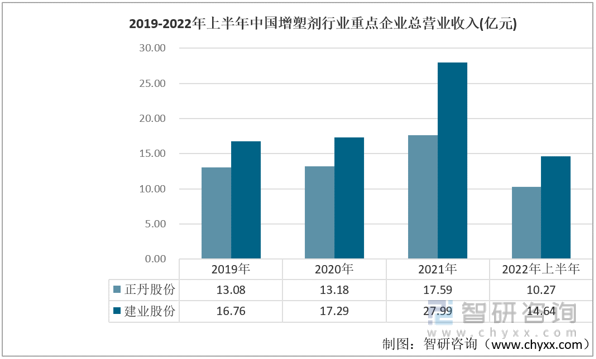

1、总营业收入对比

从近几年两家企业总营收变化情况来看,两家企业总营收呈现稳步上涨的趋势,但是两家企业在2020年受到疫情的冲击,销售渠道受阻,营收上涨幅度较小,而在两家企业在2021营收得到就得到了大幅上涨,主要原因在于利用上游石化副产品碳九芳烃生产高端、环保、高附加值产品,开发出偏苯三酸酐、偏苯三酸三辛酯、均四甲苯、乙烯基甲苯等一系列产品,丰富了企业产业链布局,同时,极大降低了企业面对国际经济环境不确定性所带来的风险,有效提升了企业的核心竞争能力;2021年正丹股份、建业股份各自的总营收分别为17.59亿元以及27.99亿元,且建业股份的总营业收入始终高于正丹股份。2022上半年各自的总营收分别为10.27亿元以及14.64亿元。

2019-2022年上半年中国增塑剂行业重点企业总营业收入(亿元)

资料来源:企业年报、智研咨询整理

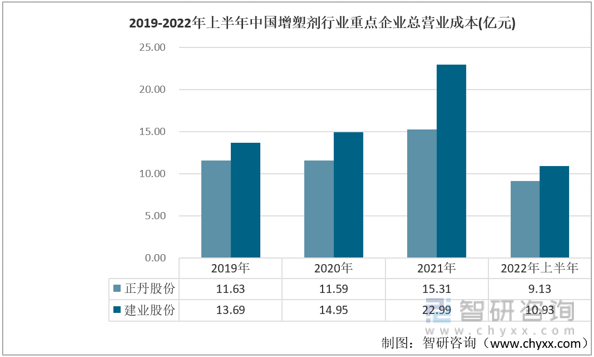

2、总营业成本对比

从两家企业近年来各自的营业成本来看,整体呈现上涨的趋势;正丹股份在2020年其营业成本出现小幅下降,是因为企业受到疫情冲击,主营业务受阻,生产减少导致的;而建业股份的营业成本从2019年的13.69亿元上涨到2021年的15.31亿元;2022年上半年各自的营业成本分别为9.13亿元以及10.93亿元。

2019-2022年上半年中国增塑剂行业重点企业总营业成本(亿元)

资料来源:企业年报、智研咨询整理

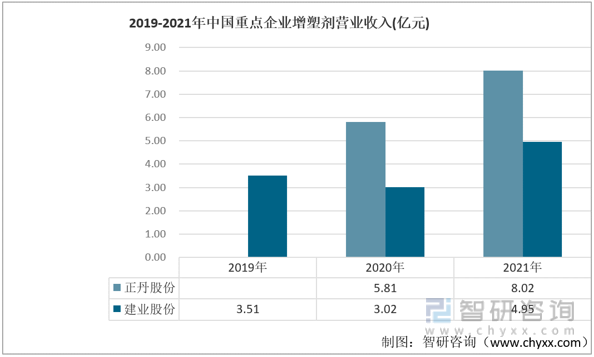

3、增塑剂营业收入对比

增塑剂是世界产量和消费量最大的塑料助剂之一。我国已成为亚洲地区增塑剂生产量和消费最多的国家。随着世界各国环保意识的提高,医药及食品包装、日用品、玩具等塑料制品对主增塑剂DOP等提出了更高的纯度及卫生要求;从2019-2021年正丹股份以及建业股份的增塑剂营收收入来看,正丹股份该业务的营收呈现先下降后上涨的趋势;而建业股份从2020年的5.81亿元上涨到2021年的8.02亿元。

2019-2021年中国重点企业增塑剂营业收入(亿元)

资料来源:企业年报、智研咨询整理

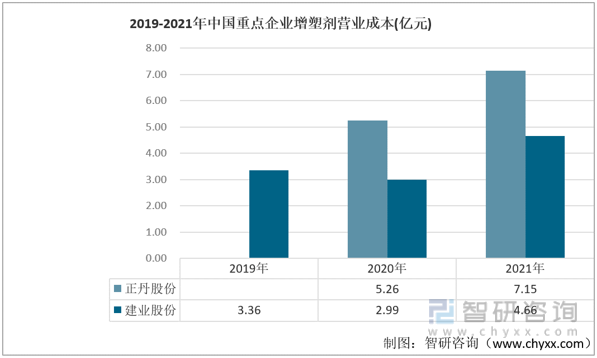

4、增塑剂营业成本对比

两家企业的增塑剂的营业成本变化趋势与其该业务的营收的变化趋势一致,2021年正丹股份、建业股份的增塑剂营业成本分别为7.15亿元、4.66亿元。

2019-2021年中国重点企业增塑剂占营业成本(亿元)

资料来源:企业年报、智研咨询整理

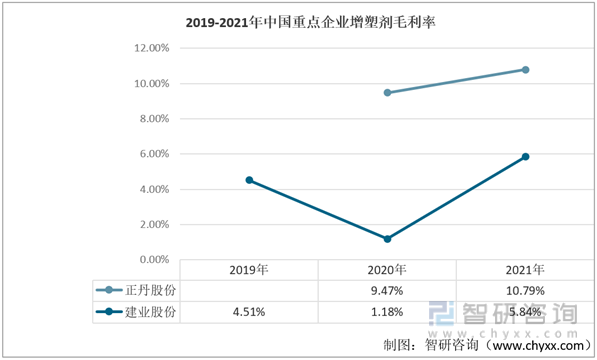

5、增塑剂毛利率对比

对比正丹股份和建业股份的增塑剂业务的毛利率情况,2019-2021年建业股份业务的毛利率呈现先下降后上涨的趋势,原因在于2020年受到了疫情的影响,对于整个增塑剂市场的冲击很大;且正丹股份该业务的毛利率始终高于建业股份。2021年,正丹股份、建业股份各自的毛利率分别为10.79%、5.84%。

2019-2021年中国重点企业增塑剂毛利率

资料来源:企业年报、智研咨询整理

相关报告:智研咨询发布的《中国增塑剂行业市场发展潜力及投资风险预测报告》

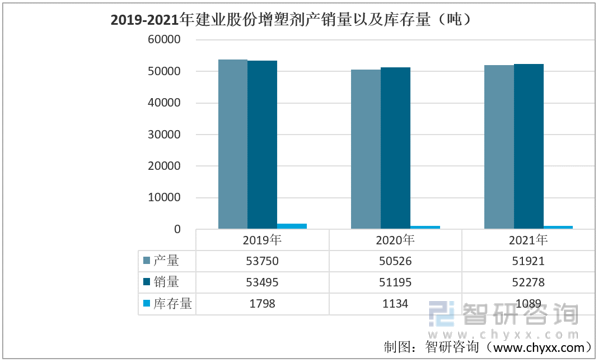

三、产销量与库存量

正丹股份的产量从2020年的52348吨上涨到2021年的60200吨,而其销量从2020年的52870吨上涨到2021年的60800吨;而从2019-2021年建业股份的产销情况来看,其产销量在2020年出现下降,而在2021年开始恢复增长,其2021年的产销量分别为51921吨以及52278吨。

2020-2021年正丹股份增塑剂产销量(吨)

资料来源:企业年报、智研咨询整理

2019-2021年建业股份增塑剂产销量以及库存量(吨)

资料来源:企业年报、智研咨询整理

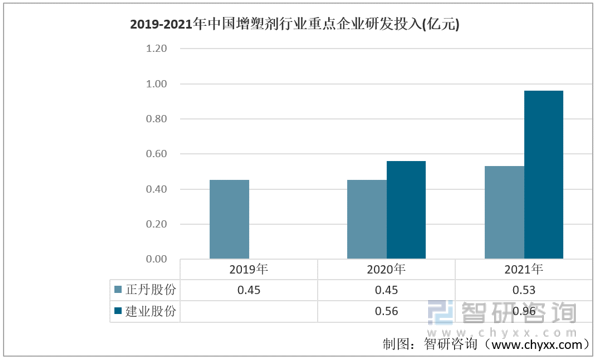

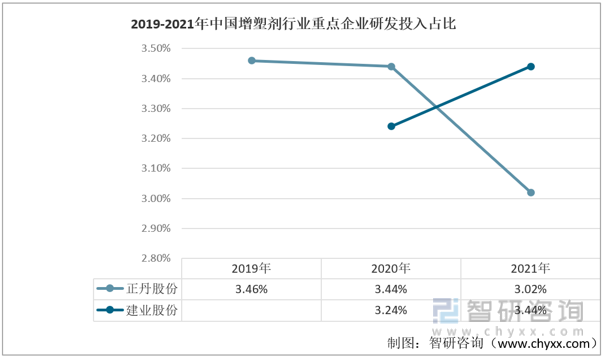

四、研发投入情况对比

从研发投入金额情况来看,两家企业研发投入的金额都在增加,2021年各自的研发投入金额为0.53亿元以及0.96亿元;从研发投入占比来看,2021年各自的研发投入占比为3.02%以及3.44%。

2019-2021年中国增塑剂行业重点企业研发投入(亿元)

资料来源:企业年报、智研咨询整理

2019-2021年中国增塑剂行业重点企业研发投入占比

资料来源:企业年报、智研咨询整理

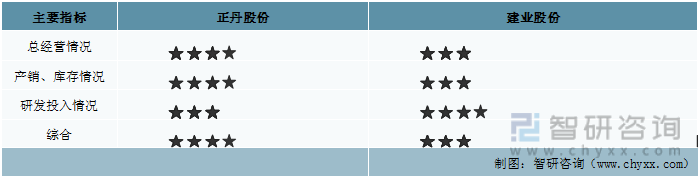

五、结论

从经营各项指标来看,无论是增塑剂业务的营收还是毛利率,正丹股份都要优于建业股份。而且在产销量方面,正丹股份也是优于建业股份的。

正丹股份vs建业股份主要指标对比

资料来源:企业年报、智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国增塑剂行业市场发展潜力及投资风险预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国增塑剂行业市场发展潜力及投资风险预测报告

《2025-2031年中国增塑剂行业市场发展潜力及投资风险预测报告》共十二章,包含增塑剂产业链及供应商联系方式,增塑剂营销模式及渠道分析,增塑剂行业投资策略及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国增塑剂行业现状:市场规模逐步上涨,可持续发展的推动,刺激行业产品技术升级[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)