一、发展背景:国家政策的持续推动,海底电缆行业得到不断推进

海底电缆种类繁多,根据电压等级、电能传输形式、输电作用、绝缘材料的不同,可以把海底电缆分成四种类型。随着我国综合国力的不断增强,海洋资源开发的大力推进以及沿海居民的需求不断增加,海底电缆行业将不断发展。与此同时,国家相关机构也纷纷出台了一列措施来鼓励海底电缆行业的发展,在2020年发布的《关于扩大战略性新兴产业投资培育壮大新增长点增长极的指导意见》中,聚焦新能源装备制造“卡脖子”问题,加快主轴承、IGBT、控制系统、高压直流海底电缆等核心技术部件研发。

二、发展现状:随着海上风电向深远海化、规模化发展,带动海底电缆市场规模的发展

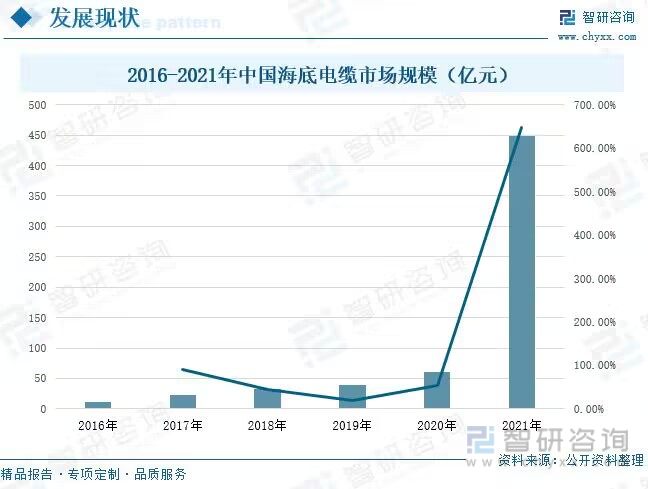

海上风电作为双碳目标主要抓手,目前处于高速发展时期,海底电缆作为海上风电的重要一环,在海风新增装机持续增长的背景下,海缆行业有望迎来高速增长,同时,伴随海风发展深远海化和规模化,拉动高电压等级以及柔性直流海缆产品需求增长,进而带来海缆产品单位价值量提高,进而推动海缆市场规模增长。从中国海底电缆的市场规模的情况来看,从2016年的12亿元,逐年增加到2021年的60亿元,同比增长了53.85个百分点。

三、企业格局:海缆企业营业收入逐年增长,研发投入费用不断增加。

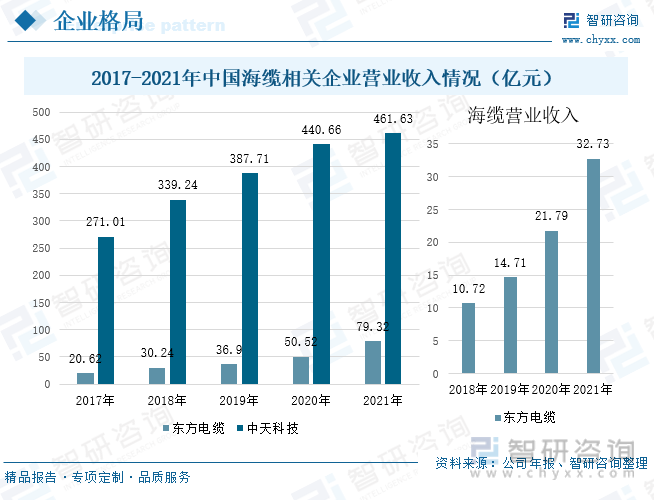

东方电缆在2017-2021年间,总营业收入处于小幅上升的状态,在2021年东方电缆的总营业收入为79.32亿元,其中海缆的营业收入为32.73亿元,占比较大。中天科技是一家历久弥新的企业,业务布局十分广泛。在2017-2021年间,中天科技的总营业收入增长幅度明显,从271.01亿元增加到461.63亿元,其中海洋板块收入增长强劲,已跃升为除了商品贸易外,第二大收入来源。研发费用随着企业营业收入的不断增加,也得到相应的增长,2021年中天科技的研发投入为14.68亿元,占总营业收入的比重为3.18%;而东方电缆的研发投入费用较低,在2021年的研发费用为2.66亿元。

四、发展趋势:未来海底电缆将突破高等级海缆技术瓶颈,国产化趋势明显

近年来,随着近海风电场址资源日趋紧张,远海风能资源相对更加丰富,海上风电建设离岸距离不断增加,同时,海上风电场容量规模也不断增加,由此可见,海上风电朝深远海化、规模化的方向发展。而海底电缆作为海上风电场电能的传输通道,在海上风电不断发展的过程中也将不断的更新改造,朝着高电压等级、直流系统方面发展。但是由于我国在这一方面起步较晚,投入不足,未来仍有较大的发展空间,与其他发达国家相比,存在较大的技术差距,为了打破国外对海缆高端技术方面的垄断,我国多家高校、研究所和相关企业加大研发投入,突破这一领域的技术瓶颈,逐步实现海底电缆的国产化。

关键词:海底电缆、海上风电、营业收入、研发投入

一、发展背景:国家政策的持续推动,海底电缆行业得到不断推进

海底电缆是用绝缘材料包裹的电缆,铺设在海底,用于电信传输。海底电缆种类繁多,根据电压等级、电能传输形式、输电作用、绝缘材料的不同,可以把海底电缆分成四种类型,其中电压等级可以分成中低压电缆、高压电缆、超高压电缆;电能传输形式可以分成交流海缆和直流海缆;输电作用可以分成阵列海缆、送出海缆;绝缘材料可以分成油纸绝缘海缆、塑料绝缘海缆、橡胶绝缘海缆。

在一般情况下,海底电缆传输电能要比同样长度的架空电缆昂贵,但相较于用小而孤立的发电站作地区性发电,用海底电缆传输电往往更经济,尤其是在近海地区的应用好处更明显。随着我国综合国力的不断增强,海洋资源开发的大力推进以及沿海居民的需求不断增加,海底电缆行业将不断发展。与此同时,国家相关机构也纷纷出台了一列措施来鼓励海底电缆行业的发展,在2020年发布的《关于扩大战略性新兴产业投资培育壮大新增长点增长极的指导意见》中,聚焦新能源装备制造“卡脖子”问题,加快主轴承、IGBT、控制系统、高压直流海底电缆等核心技术部件研发。

二、发展现状:随着海上风电向深远海化、规模化发展,带动海底电缆市场规模的发展

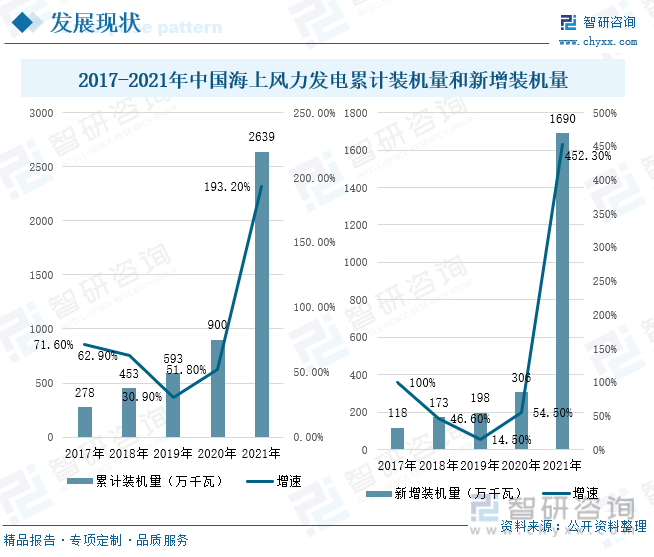

海上风电是海缆重要应用市场,随着海上风电进一步向深远海发展,更远的离岸距离需要更长的海缆。近年来,我国海上风力发电累计装机量快速增长,对海底电缆的需求量保持旺盛的状态,数据显示,2021年中国海上风力发电累计装机量为2639万千瓦,较2020年同比上升了193.20%,新增装机量达到了1690万千瓦,较2020年上升了452.30个百分点。

对于海底电缆而言,由于其产品的特殊性,海底电缆企业一般生产基地紧邻深水港,产品可以直接通过海缆上船装置装上敷设船,而自有码头的企业通常运输成本更低,效率更高。据统计,中国万吨以上的港口数量从2017年的1948个上升到2021年的2207个,未来随着港口数量的不断增加,将极大地便利了海缆企业的运输,降低了海缆企业的运输成本。

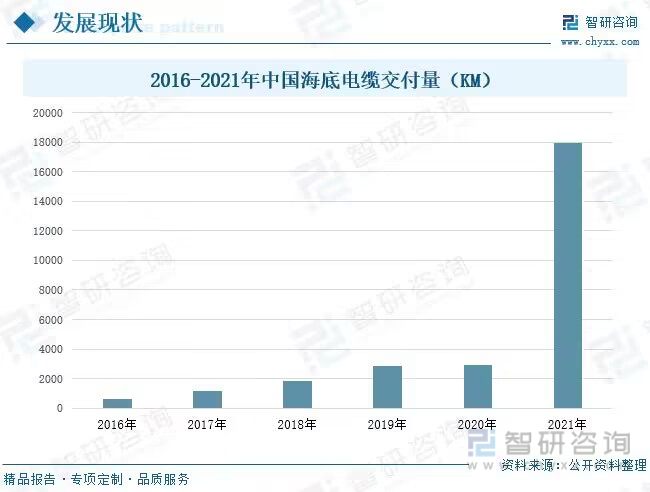

受益于海上风电的大规模、高速度发展,海底电缆市场也迎来爆发式增长。数据显示,在2016-2021年间,中国海底电缆的交付量处于不断增长的状态,其中2020年中国海底电缆交付量为2904KM,占全球海底电缆交付量的50%,随着海上风电建设需求持续向好,2021年交付量增幅超6倍。

海上风电作为双碳目标主要抓手,目前处于高速发展时期,海底电缆作为海上风电的重要一环,在海上风电新增装机持续增长的背景下,海缆行业有望迎来高速增长,同时,伴随海风发展深远海化和规模化,拉动高电压等级以及柔性直流海缆产品需求增长,进而带来海缆产品单位价值量提高,进而推动海缆市场规模增长。从中国海底电缆的市场规模的情况来看,从2016年的12亿元,逐年增加到2020年的60亿元,2021年市场规模成倍增长。

三、企业格局:海缆企业营业收入逐年增长,研发投入费用不断增加。

国内海缆行业主要公司包括东方电缆、中天科技、亨通光电、宝胜股份、汉缆股份等。其中,东方电缆、中天科技位列第一梯队。东方电缆在2017-2021年间,总营业收入处于小幅上升的状态,在2021年东方电缆的总营业收入为79.32亿元,其中海缆的营业收入为32.73亿元,占比较大。中天科技是一家历久弥新的企业,业务布局十分广泛。在2017-2021年间,中天科技的总营业收入增长幅度明显,从271.01亿元增加到461.63亿元,其中海洋板块收入增长强劲,已跃升为除了商品贸易外,第二大收入来源。

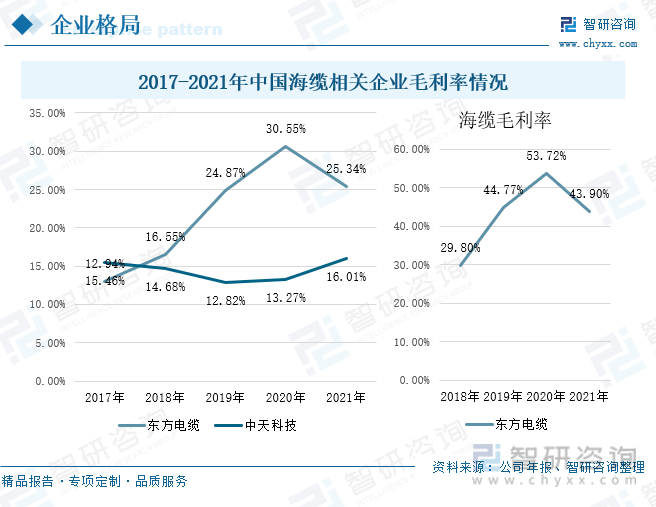

凭借技术工艺、产能区位布局以及订单饱和度优势,东方电缆海缆业务毛利率水平持续位居行业领先水平,数据显示,自2018年起,东方电缆的毛利率均大于中天科技,到2021年,其毛利率为25.34%,海缆毛利率也处于较高的水平,为43.90%。在2017到2021年间,中天科技的毛利率整体呈现先下降后上升的状态,2021年其毛利率达到了16.01%,海洋板块的毛利率也达到了35.55%。

从企业研发投入来看,中天科技由于总营业收入较高,其研发投入的费用较高,在2018-2021年间,均处于10亿元以上的状态,2021年中天科技的研发投入为14.68亿元,占总营业收入的比重为3.18%;而东方电缆的研发投入费用较低,但总体也处于增长状态,从2017年的1.01亿元增加到2021年的2.66亿元,占总营业收入的比重较高,其中2021年研发投入占总营业收入的比重为3.36%。企业研发费用的增加,将为海底电缆未来发展高等级海缆提供技术支持,进一步促进海底电缆国产化的发展。

相关报告:智研咨询发布的《中国电线电缆行业市场全景评估及投资前景规划报告》

四、发展趋势:未来海底电缆将突破高等级海缆技术瓶颈,国产化趋势明显

1、海上风电深远海化、规模化将促进海缆朝更高压等级、直流系统方向发展

近年来,随着近海风电场址资源日趋紧张,远海风能资源相对更加丰富,海上风电建设离岸距离不断增加,同时,海上风电场容量规模也不断增加,海上风电朝深远海化、规模化的方向发展。而海底电缆作为海上风电场电能的传输通道,在海上风电不断发展的过程中也将不断的更新改造。首先,在电压等级方面,随着风电场规模以及单机容量增加,海底电缆由35kV向66kV电压等级转变,更高压等级无论是从投资成本来看,还是从运营成本来看都更具有经济性;同时,随着风电场规模不断增大,海缆输送容量要求不断提高,电压等级由220kV向330kV/500kV转变。其次,在电能传输形式方面,由于直流系统换流站成本很高,距离较近时,直流系统成本高于交流系统,但随着风电场离岸距离增加,交流系统的维护和损耗成本增加,此时直流海缆输电系统将更具有经济性。

2、相关行业加大研发投入,海底电缆国产化空间巨大

随着我国海洋经济建设,沿海岛屿与深海能源的开发加快,海底电缆需求量猛增,特别是对高等级海缆需求量的增加,但是由于我国在这一方面起步较晚,投入不足,未来仍有较大的发展空间,与其他发达国家相比,存在较大的技术差距,高等级海底电缆的关键技术曾长期被国外企业垄断,使我国付出了巨大的经济代价,为了打破国外对海缆高端技术方面的垄断,我国多家高校、研究所和相关企业加大研发投入,突破这一领域的技术瓶颈,逐步实现海底电缆的国产化。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国海底电缆行业市场全景调查及未来发展潜力报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国海底电缆行业市场发展形势及投资机会研判报告

《2026-2032年中国海底电缆行业市场发展形势及投资机会研判报告 》共八章,包含中国海底电缆产业链梳理及全景深度解析,中国海底电缆代表性企业案例研究,中国海底电缆行业市场及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国海底电缆行业政策、产业链图谱、发展现状、重点企业及发展趋势分析:政策领航、需求破浪,海底电缆市场规模将突破300亿元[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)