导读:

原油:国际原油市场中,受国家政治局势影响,全球石油供应偏紧。7月,OPEC-13国家原油产量平均为2889.6万桶/天,环比增加21.6万桶/天,但是十个欧佩克成员国的总产量依然低于协议目标。其中,尼日利亚和安哥拉因为基础设施投资不足等原因,导致原油产量进一步缩减。受国际局势及通货膨胀等因素影响,国际原油价格继续保持高位震荡。从库存看,截止7月29日当周美国EIA原油库存增加446.7万桶至4.266亿桶。减少469.0万桶至4.699亿桶,降幅0.99%。在保供稳价相关政策有限落实下,国内原油生产稳定增长。受国际油价市场及保供稳价政策影响,国内油价呈现下降态势。7月12日,发改委调整油价,国内汽、柴油价格(标准品,下同)每吨分别下降360元和345元。7月26日,根据国际市场油价变化情况,发改委再次调整油价,国内汽、柴油价格每吨分别降低300元和290元。

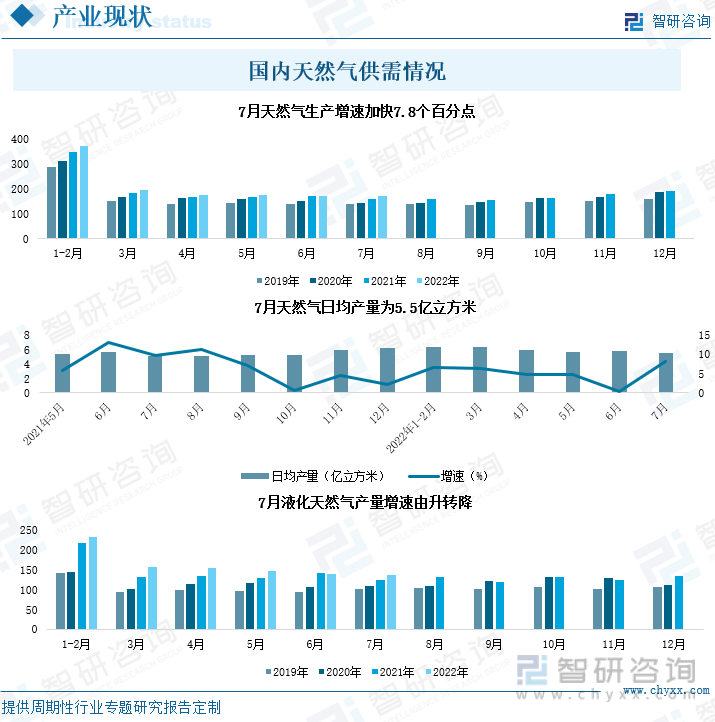

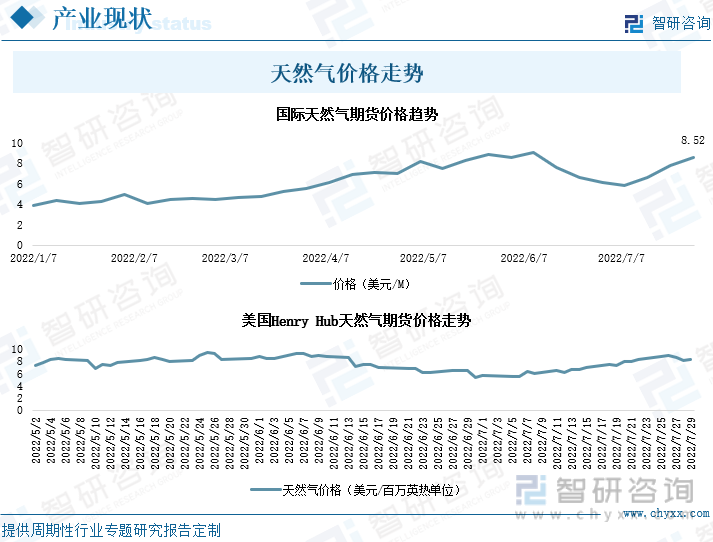

天然气: 7月份,在部分国家对俄罗斯的制裁层层加码下,天然气市场受到巨大冲击,国际天然气市场价格整体持续上涨。7月,受高温天气等因素影响,美国天然气价格一路攀升至8.993美元/百万英热单位,相较于月初的5.73美元/百万英热单位,增加了2.5美元/百万英热单位,环比增长43.61%。7月,国内天然气生产天然气171亿立方米,同比增长8.2%,增速比上月加快7.8个百分点,日均产量5.5亿立方米,进口降幅收窄6.0个百分点,天然气供给相对稳定。

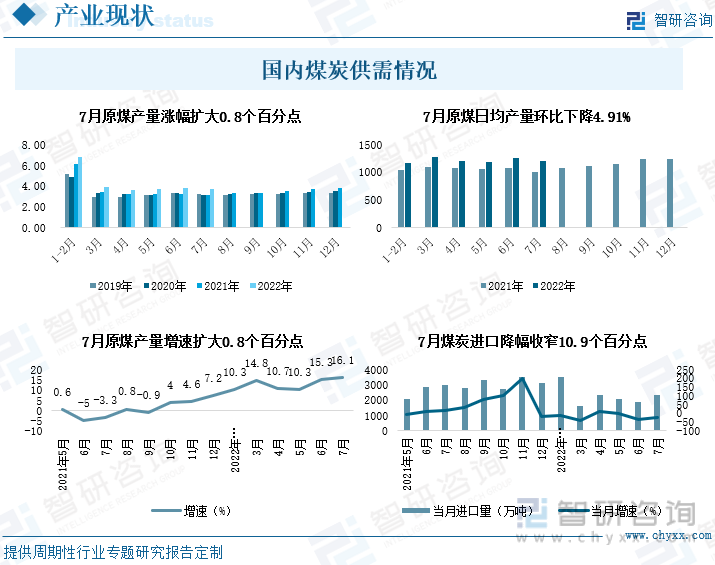

煤炭:7月份,国际动力煤价格虽然整体仍保持高位,但价格走势各不相同。上半月,受澳大利亚天气原因和南非铁路检修等因素,全球动力煤供应进一步收紧,国际主要港口动力煤价格继续上涨。6月中下旬,国际动力煤市场终端用户对澳洲煤采购情绪较高,纽卡斯尔港动力煤价格上涨,而欧洲地区燃煤发电量下降叠加煤炭到港增加,欧洲三港动力煤价格下调。国内市场中,煤炭保供政策有力推进,7月份,生产原煤3.7亿吨,同比增长16.1%,增速比上月加快0.8个百分点;日均产量1202万吨,较6月减少62万吨,环比下降4.91%。

一、原油现状

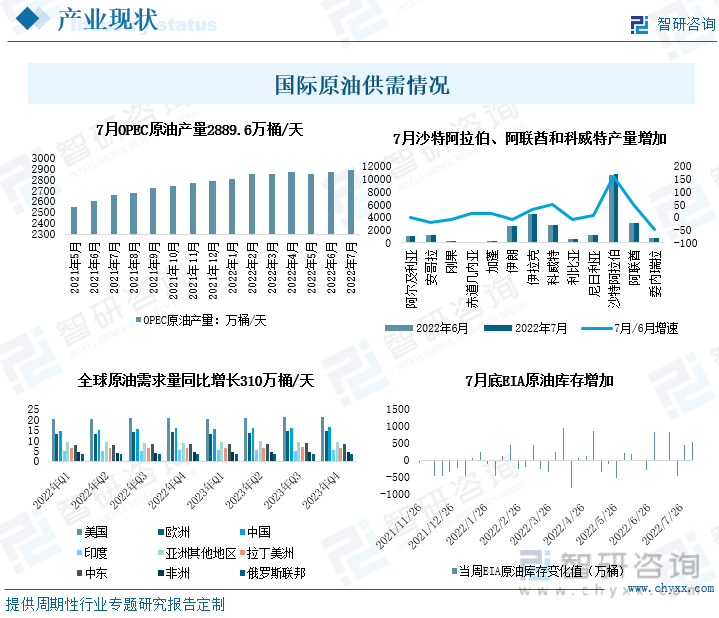

从国际市场看,根据二手资料来源,2022年7月OPEC-13国家原油产量平均为2889.6万桶/天,环比增加21.6万桶/天,但是十个欧佩克成员国的总产量依然低于协议目标。根据欧佩克联盟协议,10个参与减产协议的欧佩克成员国的原油产量目标为2627.6万桶/日。原油产量主要在沙特阿拉伯、阿联酋和科威特增加,而委内瑞拉和安哥拉的产量下降。沙特阿拉伯在7月份的产量增幅领先,环比增加15.8万桶,达到1071.4万桶/日,但是仍然低于当月产量目标1083.3万桶/日。尼日利亚和安哥拉因为基础设施投资不足导致产能受限,原油产量比6月份分别减少1.1万桶、1.9万桶。考虑到俄乌冲突升级、高通胀和新冠疫情反复影响,OPEC8月月报初步预计,2022年全球原油需求同比增长310万桶/天,较上月预测下调26桶/天。从原油库存看,截止7月29日当周美国EIA原油库存增加446.7万桶至4.266亿桶。减少469.0万桶至4.699亿桶,降幅0.99%。

资料来源:OPEC、EIA、智研咨询整理

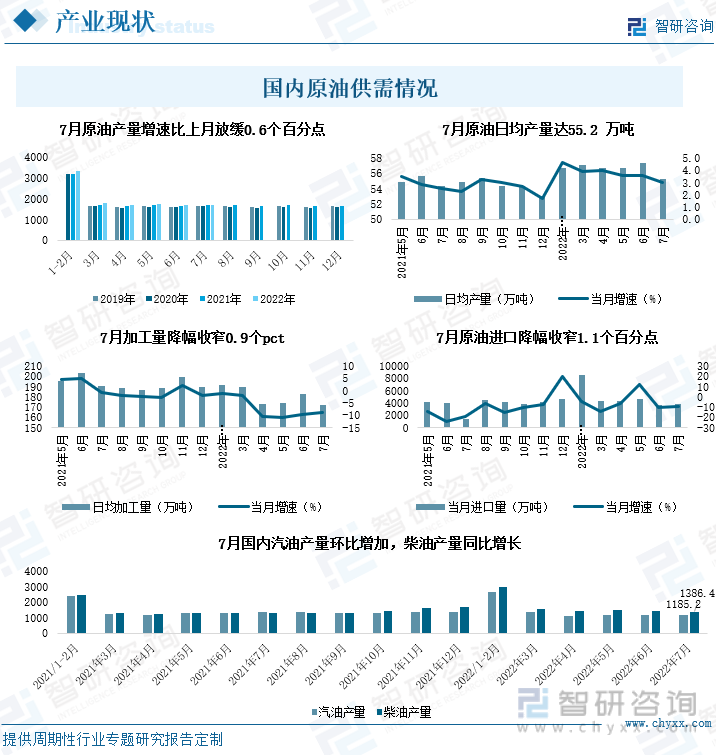

国内市场上,7月份,原油生产稳定增长。生产原油1713万吨,同比增长3.0%,增速比上月放缓0.6个百分点,日均产量55.2万吨。 1—7月份,生产原油12000万吨,同比增长3.7%。7月份,加工原油5321万吨,同比下降8.8%,降幅比上月收窄0.9个百分点,日均加工171.6万吨。1—7月份,加工原油38027万吨,同比下降6.3%。7月份,原油进口降幅略有收窄,进口原油3733万吨,同比下降9.5%,降幅比上月收窄1.1个百分点。7月份,汽油产量1185.2万吨,同比下降13.5%,环比增长1.65%;柴油产量1386.4万吨,同比增长6.3%,环比下降3.66%。

资料来源:国家统计局、智研咨询整理

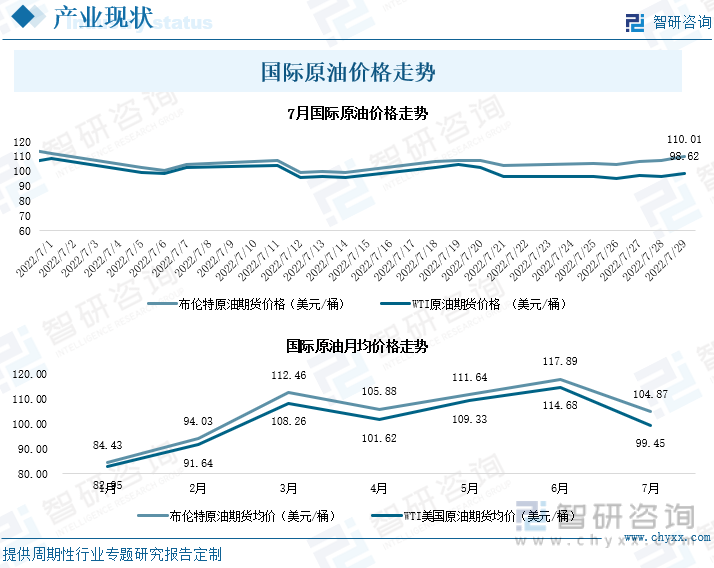

截至7月29日,WTI、布伦特原油期货价格分别收于98.62美元/桶、110.01美元/桶。7月WTI、布伦特原油期货月均价格分别为99.45美元/桶、104.87美元/桶,较6月环比增速分别为-13.28%、-11.05%。

从月度趋势看,7月5日,全球各地区通胀严重,受经济衰退担忧拖累,原油期货价格暴跌。WTI 跌8.93报99.50,布伦特跌10.73报102.77。7月7日,美国加强对伊朗的制裁,能源供应担忧加剧,国际油价大幅上涨,WTI原油期货涨至102.73美元/桶,布伦特原油期货涨至104.65美元/桶。7月12日,美元走强,且全球经济放缓的担忧影响了燃料需求前景, WTI原油期货下跌至95.84美元/桶,布伦特原油期货下跌至99.49美元/桶。7月18日,投资者认为美国总统拜登对沙特阿拉伯的访问不会迅速解决供应问题,国际原油期货继续上涨。7月27日,美国原油库存超预期下降,国际原油期货上涨,WTI原油期货涨至97.26美元/桶,布伦特原油期货涨至106.62美元/桶。

资料来源:Brent、WTI、智研咨询整理

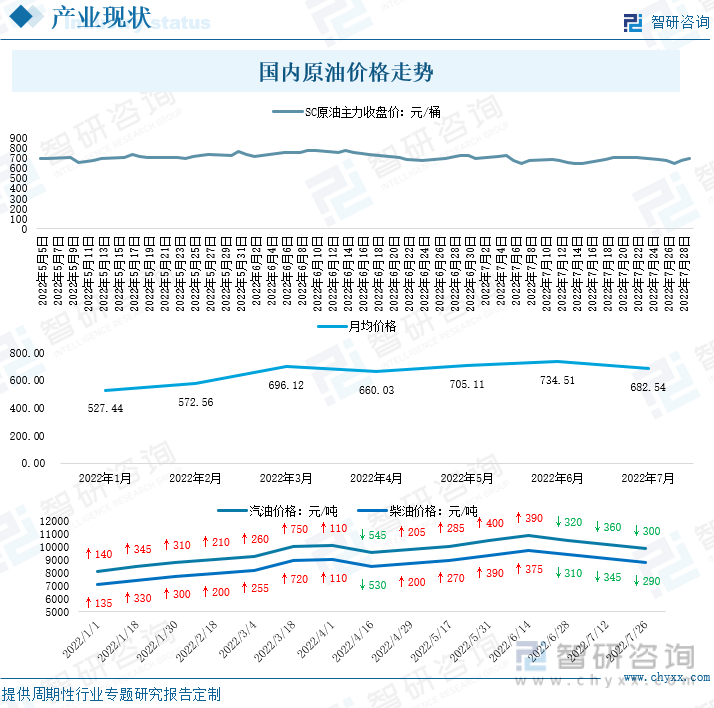

国内原油市场, 7月份,从国内成品油价格走势看,受国际油价市场及保供稳价政策影响,国内油价呈现下降态势。 SC原油主力合约7月29日收于695.1元/桶,较月初7月1日的696.6元/桶下降1.5元/桶;较6月份同期相比减少24.9元/桶,环比下降3.46%。确保市场稳定供应,7月12日,发改委调整油价,国内汽、柴油价格(标准品,下同)每吨分别下降360元和345元。7月26日,根据国际市场油价变化情况,发改委再次调整油价,国内汽、柴油价格每吨分别降低300元和290元。

资料来源:国家发改委、上海国际能源交易中心、智研咨询整理

7月,我国首个标准化设计建造无人平台恩平10-2平台上部组块在南海东部恩平油田海域完成海上安装,标志着我国海洋油气装备设计建造标准化、智能化水平进一步提升。在勘探方面,我国海上首口页岩油探井——涠页-1井压裂测试成功并获商业油流,这标志着我国海上页岩油勘探取得重大突破。

资料来源:智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国能源行业市场研究分析及投资前景评估报告》

二、天然气现状

7月份,我国生产天然气171亿立方米,同比增长8.2%,增速比上月加快7.8个百分点,日均产量5.5亿立方米。7月,液化天然气产量137.7亿立方米,环比下降1.78%, 同比增长10.51%,同比增速由降转升。1—7月份,1267亿立方米,同比增长5.4%,涨幅较1-6月扩大0.5个百分点。

资料来源:国家统计局、智研咨询整理

7月份,我国进口天然气870万吨,同比下降6.9%,降幅比上月收窄6.0个百分点。 1-7月份,进口天然气6221万吨,同比下降9.6%。 从进口金额看,7月份我国进口天然气金额为47.82亿美元,同比增长27.2%,环比下降1.66%,涨幅缩减17.51个百分点。其中,液化天然气进口数量474万吨,同比下降15.4%,进口金额同比增长18.1%;气态天然气进口数量396万吨,同比增长8.0%,进口金额同比增长54.2%。

资料来源:中国海关、智研咨询整理

7月份,我国进口天然气870万吨,同比下降6.9%,降幅比上月收窄6.0个百分点。 1-7月份,进口天然气6221万吨,同比下降9.6%。 从进口金额看,7月份我国进口天然气金额为47.82亿美元,同比增长27.2%,环比下降1.66%,涨幅缩减17.51个百分点。其中,液化天然气进口数量474万吨,同比下降15.4%,进口金额同比增长18.1%;气态天然气进口数量396万吨,同比增长8.0%,进口金额同比增长54.2%。

资料来源:EIA、商务部、智研咨询整理

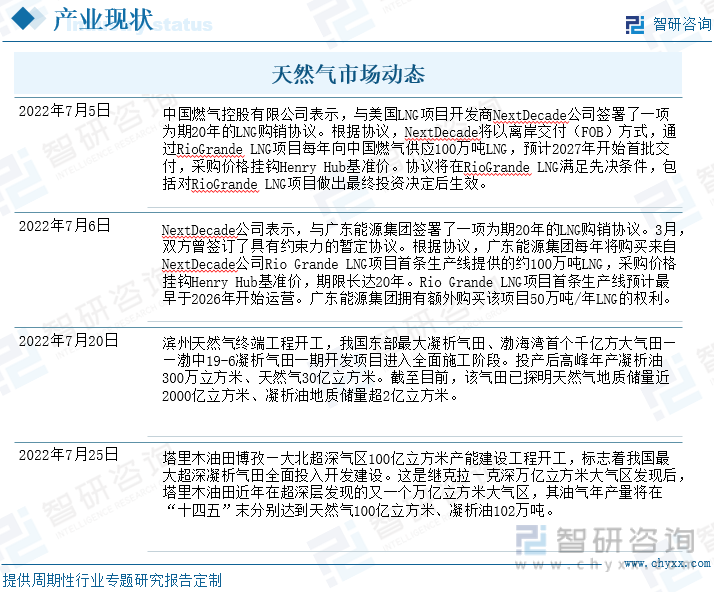

7月,天然气市场上,美国LNG项目开发商NextDecade公司分布与中国燃气控股有限公司、广东能源集团签署了一项为期20年的LNG购销协议。在勘探开采方面,7月20日,滨州天然气终端工程开工,我国东部最大凝析气田、渤海湾首个千亿方大气田——渤中19-6凝析气田一期开发项目进入全面施工阶段。投产后高峰年产凝析油300万立方米、天然气30亿立方米。截至目前,该气田已探明天然气地质储量近2000亿立方米、凝析油地质储量超2亿立方米。7月25日,塔里木油田博孜—大北超深气区100亿立方米产能建设工程开工,标志着我国最大超深凝析气田全面投入开发建设。

资料来源:智研咨询整理

三、煤炭现状

煤炭保供政策持续落实,7月份,我国生产原煤3.7亿吨,同比增长16.1%,增速比上月加快0.8个百分点。7月,日均产量1202万吨,较6月减少62万吨,环比下降4.91%。1—7月份,生产原煤25.6亿吨,同比增长11.5%,较1-6月相比增速扩大1.1个百分点。煤炭进口情况看,7月份,全国进口煤炭2352.3万吨,较去年同期的3017.8万吨减少665.5万吨,下降22.05%。较6月份的1898.2万吨增加454.1万吨,环比增长23.92%。煤炭进口额为37.84亿美元,同比增长28.92%,环比增长24.36%。据此推算进口单价为160.85美元/吨,同比上涨63.59美元/吨,环比上涨0.6美元/吨。2022年1-7月份,全国累计进口煤炭1.39亿吨,同比下降18.2%,降幅较1-6月扩大0.7个百分点;累计进口额222.09亿美元,同比增长57.9%。

资料来源:国家统计局、中国海关、智研咨询整理

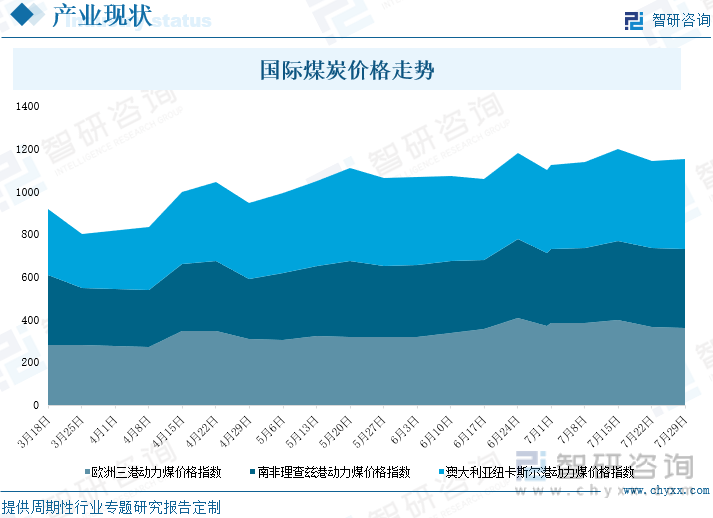

7月份,国际动力煤价格虽然整体仍保持高位,但价格走势各不相同。上半月,受澳大利亚天气原因和南非铁路检修等因素,全球动力煤供应进一步收紧,国际主要港口动力煤价格继续上涨。6月中下旬,国际动力煤市场终端用户对澳洲煤采购情绪较高,纽卡斯尔港动力煤价格上涨,而欧洲地区燃煤发电量下降叠加煤炭到港增加,欧洲三港动力煤价格下调。据中国煤炭市场网监测:据中国煤炭市场网监测:截止7月29日,澳大利亚纽卡斯尔港动力煤价格指数为420.9美元/吨,较截止7月1日的390.4美元/吨上涨30.5美元/吨,环比增长7.81%。南非理查兹港动力煤价格指数为370美元/吨,与截止7月1日的348.2美元/吨上涨21.8美元/吨,环比增长6.26%。欧洲三港动力煤价格指数为362.4美元/吨,较截止7月1日的384.6美元/吨减少22.2美元/吨,环比下降5.77%。

资料来源:中国煤炭市场网、智研咨询整理

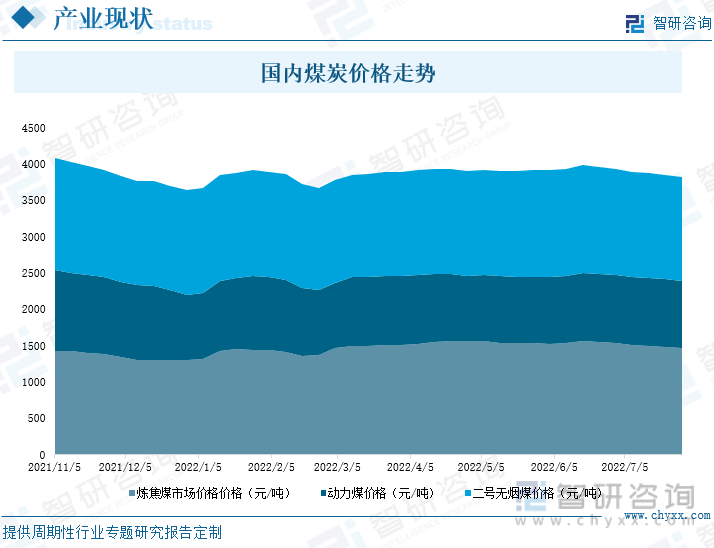

7月,国内煤炭市场价格均呈下跌走势。国家统计局近日公布的数据显示,7月下旬全国各煤种价格均呈下跌走势。其中,无烟煤价格1588.6元/吨,较上期下跌125.7元/吨,跌幅7.3%;普通混煤价格927.5元/吨,较上期下跌32.5元/吨,跌幅3.4%;山西大混价格为1035.0元/吨,较上期下跌35.0元/吨,跌幅3.3%;山西优混价格为1195.0元/吨,较上期下跌50.7元/吨,跌幅4.1%;大同混煤价格为1281.9元/吨,较上期下跌53.8元/吨,跌幅4.0%;焦煤价格为2192.9元/吨,较上期下跌347.8元/吨,跌幅13.7%。总体来看,全国无烟煤、炼焦煤价格继续走低,跌幅持续扩大,尤其是炼焦煤;动力煤价格全面下跌,热值越高,跌幅越大。

资料来源:商务部、智研咨询整理

近期多地用电负荷创历史新高,煤炭、石油等能源产业“供不应求”。应急管理部强调:要紧盯重点单位重点场所加强重点监管,对新增产能多、灾害重的地区和保供时间长、大班次的煤矿逐一督促加强现场安全管理,严格落实领导带班下井等制度,抓实油气储存基地等重大危险源等现场核查,消除安全隐患。2022年7月27日,“加快建设能源强国 全力保障能源安全”新闻发布会上强调:要保障煤炭供给,加强电煤中长期合同履约监管。

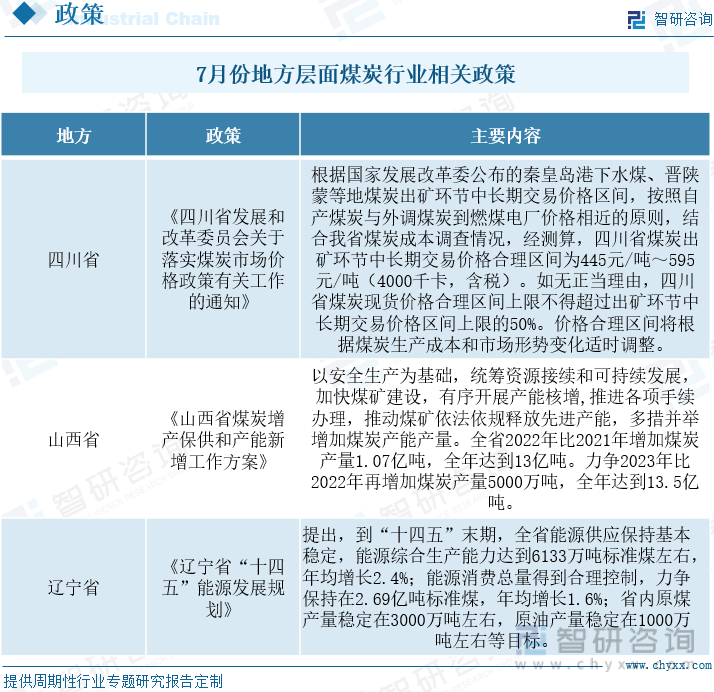

地方层面政策上,四川省出台了《四川省发展和改革委员会关于落实煤炭市场价格政策有关工作的通知》,规定四川省煤炭出矿环节中长期交易价格合理区间为445元/吨~595元/吨(4000千卡,含税)。山西省出台了《山西省煤炭增产保供和产能新增工作方案》,提出以安全生产为基础,增加煤炭产能产量。全省2022年比2021年增加煤炭产量1.07亿吨,全年达到13亿吨。辽宁省印发了《辽宁省“十四五”能源发展规划》,强调要保障能源供给。

资料来源:政府官网、智研咨询整理

7月,煤炭市场上各企业全力增产增供,加快产能释放。7月,国家能源集团下属各个矿区目前正在满负荷释放产能,开足马力稳产稳供,自产煤月均产量连续7个月保持5000万吨,处于历史最好水平。

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国能源行业市场研究分析及投资前景评估报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国能源行业市场研究分析及投资前景评估报告

《2026-2032年中国能源行业市场研究分析及投资前景评估报告》共十四章,包含2021-2025年新兴能源市场发展分析,能源交易所发展分析,能源市场重点企业分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询