一、全球PCB市场继续维持高景气

PCB覆盖行业包括通信、计算机、消费电子、工控医疗、汽车电子、航天航空等,覆盖的部分行业是生活中必不可少,并有部分行业属于国民经济支柱行业。因此PCB行业的起落也关乎基础经济的兴衰,对比PCB产值增速和全球GDP增速,可以看到PCB每年产值变化与GDP增减具有非常密切的关系,两者Pearson相关系数达0.392,相关性关系在5%的显著性水平下显著。因此可以说PCB行业是世界经济发展的晴雨表,PCB产业在全球经济地位有着举足轻重的地位。

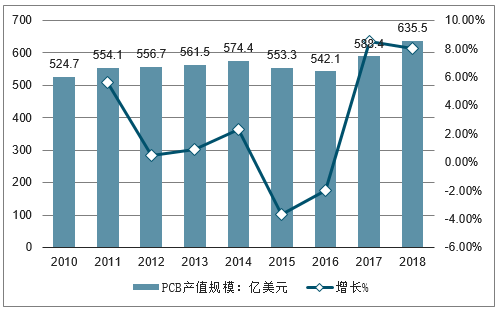

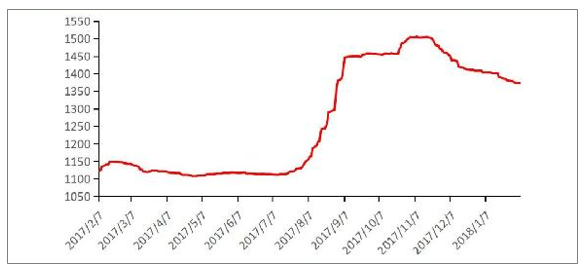

2015、2016年全球PCB产值持续下降,2016年全球PCB产值下降至542.1亿美元,同比下降2%。截止至2017年,设备结构端带动需求,全球PCB产值恢复增长态势,达到588.4亿美元,增速为8.5%。2018年伊始,国际各地区第一季度数据显示PCB行业景气度只增不减。北美印刷电路板BB值于2017年8月开始至2018年4月这7个月一直高于1.1,创5年来历史新高。日本PCB月产值自2017年四季度开始持续保持正增长。2018年全球PCB产值预计达到635.5亿美元,同比增长8.0%。

2010-2018年全球PCB产值规模统计及增长情况预测

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国PCB行业市场监测及未来前景预测报告》

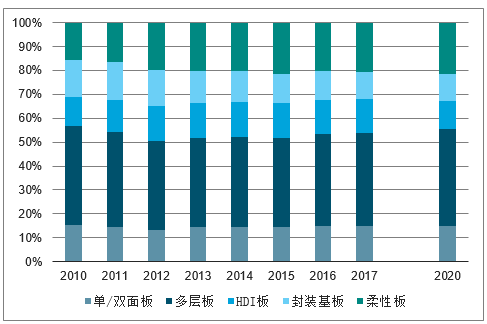

PCB产品结构复杂,产品种类根据终端需求不断演进,从单双面板、多层板、HDI板(低阶→高阶)、任意层互连板,到SLP类载板、封装基板,集成度越来越高,设计及加工更加复杂。多层板、柔性板、HDI板是PCB市场的主力军,2017年多层板、柔性板、HDI板的合计占比高达74%,高端PCB产品成长空间较大。

2017年全球PCB产值分布占比统计情况

数据来源:公开资料整理

随着经济的进步和科技的发展,电子产品成为了现代社会中不可或缺的商品,而PCB是电子产品之母,是电子产品的基础材料,下游应用领域涵盖行业众多,未来需求空间广阔,通信和计算机是目前PCB行业最大的应用板块,占比均超过25%。

电子行业的新需求将刺激PCB产值创新高,20世纪电子产品大量普及,为控制成本,原元器件连接方式由传统的配线方式转变为印刷方式,1936年印刷电路板拉开了PCB发展序幕,1990年印刷电路板正式进入大规模应用阶段,21世纪初的PC兴起和2010年IPhone4的面世等电子领域新浪潮的出现带来PCB行业进入新周期,并创造产值新高。

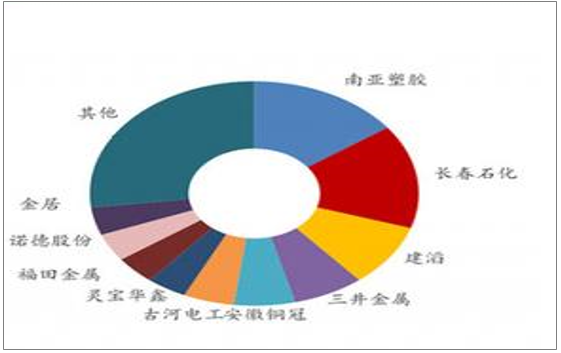

全球铜箔厂商产能份额

数据来源:公开资料整理

从全球PCB行业产值数据可以看到,下游新需求出现时,PCB将经历7年左右的景气上升期,待需求稳定、行业集中后,行业将进行1-3年的行业调整期,直至新的终端需求出现。财通证券认为,PCB行业对下游电子产品更新换代敏感,下一发展周期有望受益于汽车电子、消费电子微创新以及通讯设备的升级,未来至少5年内增长态势不变,预计2016年-2020年PCB行业CAGR达3%,2020年产值逼近600亿美元。

海外各地区2018年一季度数据显示PCB行业景气度只增不减。北美印刷电路板BB值自2017年2月开始超过1,并于去年8月开始到今年4月有7个月站上1.1以上,创5年来历史新高。日本PCB月产值自2017年四季度持续保持正增长,年初至今封装基板产值增速领先,2月单月同比增长20.67%,硬板增速相对稳定维持在2%左右,软板由于去库存,产值同比下滑4%。另外,统计了台湾地区PCB前十大厂商的月营收情况,总营收高增长趋势自2017年下半年一直延续到2018年1月,臻鼎、欣兴、健鼎18Q1营收涨幅居前,分别为29.77%、12.96%、12.08%。

PCB行业下游单/双面板、多层、HDI板、柔性板及封装基板占比

数据来源:公开资料整理

国内PCB厂商2018年一季度营收同比平均增长20.57%,虽然订单饱满,但是国内PCB出口贸易受汇率波动影响大,汇兑损失直接压低盈利空间,导致2018Q1大部分企业业绩低于预期。长远来看,汇率问题属于宏观影响,并不代表企业的经营能力,4月以来人民币兑美元开始贬值,以出口为导向的国内PCB企业盈利数据有显著好转。

全球PCB产值分布情况

数据来源:公开资料整理

中国是全球最大的PCB生产国,但企业规模相比日韩等传统强国较小,行业集中度较低;

中国PCB企业中低端PCB产品的生产较为成熟,在高端PCB产品的研发和制造上均处于起步阶段,竞争力不足,外资及台资企业占据了相当大的一部分市场,挤压了本土企业的生存空间,这也是由于实力充分的本土企业数量较少,有待进一步的研发投入。

PCB企业上游材料如铜箔等由于原料有限、加工技术复杂,存在供不应求现象,对中游的议价能力强,PCB产业面临较大的价格压力;上游的高端技术和产品被国外巨头垄断,进口依赖度高,国内企业竞争力不足,行业正在努力向研发高端技术、替代进口的方向发展;同时,PCB产业对下游的议价能力一般,受下游需求变化的影响。

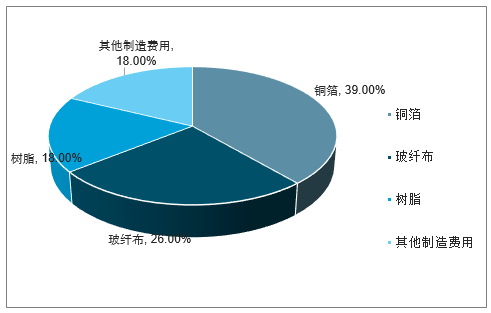

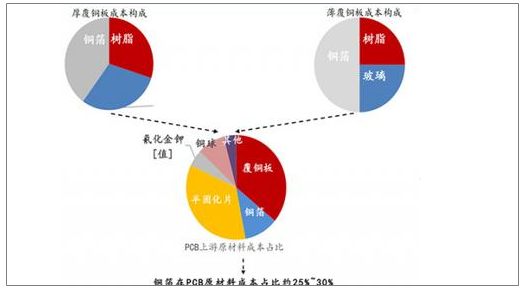

各项PCB原料占覆铜板成本比重

数据来源:公开资料整理

从成本端来看,铜箔是PCB最为重要的材料,铜箔会在覆铜板生产和PCB生产这两个环节用到,在覆铜板原材料中,铜箔成本占比40%(厚覆铜板)/50%(薄覆铜板),在PCB原材料成本中,铜箔占比11%,加之覆铜板在PCB的制造成本中占36%,结合来看,最终铜箔占PCB产品成本的25%-30%。

PCB上游铜箔主要采用电解铜箔,存在资本和技术壁垒,全球前十厂商产量合计占73%,全球厂商集中度较高,议价能力强,中国大陆厂商有四席排名全球前十。

铜箔在覆铜板和PCB生产过程中的成本占比情况

数据来源:公开资料整理

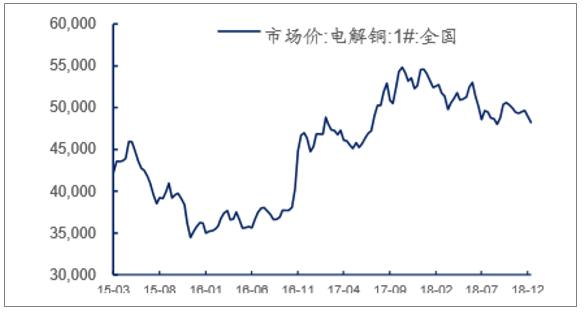

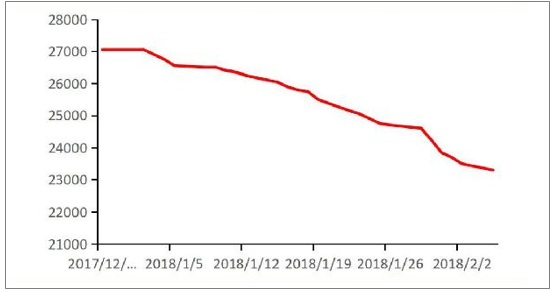

铜箔是占覆铜板成本比重最大的原材料,约为30%(厚板)和50%(薄板),铜箔的涨价是覆铜板涨价的主要驱动力。铜箔的应用较广,不单应用于覆铜板行业,其价格与铜的价格变化密切相关,铜价升高时,铜箔厂商将把成本压力向下游转移。2017年国内电解铜价格总体呈现出先降后升的趋势,在11月达到最高点。2018年以来,电解铜价格总体不断下降,有望降低PCB产业的成本压力,但由于基数较高,目前铜价仍然处于较高水平,未来可能进一步下降,也可能反弹上升。铜箔产业具有高技术壁垒,尤其是供应PCB生产的铜箔,因此电解铜的加工费处于不断上涨的态势,但即便如此,国内铜箔市场仍然出现供不应求的现象,高档铜箔需大量进口,投资办厂的成本高居不下。

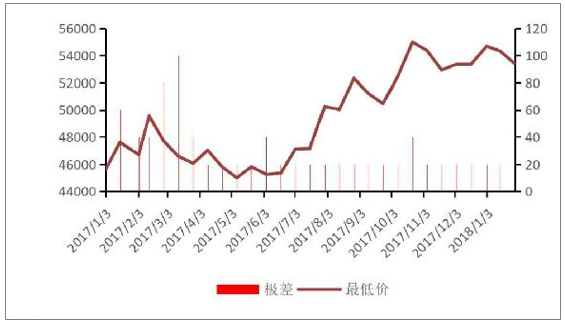

2017-2018年2月以来#铜价格走势

数据来源:公开资料整理

2018年以来#铜价格走势

数据来源:公开资料整理

PCB上游原铜价格小幅回落,环氧树脂价格回归17年中旬价格截至2018年12月底,国内电解铜市场均价48228.8元/吨,同比-11.6%。截止2019年1月,国内环氧树脂华东区价约1.7万元/吨,同比下降36.1%,已回落到17年年中价格水平。

国内电解铜市场价

数据来源:公开资料整理

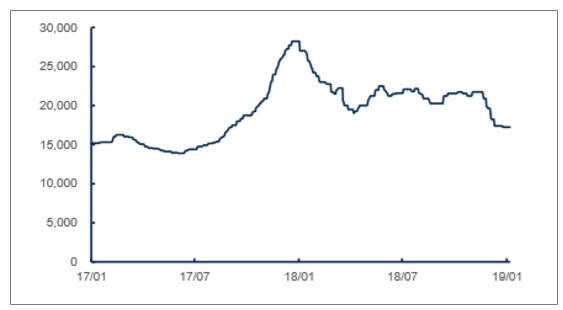

环氧树脂(华东地区)市场价格

数据来源:公开资料整理

2017-2018年2月液体环氧树脂价格走势(单位:元/吨)

数据来源:公开资料整理

中国是全球最大的环氧树脂生产国,但国内环氧树脂的产能多数以低端产品为主,技术含量较高的复合材料用环氧树脂仍然主要依赖进口,2016年进口依存度超过10%。2017年下半年,受产业上游市场紧张和国家环保限产量的影响,国内环氧树脂市场不断走强,价格创下2012年以来的新高,并逼近2008年高点。2018年以来,树脂市场略显疲态,价格不断下降,但仍然处于较高点,对其下游产业的价格压力仍然存在。

木浆纸和玻纤布一样,是覆铜板的增强材料,指木浆纤维配抄出的纸页。2017年8月,木浆纸的主要原料木浆价格在半个月内提高了约25%,木浆纸的价格也随之增长,进而提高了纸基覆铜板的成本。

2017-2018年2月浆价格走势(单位:元/吨)

数据来源:公开资料整理

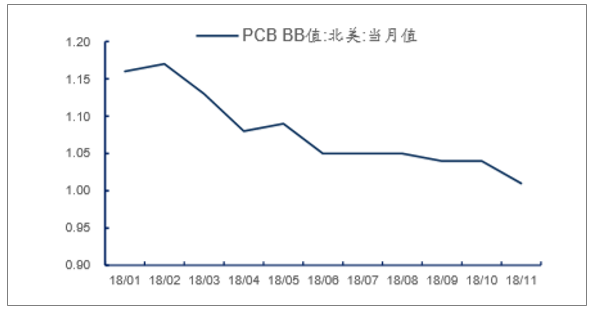

北美BB值有所回落,台湾月度营收同比增速放缓截至2018年11月底,北美PCBBB值为1.01,处于景气运行区间,但景气度呈现下滑,同时台湾企业月度营收同比保持正增长,同比增速放缓。两大主要PCB市场景气度放缓,主要由于2017年基数较高,且受2018年年底宏观经济情况和半导体周期影响所致。

北美PCBBB值

数据来源:公开资料整理

中国台湾台企营收同比趋势

数据来源:公开资料整理

中国PCB企业产能集中度将继续提升,5G机遇不容错过1、通信5G相关龙头企业深南电路、沪电股份,受益于下游5G基站建设需求显著,预计2019年华为5G基站建设规划10万站,全球通信商有望布局超过20万基站。2、优质PCB企业订单能见度较好,而中小PCB企业面临困难。从上游核心原材料供应商调研显示,小厂需求受宏观环境影响有所下滑,而大厂目前订单能见度较高。

三、未来PCB产值将持续增长

1、中国是全球最大PCB生产国市场潜力巨大

中国是全球最大的PCB生产国,相比于日本、韩国等PCB产业成熟的地区,中国具有人力成本较低、市场潜力巨大、下游产业集中以及土地、水电、资源和政策等方面的优点。近几年,中国的企业快速成长,2018年上半年,全球PCB供应商十强中,6家中国企业挺进榜单,它们分别是臻鼎科技、欣兴电子、健鼎、翰宇博德、名幸电子和深南电路。

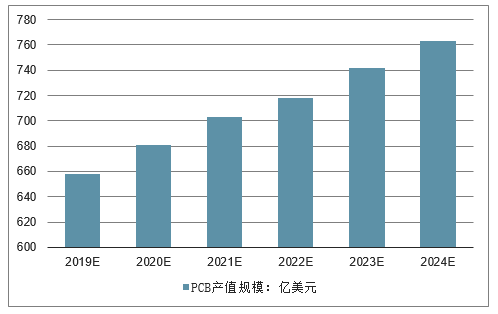

2、未来全球PCB产值将持续增长

受原材料涨价以及下游需求变化的带动,全球PCB市场将持续维持稳定增长态势。5G系统在2018年已经开始少量应用,未来几年将成为PCB市场一个非常大的推动力。此外,移动互联网、物联网、大数据、云计算、人工智能、无人驾驶汽车等新兴产业的蓬勃发展,为配套的电子制造产业提供了更多的发展机遇。到2019年,全球PCB产值将增加到658亿美元,同比增长3.5%;预计到2020年,全球PCB产值将达到718亿美元,2024年将超越750亿美元。其中,中国大陆PCB产值占比将不断提升。

2019-2024年全球PCB产值规模预测

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国PCB行业市场全景评估及投资前景规划报告

《2025-2031年中国PCB行业市场全景评估及投资前景规划报告》共十二章,包含2025-2031年PCB企业投资潜力与价值分析,2025-2031年PCB企业投资风险预警,2025-2031年PCB产业投资机会及投资策略分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![智研研判!2024年中国PCB行业产业链及发展现状分析:行业市场规模持续扩张,刚性板市场占比最大[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022年中国PCB行业产业政策、产业链全景、发展历程、市场供需及发展趋势分析[图]](http://img.chyxx.com/images/2022/0408/54b870b64f647f1fc10474b02796382c9242dcfa.png?x-oss-process=style/w320)