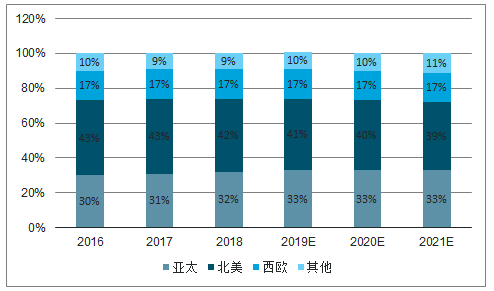

全球数据中心 IP 流量维持快速增长, 其中云数据中心流量增速超过传统数据中心增速,亚太地区云数据中心流量增速超过全球平均增速。至 2021 年,全球数据中心流量(包括数据中心与用户、数据中心与数据中心以及数据中心之内的所有流量)将达到 20,555 EB/月(约 20.6 ZB/年), 2016-2021 CAGR 达 24.7%。其中,云数据中心流量增速要远超传统数据中心增速, CAGR 达 26.6%,至 2021 年云数据中心流量将占所有数据中心流量的 95%以上。 从全球范围来看,亚太、中东等地区增速要稍快于北美、西欧等其它地区,其中亚太地区 CAGR 达 29%,西欧CAGR 达 26%,北美 CAGR 达 24%。

2016-2021 全球数据中心流量增长情况

数据来源:公开资料整理

2016-2021 全球云数据中心流量结构(按地区)

数据来源:公开资料整理

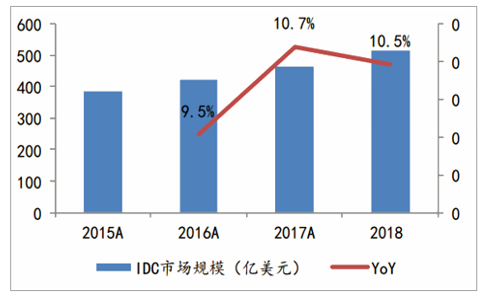

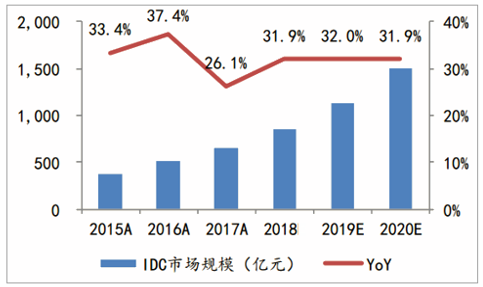

流量快速增长下, 国内数据中心建设将持续, IDC 市场将维持快速增长。 我国数据中心建设比欧美发达国家落后 5-10 年,当前全球数据中心市场增速已经滑落到 10%左右,而我国预计未来仍将维持高增长。2017 年全球数据中心行业总收入为 465.5 亿美元; 中国数据中心行业总收入为 650.4 亿元,预计至 2020 年增加至 1494.2 亿元。 2017 年,全国机架数量达到 166 万个,同比增长 33.8%,大型以上 数据中心数量 82.8 万个,同比增长 68.0%。由此可见,国内 数据中心市场正在经历高速增长的蓬勃发展阶段。

2015-2018 全球 IDC 市场规模

数据来源:公开资料整理

2015-2020 中国 IDC 市场规模

数据来源:公开资料整理

服务器是数据中心成本支出的最大部分。 数据中心设备采购成本中服务器、网络设备、存储设备、安全设备和光模块/光纤等占比分别为 69%、 11%、 6%、 9%和 5%,不同的方案略有不同,但是总体来讲,服务器成本占比 IDC 硬件成本约 60-70%。

数据中心成本结构

数据来源:公开资料整理

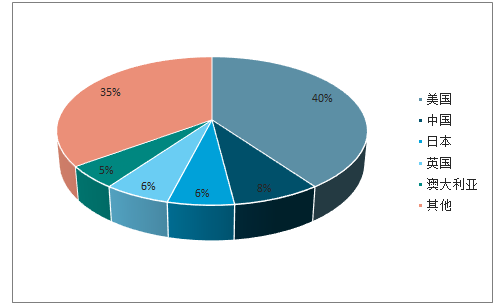

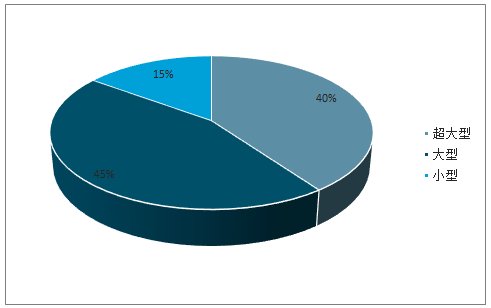

从超大规模数据中心分布角度,中国 IDC 市场仍具有数倍提升空间,意味着长期来看中国对服务器仍有较大需求。 数据中心具有明显的规模效应, 即数据中心单位运营成本和其规模成反比。正因如此, 数据中心主要的需求方——大型互联网厂商倾向于建设和使用机柜数量超 1 万个的超大规模数据中心。2017 年全球超大规模数据中心数量为 386 个,以服务器数量计算,约占全球数据中心总服务器数量的 32%;至 2021 年,全球超大规模数据中心数量将达到 628 个, 服务器数量占比提升到 53%。2018 年超大规模数据中心达到 430 个,其中美国约占 40%,而中国仅占 8%左右。截至 2016 年底我国在建的标准机架中,超大型数据中心标准机架数占比近 40%,部分说明超大型数据中心也是我国未来数据中心建设的主流。

2017A-2021E 全球超大规模数据中心数量及服务器占比

数据来源:公开资料整理

2018 年全球超大规模数据中心分布

数据来源:公开资料整理

中国在建标准机架分布(按数据中心大小)

数据来源:公开资料整理

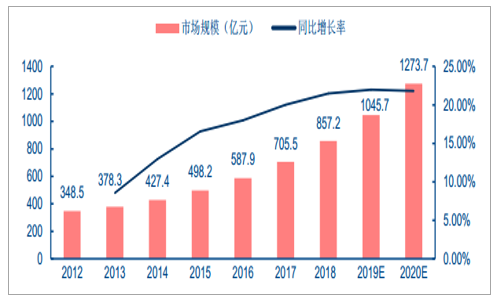

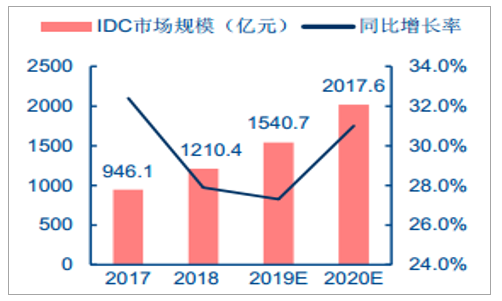

国内数据中心建设高速增长,有望拉动国内服务器行业发展。中国服务器市场规模近 6 年来的年均复合增速为 12.5%。 2013-2017年全球 IDC 市场规模年均复合增速为 13.5%,中国为 29.2%,远高于全球增速。 就中国市场来说, 数据中心建设仍有巨大空间。 截至 2016 年 12 月底,全球超大数据中心接近 300个, 45%在美国,中国仅占 8%,远低于美国。同时, 2017 年第四季度中国 x86 服务器销售额达到 42 亿美元,同比增长 42.63%。而 2017 年全球 X86 服务器销售额为 525 亿美元,同比增长 12.2%,中国与全球 x86 服务器需求增速均保持强劲,中国增速更高。中国正处于云计算快速发展前期,数据中心(IDC)建设加快助力服务器需求保

持较快增长。中国数据中心规模未来三年还将保持 27%以上增速,服务器行业未来增长可期。

2012-2020 年中国服务器市场规模

数据来源:公开资料整理

2018-2020 年中国 IDC 市场规模预测

数据来源:公开资料整理

云服务器:基础设施云化浪潮明显,云数据中心建设带动服务器行业发展

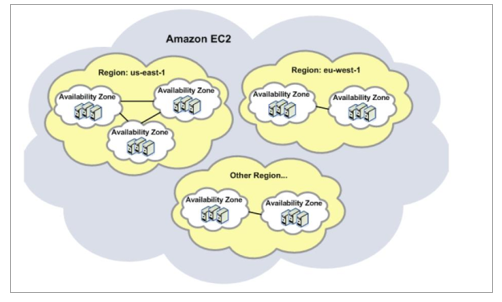

云服务器简介: 云服务器在云中提供可扩展的计算服务,是一种处理能力可弹性伸缩的计算服务,其管理方式比物理服务器更简单高效,避免了使用传统物理服务器时需要预估资源用量及前期投入的情况。云服务器是云计算的硬件支撑和最基础单元。 云计算实际上是对基础 IT 资源(包括存储资源、网络资源、计算资源等)的虚拟化,云计算平台背后需要数量庞大的服务器集群作为硬件支撑,而虚拟化指的是云计算平台将单台服务器设备的 IT 资源划分为几十甚至上百台虚拟机,从而分散原本集中的 IT 资源,为更多用户提供服务。本质来说,云服务就是硬件资源集约化然后进行分割出租,动态调配计算资源。因此, 云服务器是云计算 IT 资源的硬件支撑和最基础的单元,云计算行业的发展必然离不开服务器行业的技术进步和产品供给。

云服务器是云计算的最基础单元

数据来源:公开资料整理

云服务器主要面向大规模互联网数据中心和云数据中心应用场景。 云服务器具有高密度、高弹性、 节能、易扩展等特性。它有别于传统服务器架构设计,实现了从二维平面交换到三维池化互联的架构变革。 云服务器形态通常为多节点机架、多节点整机柜,其计算、存储、供电、散热等功能单元高度模块化、池化,在部署密度、能效、投资回报等方面都明显优于传统服务器。云计算企业的快速发展拉动全球超大型数据中心数量快速增长。2017 年全球范围内的超大规模数据中心已经超过 390 个,比 2016 年增加 90 个。其中,谷歌的数据中心增加比较明显,腾讯和百度在 2017 年也建立了超大规模的数据中心。Synergy 对超大型数据中心的定义标准为:几十万台服务器到数百万台服务器。2019 年全球超大型数据中心的数量有望超过 500 个。

全球超大数据中心数量

数据来源:公开资料整理

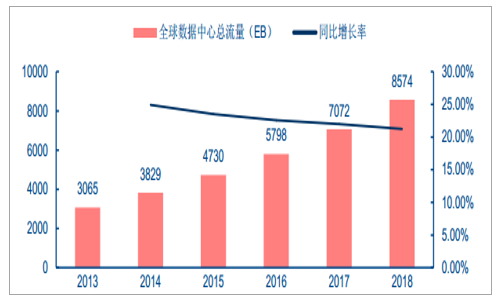

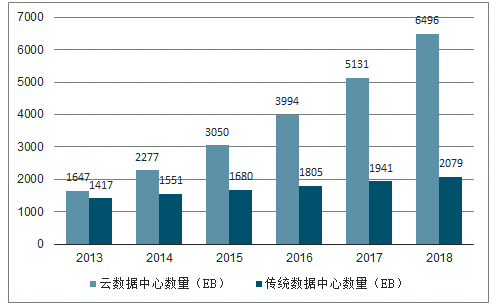

云计算数据中心建设加码,数据中心云化比例上升。 全球超大数据中心数量不断上升,因此我们可以看出,全球的云计算巨头都在不断大量铺设自己的云 IT 基础设施。而新增的数据中心大部分都是云计算数据中心,而不是以往传统的数据中心。2013-2018年云数据中心总流量的 CAGR有望达到 32%,而同期传统数据中心总流量 CAGR仅为 8%,在云计算大力发展的背景下,数据中心云化趋势明显。

全球数据中心总流量(单位: EB)

数据来源:公开资料整理

云数据中心与传统数据中心总流量对比

数据来源:公开资料整理

我国公有云市场规模增速高于全球水平, IaaS 服务市场规模近百亿。 2017 年 4 月 10日,工业和信息化部印发的《云计算发展三年行动计划(2017-2019 年)》提出,到 2019 年,我国云计算产业规模将达到 4300 亿元。2017 年公有云市场中云基础设施(IaaS)市场规模达到 148.7 亿元, 云应用(SaaS) 市场规模达到 104.5亿元, 云平台(PaaS) 市场规模达到 11.6 亿元, IaaS 已超过 SaaS 成为国内公有云市场中占比最大的细分市场;同时,我国公有云市场 2015-2017 年的 CAGR 达 60.7%,远高于全球公有云市场 2015-2017 年 29.7%的 CAGR。

全球公有云细分市场规模(亿美元)

数据来源:公开资料整理

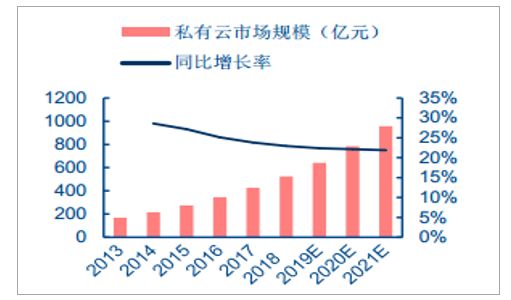

我国私有云市场规模稳定增长,硬件细分市场占据主导地位。 2017 年我国私有云市场规模达到 426.8 亿元,同比增长 23.8%。预计 2018-2021 年中国私有云市场 CAGR 达 22.1%,到 2021 年市场规模将达到 955.7亿元。细分市场方面, 2017 年私有云硬件市场规模为 303.4 亿元,占比 71.1%,比 2016年下降 0.6 个百分点;软件市场规模为 66.6 亿元,占比达到 15.6%,与 2016 年相比,上升了 0.2%;服务市场规模为 56.8 亿元,较 2017 年提高了 0.4%。硬件依然占据私有云市场的主导地位。

我国私有云市场规模

数据来源:公开资料整理

云计算 IaaS 市场空间庞大。 综合公有云与私有云市场规模来看, 2017 年整个云计算市场 IaaS 市场规模预计超过 400 亿元。2017 年中国公有云服务整体市场规模(IaaS/PaaS/SaaS) 达到 264.8 亿元,其中 IaaS 市场再创新高,增速达到 70%。因此,我国高增速的云计算 IaaS 市场有望推动服务器市场规模的进一步扩张。

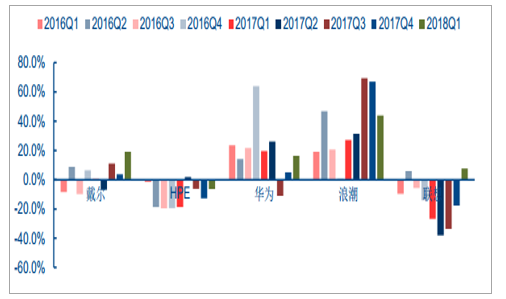

云计算浪潮推动了国内服务器厂商出货量和销售量的上升。 近几年服务器厂商的竞争格局发生了变化:原来的老牌海外服务器厂商的出货量和销售额停滞不前或出现下滑的趋势,而国内服务器厂商(浪潮、华为等)的出货量和销售额不断提升。国内服务器大规模的国产化替代发生在 2012-2015 年,而浪潮、华为的出货量增长高峰期发生在 2016 年以后,而2016 年我国公有云和私有云市场的同比增长率分别为 66%和 25%,二者时间点重合。因此,我们认为推动国内服务器厂商增长的源动力是云计算产业的发展。

各服务器厂商季度出货量增长率对比

数据来源:公开资料整理

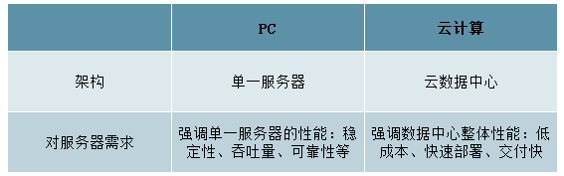

云计算数据中心对服务器的需求具有定制化特点,而不是简单的追求高性能。 由于云计算的架构下是由多个系统共享计算资源, 所以在云计算中单个服务器的性能、吞吐量和可靠性这类原本重要的性能指标的重要性相对降低,更重要的是服务器集群和整个数据中心的性能。因此,互联网企业在发展云计算业务时,需求量最大的并不是高性能服务器,而是根据自己业务需求“定制”的服务器。另外,云计算的“定制化”体现在对数据中心建设和运营、运维提出更高要求,比如空间节省、能耗降低、方便维护、应用优化等。

传统 PC 和云计算对服务器的需求

数据来源:公开资料整理

AI 浪潮带来计算力需求的高速增长,带动服务器行业发展

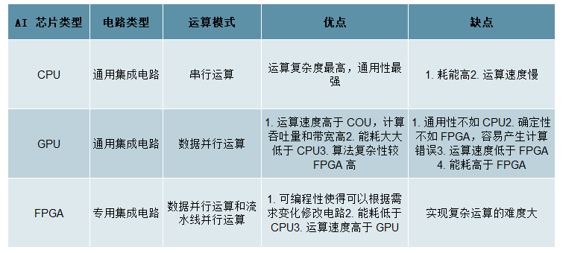

AI 服务器简介: AI 服务器就是专门应用于人工智能领域的服务器,由于深度学习、图像识别等 AI 领域高标准的计算能力要求,对 AI 服务器的计算能力要求很高, AI 服务器芯片也与普通服务器不同。芯片是服务器计算力的来源, AI 服务器芯片以 GPU、 FPGA 为主。 AI 服务器属于 AI产业的基础设施,为 AI 中的深度学习等活动提供算力。 由于 AI 模型的训练需要大量重复进行矩阵乘法,需要巨大的重复计算量,而传统 CPU 只能进行加法运算,其余计算由加法拼凑而成,所以 CPU 的指令设计在这种应用场景下显得效率较为低下,性能和能耗均不够令人满意,因此具有强大并行计算能力的 GPU、 FPGA 和 AI 专用芯片被作为异构处理器,将常用的计算函数实现硬件化,做成门电路或者查询表,速度可以提高很多倍,功耗却保持较低水平,大量应用于 AI 模型训练业务中。

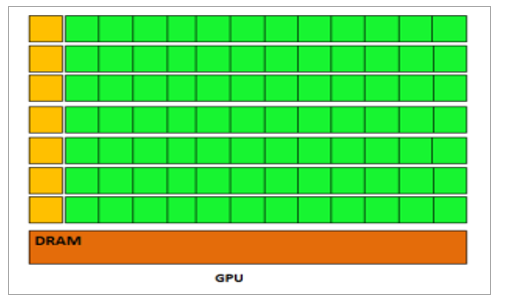

GPU: GPU 称为图形处理器,主要由美国的 NVIDA 公司生产,其运算能力比 CPU 要强。从 CPU 和 GPU 的架构可以看出, CPU 与 GPU 都具有控制器(Control)、计算逻辑单元 ALU(Arithmetic and Logic Unit)和寄存器(DRAM、 Cache)。其中 ALU 是计算单元,寄存器是存储单元,控制器是控制单元。 GPU 采用了数量众多的计算单元,但只有非常简单的控制逻辑,并省去了 Cache。而 CPU 不仅被 Cache 占据了大量空间,而且还有复杂的控制逻辑和诸多优化电路,相比之下计算能力只是 CPU 很小的一部分。这种不同的构架就决定了 CPU 在指令的控制及处理上有着很好的发挥,但由于逻辑单元所占比重较小,计算能力和数据处理能力相对于 GPU 而言较弱。

CPU 基础架构

数据来源:公开资料整理

GPU 基础架构

数据来源:公开资料整理

FPGA: FPGA 全称为现场可编程门阵列(Field Programmable Gate Array),其基本原理是在 FPGA 芯片内集成大量的数字电路基本门电路以及存储器,而用户可以通过烧写FPGA 配置文件来来定义这些门电路以及存储器之间的连线,实现可编程性。 FPGA 和 GPU内都有大量的计算单元,因此它们的计算能力都很强。在进行神经网络运算的时候,两者的速度会比 CPU 快很多。但是 GPU 由于架构固定,硬件原生支持的指令也就固定了,而 FPGA则是可编程的。其可编程性是关键,因为它让软件与终端应用公司能够提供与其竞争对手不同的解决方案,并且能够灵活地针对自己所用的算法修改电路。

A

I 芯片对比

数据来源:公开资料整理

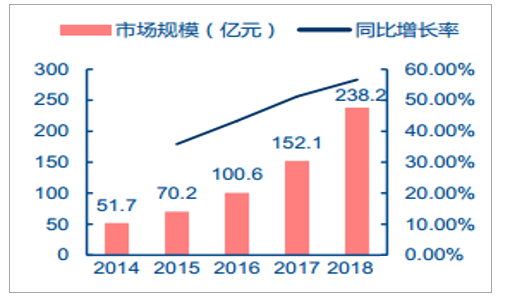

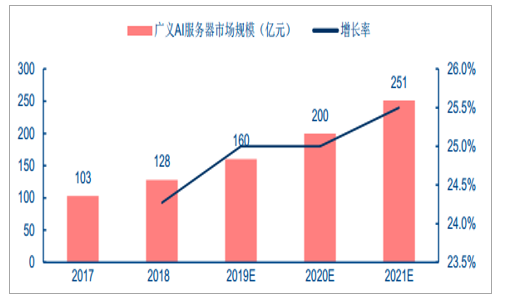

人工智能行业增长迅速, AI 服务器需求增长空间显著。 2017年全球人工智能产业规模为 2180 亿元,同比增长 15%,在 2018 年有望达到 2700 亿元。国内市场来看, 2017 年中国人工智能市场规模为 152.1 亿元,2018 年中国人工智能市场有望突破 200 亿元,实现 57%的高速增长。从 2015 年 2018 年,全球及中国人工智能市场规模均呈现加速增长态势,需要 AI 服务器提供巨大的算力支持,AI 服务器业务增长空间广阔。2017-2021 年中国广义 AI 服务器的 CAGR为 24.9%,预计至 2021 年将达到 251 亿美元。

2015-2018 年全球人工智能市场规模

数据来源:公开资料整理

2014-2018 年中国人工智能市场规模

数据来源:公开资料整理

中国广义 AI 服务器市场规模及预测

数据来源:公开资料整理

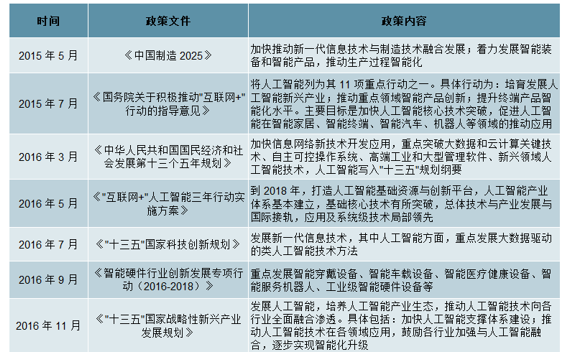

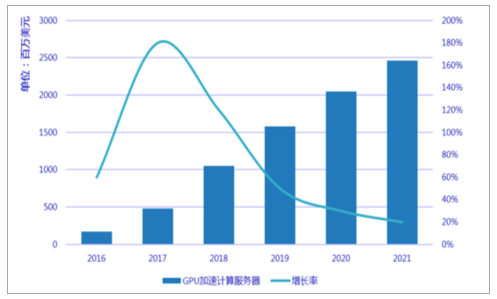

国内政策加码,积极推动人工智能产业发展。 国内近几年出台了扶植人工智能发展的相关政策,积极推动人工智能在各个细分领域的渗透。 2016 年 5 月国家四部委颁布《“互联网+”人工智能三年行动实施方案》,明确提出要培育发展人工智能新兴产业、推进重点领域智能产品创新、提升终端产品智能化水平。

国内人工智能相关政策

数据来源:公开资料整理

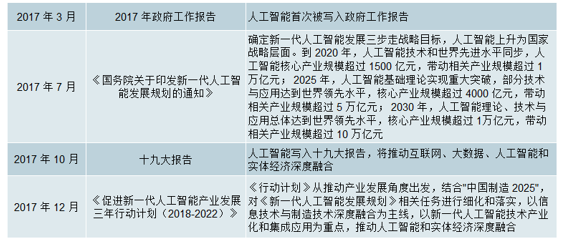

人工智能浪潮推动我国 GPU、 FPGA 服务器市场需求上升。 2016 全年中国 GPU 加速计算服务器市场厂商销售额为 1.71 亿美元,而在人工智能浪潮的推动下,预计 2017 年全年厂商销售额将达到 4.78 亿美元,同比增长 180%;预计 2016 年~2021 年间,厂商销售额的年均复合增长率为 70.5%。FPGA 市场在 2015~2022 年间将出现 8.4%的年复合成长率,届时规模可望超过 99.8 亿美元。在 AI 市场高速增长的背景下,越来越多的厂商加入到 GPU 加速计算服务器市场的角逐中,并形成了以浪潮和曙光为第一梯队的竞争格局。与此同时,随着人工智能相关的应用场景、解决方案在各个细分行业不断发展细化和成熟落地,以 FPGA 和 ASIC 为首的其他加速计算解决方案也逐渐兴起,力争在人工智能基础架构细分市场占据一席之地。

2016-2021 年中国 GPU 加速服务器市场规模

数据来源:公开资料整理

AI 基础架构计算平台市场格局

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国服务器行业市场现状调研及发展趋势预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国系统形式服务器行业市场运行态势及产业需求研判报告

《2025-2031年中国系统形式服务器行业市场运行态势及产业需求研判报告》共十二章,包含2025-2031年系统形式服务器行业投资风险预警,2025-2031年系统形式服务器行业发展趋势分析,系统形式服务器企业管理策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国机架式服务器行业产业链、产业现状、竞争格局及发展趋势分析:各大行业加快数字化转型,机架式服务器应用需求日益增长[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![研判未来!2024年服务器行业产业链图谱、出货量及竞争现状分析:AI服务器需求量激增,持续推动产业规模扩容[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)