一、快递服务业务情况分析

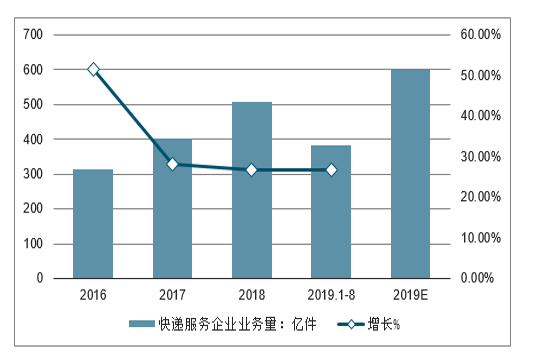

2019年1-8月,中国快递服务企业业务量累计完成383.1亿件,同比增长26.6%;业务收入累计完成4621.8亿元,同比增长24.4%。2019年中国快递业务量有望突破600亿件。

2015-2019年中国快递服务企业业务量及增长走势预测

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国快递服务行业产业发展动态及投资决策建议分析报告》

2015-2019年中国快递服务企业业务收入及增长走势预测

数据来源:公开资料整理

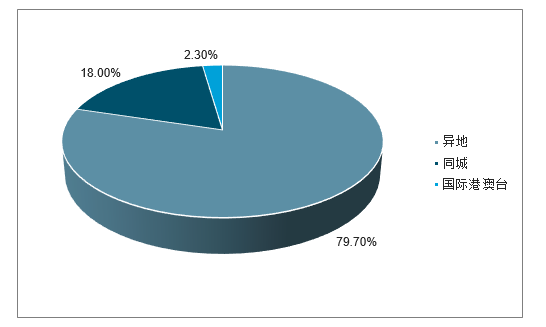

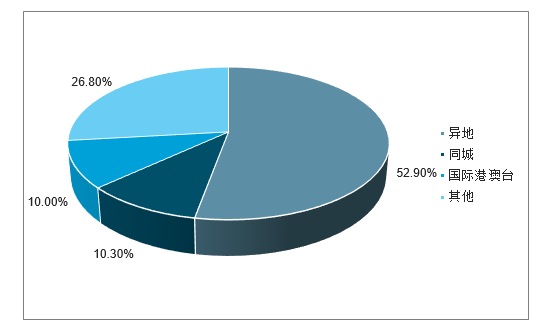

从快递行业区域分布来看,2019年1-8月份,同城、异地、国际/港澳台快递业务量分别占全部快递业务量的18%、79.7%和2.3%;业务收入分别占全部快递收入的10.3%、52.9%和10%,我国快递业务的国际业务仍有待提高。

2019.1-8月中国快递业务量区域分布

数据来源:公开资料整理

2019.1-8月中国快递业务收入区域分布

数据来源:公开资料整理

二、快递行业供给侧:通达系快递将获取更多市场份额

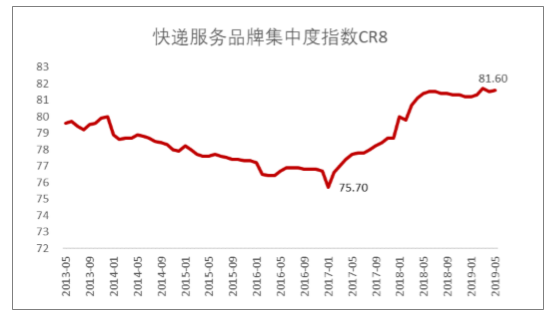

(一)、快递市场集中度较高

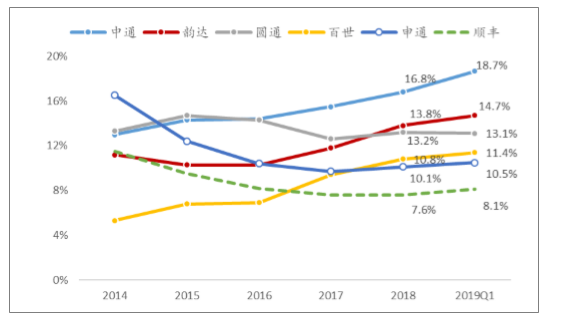

我国快递市场竞争格局已经趋于稳定,2019Q1顺丰+通达系快递企业市占率(业务量)达到76.5%,较2017年提升9.8个百分点,市场份额向头部企业快速集中。截止到2019年5月行业CR8=81.6%,持续创新高,高频的月度数据曲线也印证行业集中度的提升趋势。

头部快递企业市场份额提升更快

数据来源:公开资料整理

2017年1月以来快递市场集中度一路上升

数据来源:公开资料整理

判断头部企业市场份额还将快速提升,理由是:第一,增量市场中,像拼多多这样下沉市场带来的电商件需要强大的网络覆盖和低成本运营能力去消化,只有头部企业能承接;第二,存量市场中,得益于差异化服务能力或者长时间价格战清洗,头部企业不断吞食中小企业的市场份额,甚至曾经处于第二梯队的跨区域快递企业都不得已转型或者退出市场,知名品牌包括国通、快捷、如风达、安能快递、全峰等。考虑到中小企业在品牌、服务质量、成本、盈利能力等方面均没有优势,头部企业将继续挤占他们的市场份额。

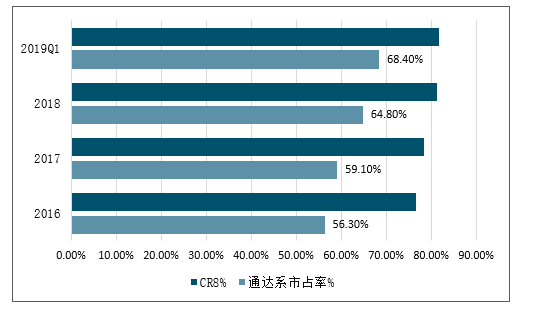

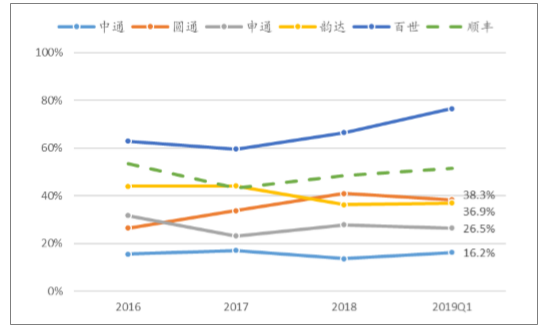

(二)、通达系快递市场份额提升更快

过去几年依托于大体量、高增速的电商快递市场,通达系快递(中通+圆通+申通+百世+韵达)迅速发展壮大。2016年至今通达系快递企业市场占有率提升12.1个百分点,远高于行业CR8增幅。未来几年快递市场整体高增长,随着业务增量主要向下沉市场的电商件倾斜,通达系快递凭借成本优势将获取更多市场份额。

通达系快递企业市场占有率及CR8增幅对比情况

数据来源:公开资料整理

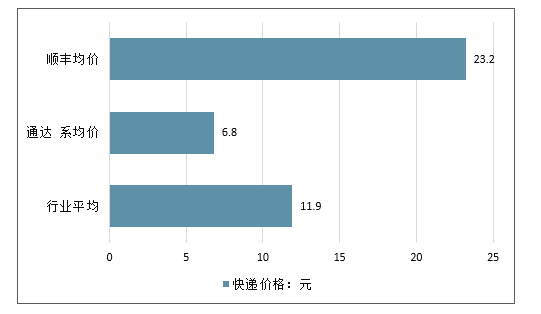

(三)、通达系低成本抢占电商快递下沉市场

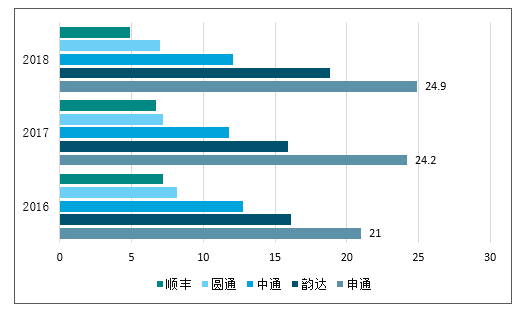

下沉后的电商快递市场对价格高度敏感,例如拼多多主要客户来自低线城市,客单价普遍偏低(2018年不足50元/单),因此价格便宜的快递费用对平台商家来说至关重要。2018年通达系快递均价6.8元,仅为行业平均价格的57%,对比顺丰均价23.2元更是差距明显,以低价格迅速抢占电商快递下沉市场。这也就解释了截至2019Q1,在全国快递业务量平均增速22.5%的情况下,通达系快递仍可以维持超过40%以上的增速水平。2年时间拼多多业务量已经增长至其总业务量的2成。

通达系快递价格显著低于行业平均

数据来源:公开资料整理

截至2019Q1通达系业务量增速

数据来源:公开资料整理

通达系快递价格竞争优势主要来源于自身单票成本持续下降,一是源自快递业务量增长带来的规模效应;二是由于行业数字化升级,电子面单全面使用大幅提升效率、节省开支;三是通达系快递企业持续加大转运中心、自动化设备等核心环节投入,扩张产能、降本增效。此外也离不开企业日益精细化管理带来的成效。长时间以来,通达系快递企业构筑起成本优势的护城河。

(四)、通达系快递企业正积极投扩产能

值得注意的是,通达系快递企业在业务高峰期仍受产能瓶颈掣肘,转运中心等核心节点无法通过外包或临时租赁解决,因此需要持续扩建产能。长期来看,以通达系现有分拣、运输能力,如果不持续扩张产能、提升效率,很可能无法承接每年超过百亿的电商件增量,丧失持续抢占市场份额的能力。

从成本角度考量,低价抢占更多市场份额,业务量扩张摊低单票成本,现阶段通达系快递企业投放资产仍具备十分明显的规模效应。根据测算,现有业务量增速水平下,业内成本最低的中通单件快递成本每年还有约8%左右的下降空间,直至规模效应边际递减,全行业整体到达盈亏平衡点。

看到自2016年通达系快递企业集中上市以来,不断加大转运中心建设、投资自动优化设备、信息化物流系统,对产能和效率进行升级。如图21,通达系快递企业对转运中心(土地使用权、房屋及建筑物)投资金额大幅上升,购买土地一方面可以省去不断上涨的租金,物流用地未来升值潜力大;另一方面对运输线路优化的最佳选址更加灵活。此外,机器设备资产大幅上涨,主要包括投入自动化分拣设备、数字仓储、AGV机器人、信息化系统建设等;运输工具资产稳步提升,主要是采购自营运输车辆。

2018年顺丰+通达系快递企业在固定资产投资、购置土地以及其他长期资产投资方面增速较快,总额较2017年支出金额翻了一番。从绝对值来看,通达系快递企业2018年平均投资额约为30亿元。

通达系快递企业购置固定资产、无形资产和其它长期资产支付的现金

数据来源:公开资料整理

2018年韵达定向增发募集资金38.4亿元,其中超过30亿投向转运中心建设与升级、快递网络运能提升项目;中通2019Q1共有130台自动分拨流水线投入使用,较上一季度新增10台,采购15-17米长尾甩挂车200辆,提高对运输网络统筹调配。扩产能、提效率是通达系快递企业实实在在的需求。

三、头部快递企业财务洞察

(一)、通达系快递企业偿债能力有保障

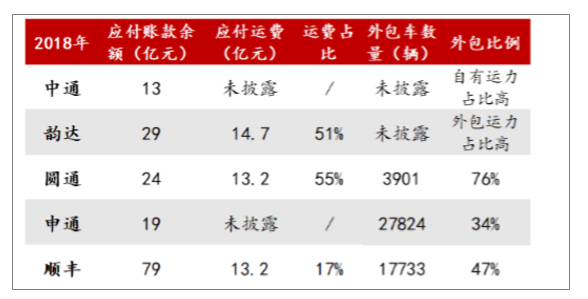

通达系快递企业经营稳健,资产负债率普遍不高,如图24截止到2019年一季度,“三通一达”资产负债率均在40%以下,有息负债率更低;如图25和26通过连续三年毛利率、净利率比较,期间波动不大,通达系快递和顺丰盈利能力稳定。统一营业收入口径后,盈利能力最强的快递企业分别是中通和韵达,正好与市场占有率排名相吻合,与规模效应摊低单票成本交叉印证;通达系快递企业经营性现金流随着市场规模和营业收入不断扩张而快速增长,如图27,净现金流量/营业收入指标波动幅度不大,净现金流量/净利润全部大于100%,韵达2018年达到138%,说明企业经营情况稳健、盈利质量高。整体来看,较低的杠杆率、稳定的盈利能力、健康的现金流,决定了通达系快递企业偿债能力有保障。

通达系快递企业资产负债率普遍不高

数据来源:公开资料整理

通达系快递企业毛利率相对稳定

数据来源:公开资料整理

通达系快递企业净利率相对稳定

数据来源:公开资料整理

快递业经营性净现金流/营业收入稳定

数据来源:公开资料整理

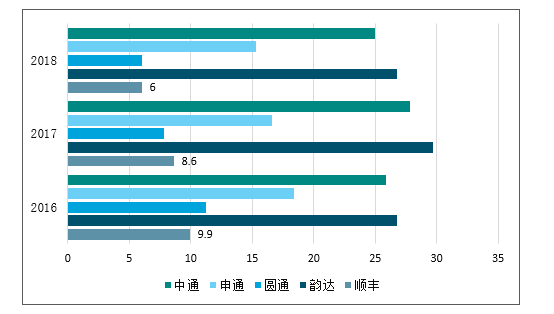

(二)、头部快递企业应付运费占比高

对比头部快递企业的经营情况和财务数据,发现“三通一达”和顺丰经营情况稳健,经营性净现金流充裕,盈利质量高。值得注意的是2018年“三通一达”+顺丰的应付账款合计高达164亿,可见头部快递企业在供应链中地位强势。而应付账款中运输费用占比最高,主要是支付给外包运输公司、第三方物流车队的费用。此外,从中通、顺丰披露的成本结构来看,支付外包运输公司、物流车队的服务费用在主营业务成本中也占很大比例,可见快递头部企业外包运力是常态,且延迟支付运输费用。

头部快递企业应付账款金额高

2018年 | 营业收入:亿元 | 经营现金流量净额:亿元 | 净利润现金含量% | 应付帐款余额:亿元 | 毛利率% | 净利率% |

中通 | 176 | 44 | 100.00% | 13 | 30.00% | 25.00% |

韵达 | 139 | 37 | 138.00% | 29 | 28.00% | 19.00% |

圆通 | 275 | 23 | 123.00% | 24 | 13.00% | 7.00% |

申通 | 170 | 26 | 127.00% | 19 | 16.00% | 12.00% |

顺丰 | 909 | 54 | 119.00% | 79 | 18.00% | 5.00% |

数据来源:公开资料整理

应付账款中应付运输费用占比较大

数据来源:公开资料整理

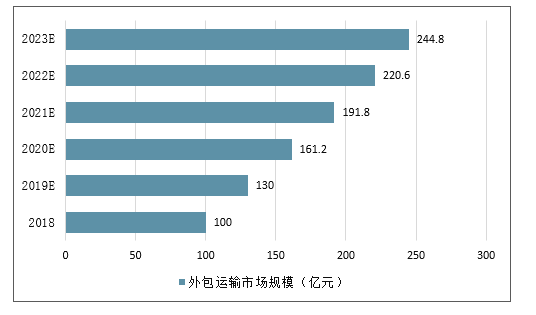

实际上,受消费习惯与电商促销的影响,快递业务量淡旺季波动较大,为了节省成本(提升车辆载货效率进一步降低单票成本),快递公司除自有干线运输车辆以外(通常保证基本运力),旺季常外包运输车辆,组织社会运输资源合理分担运力。外包商主要由小而散的第三方物流车队或者个体司机组成,议价能力弱,与头部快递企业结算账期通产在2~6个月不等。据保守估计,头部快递企业2018年外包运输费用的市场规模超过100亿,且随着快递业务量增长,该块市场还将继续增长。

2018我国快递业务量淡旺季明显(亿件)

数据来源:公开资料整理

头部快递企业外包运输市场规模

数据来源:公开资料整理

四、2019年快递行业发展趋势

2019年行业增速放缓,存量市场竞争加剧,头部格局不稳,价格将进一步下探。

到了现在,随着各家快递企业的政策措施逐渐明朗化,市场已经给出答案。在义乌,去年一公斤以内的小件价格还能维持在2.4元左右,只有百世的低价策略做到2元以下,但最低也不低于1.9元,其中不乏很多低质客户。而今年,部分主流快递企业一公斤以内快件价格已经做到1.6甚至1.5元,收件价格甚至低于很多地区的派费水平,其竞争白热化程度令人吃惊。

这种竞争形势,不仅让二三线快递品牌没有生存空间,即使一线快递企业,如果没有成本优势也将面临极大压力。

向快递企业提供几点建议

首先,最重要的就是总部要清晰认识到今年的严峻形势,真正的转变理念,全身心投入赋能网点,强化末端,以末端网点的利益为重,提升网点竞争力。随着价格竞争的持续,网点的盈利能力逐渐变弱,网点是网络的根基,没有根基,派件服务没有保障,企业难以长久。因此总部要从理念、机制、政策上转变,简政放权,公平透明,加快决策效率和执行力。

举一个例子,在转运中心操作流程方面,有的企业是整车过磅,有的企业是单包过磅,整车过磅将大幅提升卸车效率,都知道时效是快递的第一生命力,如果总部为了自身利益而采取了牺牲时效的流程,这就表明真正服务网点的理念还没有落实到位。

其次对于总部来说,管控成本仍是重要任务。当前快递的竞争依旧是价格的竞争,谁的成本管控能力突出将成为关键优势。

在成本管控方面,第一个是通过规模降本,但随着各家快递企业的规模达到日均2000万票的量级,规模降本的边际逐渐显现;第二个是通过投资降本,这里主要是投资转运中心自动化设备、伸缩机、自有车辆等带来成本的降低;第三个是加大中心人员的绩效考核力度,通过绩效管理提升中心操作人员效能并提升其待遇水平,同时严格考核装载率;第四点就是要把降低的成本传导给末端,让网点真正享受到降本带来的优势。

此外总部要抓好省区、中心、末端三个方面。

对省区来说,管理层高高在上管理网点的方式已经不适应当下的发展形势,据了解某快递企业的省总会经常跑网点,跑客户,及时了解一线态势,以便更好的做出决策,而这家快递企业发展势头迅猛;

对中心而言,必须要严格管控网点以提升时效,比如管控车辆进出时间,网点车辆迟到几秒钟就要罚款,车辆过完磅必须打开车门等待倒车卸车,给每辆车规定好卸车时间等,只有这样才能保障快递时效。如今各企业中心管理差距较大,同一个地区有的企业网点交货排队时间在十分钟以内,有的企业长达数小时,其中差距可见一斑;

对末端网点,则是要保稳定,抓服务,既要从根本上服务于网点,也要严格管控虚假签收等问题,让全网派件质量得到保证。

除了总部以外,网点在面临当前的竞争情况也要不断升级,少一些抱怨,多去学习、提升,才能让自己不被行业所淘汰。对网点而言,首先就是管理升级,外部利润越来越微薄的时候,就需要管控自身成本,提高开拓市场、服务水平的能力。行业越艰难,越能激发从业人员的智慧,因此看到末端不断涌现出新的模式和管理方法。

学习的方法很多,可以向周边的网点学习,可以向全国的标杆学习,只是这样学习的成本很大。那么另一种方式就是可以走进双壹的课堂,了解最先进的管理经验,收获一些点拨就能受用无穷,不管以后做什么行业,管理理念及管理能力的提升会让我们受用一生。第二点就是要做好人才升级,每个岗位都要有合适的人才,尤其是市场、客服、操作等主管人员要实现升级,大力引进人才。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国快递行业市场竞争态势及发展趋向分析报告

《2025-2031年中国快递行业市场竞争态势及发展趋向分析报告》共十四章,包含国内快递业重点企业分析,快递行业的投资分析,2025-2031年快递行业发展趋势及前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询