被动元件又称为无源器件,是指不影响信号基本特征,仅令讯号通过而未加以更改的电路元件。最常见的有电阻、电容、电感、陶振、晶振、变压器等。从工作特点来看,被动元件具备自身不消耗电能,或把电能转变为不同形式的其他能量;同时只需输入信号,不需要外加电源就能正常工作等特性。

根据不同的行业定义,对于被动器件的包含范围会有所不同,有时会将 RCL 元件等价于被动原件。本问将重点探讨 RCL 元件市场,即电容、电阻、电感市场。文中出现的被动元件,均指代 RCL 元件。整体上看,作为最为基础的电子元件, RCL 元件的总需求量稳步提升,并且随着下游终端产品的小型化、轻型化的需求,片式元件已经成为 RCL 元件的主流,成为行业发展的最重要推动因素。

各类终端产品对小型化、轻型化要求,推动全球电阻片式化率逐年上升, 2012 年全球片式电阻的产量占电阻总产量的比率已超过 90%,片式电阻的发展对电阻行业的整体发展起到了至关重要的作用。得益于全球手机进入 3G、 4G、多媒体及智能型手机时代,包括片式电容、片式电阻、片式电感等均比上一代整机增加 50%甚至几倍,片式电阻的需求随之不断增加。

正是由于被动元件基石性作用,在电路零部件占比逐步提高,市场稳健成长。任何电路都需要用到被动元件,电路被动元件数量也在稳健提升,1983年被动元件在PCB物料清单中占比仅21%,但到2003年,被动元件就已平均占PCB物料清单的80%,占成本的20%左右。而市场规模方面,2016年被动元件市场规模达到242.4亿美元,预计2021年达到32,89亿美元,复合增长率达6.29%。在汽车电子(3400件)、PC(2200件)、液晶电视(2100件)、iPhone 6 plus(1100件)、游戏控制台(1020件)、数码相机(840件)、iPod(230件)等领域被动元件有广泛应用。

2016-2021年被动元件市场增长

数据来源:公开资料整理

相关报告:智研咨询网发布的《2019-2025年中国电容器行业市场监测及未来前景预测报告》

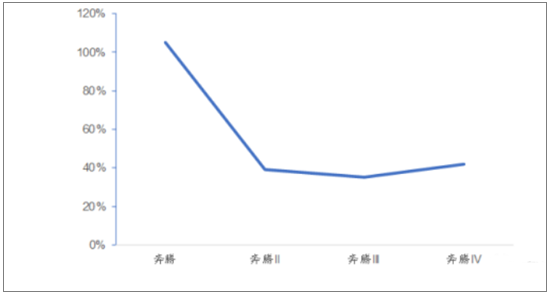

奔腾处理器升级对应被动元件用量的增长率走势

数据来源:公开资料整理

从历史和发展脉络来看,被动元件行业主要受益于下游终端应用和市场的兴起,并在技术发展和资本支持的共同助力之下,被动元件的相关技术与对应市场规模保持了稳定的进步和发展。从1990年开始电子产品市场经历了家电、PC普及以及近期智能手机等几波大浪潮,极大的刺激了下游消费,推动了整个半导体产业发展,自2012年起半导体销售额呈现出3.9%的复合增长率。因而处于产业链上游的被动元件市场也受到了这样由下而上的传导和拉动,呈现出了稳步上升态势,对比半导体市场规模保持的5.3%的复合增速,被动元件市场规模的年均复合增速已经达到了6.29%,总体发展态势稳健。

电容器是主要作用为电荷储存、交流滤波或旁路、切断或阻止直流电压、提供调谐及振荡等,广泛应用于电路中的隔直通交、耦合、旁路、滤波、调谐回路、能量转换、控制等方面。

一、全球被动元件总体发展情况分析预测

1、全球卡片电阻发展情况

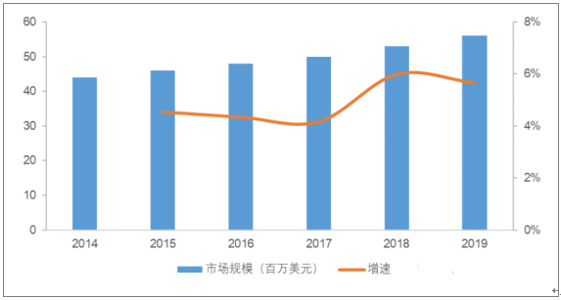

2012 年全球片式电阻的市场规模约为 13.48 亿美元,同比增长约 2%,至 2019 年将达到 15.49 亿美元,年均平均增长率约 2%。

2014-2019 全球卡片电阻市场规模预测及增长趋势

数据来源:公开资料整理

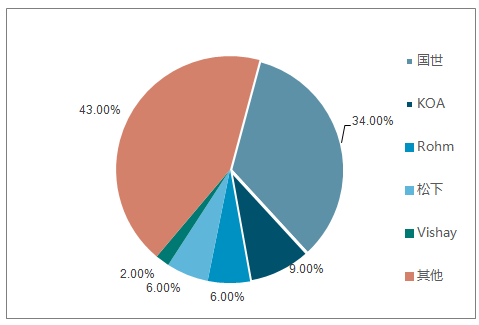

全球片式电阻竞争格局集中,前五大厂商占比达57%,其中台湾厂商国巨占据34%的市场份额,为第一大片式电阻厂商。其次分别为日资的兴亚、罗姆和松下以及美国的威世,占比均不达10%。

美日企业技术领先,台厂规模优势明显,大陆厂商市场份额小。技术上,美日企业在高精度化方面,完全走薄膜工艺路线,如美国威世一直是超高精度电阻的最大制造商,而日本厂家的0201、0402高精度片阻的产业化程度最高,是目前全球唯一实现01005规格片阻产业化生产的国家。国巨、华新科,厚声等台湾厂家则以规模优势来寻求发展,在小型化技术及产品质量等方面与美日企业存在一定差距,在技术上处于跟随的地位。而大陆电阻厂商以国营企业改制股份制公司为主,代表企业为风华高科、北方华创和四川永星等,市场份额较小。

2016年全球片式电阻竞争格局

数据来源:公开资料整理

2018年以来,贴片电阻出现供不应求的情况,叠加上游原材料陶瓷基板涨价,以台湾厂商主导的电阻价格便涨价不断。究其原因,电阻涨价主要原因为供给端的变化,一方面,各大厂商在过去几年均没有大幅扩充片式电阻,使得需求上升后出现供不应求的局面。另一方面,随着车用电子需求的快速增长,日系电阻厂商在2018年初开始将大量产能转向车用市场,才使得片式电阻价格在2018年出现快速上涨。而目前各大厂商扩产动力不足,预计片式电阻市场将保持高景气态势。

2、全球陶瓷电容器发展情况

作为主要的电子元件之一,电容产量约占整个电子元件的 40%。随着信息技术和电子设备的快速发展,电容器需求呈现出整体上升态势, 2013 年全球电容器市场规模达到 180 亿美元,其中中国达到了 773.5 亿元人民币,预计 2019年全球将达到 222 亿美元,其中中国为 1101 亿元人民币。

目前,在被动元件市场上,日本一家独大,美、韩、台、陆各有所长。行业龙头村田、TDK两家去年被动元件收入就超过百亿美元,几乎占据了市场一半以上的份额。美系厂商在二战后也积极发展被动元件,两大被动龙头威世和基美通过多起大并购,在该领域成功上位。韩国三星在1988年研发出超小型MLCC,直到2007年才开始针对MLCC大幅扩产。台湾的被动元件市场则呈现诸侯割据模式,各厂商实力均衡。大陆方面虽然目前主要以中低阶产品为主,但也涌现出一批高质量的厂商。

日本:京瓷(Kyocera)、村田(MuRata)、松下(Panasonic)太阳诱电(TAIYO YUDEN)、TDK、富士通(FUJITSU)、日立(HITACHI )、兴亚(KOA).

美国:AVX、基美(KEMET)、泽天(Skywell)、威世(VISHAY)。德国:爱普科斯(EPCOS)、威马(WIMA)。韩国:三星电机(SEM)、三和(SAMWHA)、三莹(SAMYOUNG)

中国台湾:华新科、国巨、杰商、世昕、禾伸堂、合美电机、智宝。中国大陆:艾华科技、宇阳科技、火炬电子、华威电子、金富康、风华高科。

数据来源:公开资料整理

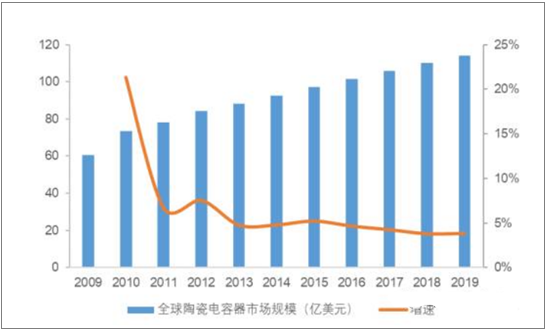

预计2019 年全球陶瓷电容器市场有望达到 114 亿美元。

2009-2019 全球陶瓷电容器市场规模(亿美元)

数据来源:公开资料整理

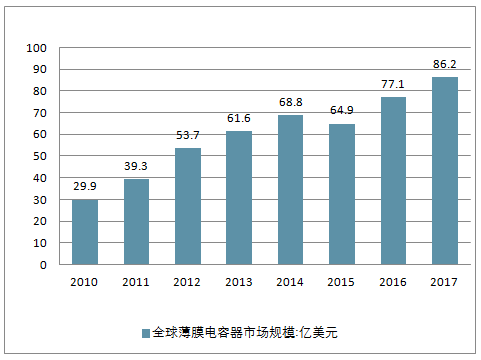

3、全球薄膜电容器发展情况

薄膜电容器市场是完全开放、充分竞争的市场。国际市场上,众多厂商逐步淡出传统领域,仅存少数几家如Panasonic、TDK等高端供应商;传统产品规模逐步缩小,竞争重点转向光伏、风电和新能源汽车等电力电子电容器方向发展;国内市场上,大、中、小各类生产厂商并存,产品质量水平参差不齐,主要配套传统家电及照明市场,市场竞争激烈。

全球薄膜电容器市场规模走势

数据来源:公开资料整理

铝电解电容器是由阳极箔、阴极箔、中间隔着电解纸卷绕后,再浸渍工作电解液,然后密封在铝壳中而制成的电容器。铝电解电容器主要作用为:通交流、阻直流,具有滤波、消振、谐振、旁路、耦合和快速充放电的功能。全球铝电解电容器应用领域分布为消费性电子产品占45%,工业占23%,资讯13%,通信7%,汽车5%,其他7%。

目前,日本、台湾地区、韩国和中国大陆是全球铝电解电容器的主要生产国家和地区,全球前五大铝电解电容器厂商有四家是日本企业,其分别是:Nippon Chemi-con、Nichicon、Rubycon和Panasonic,日本厂商全球市场份额超过60%。铝电解电容市场处于寡头垄断时期。

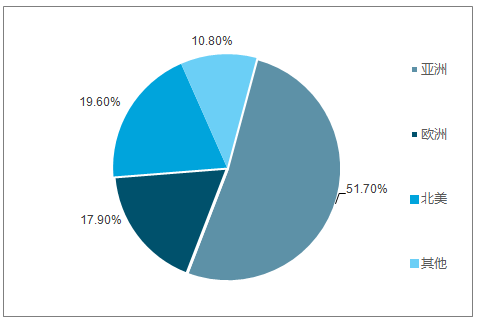

全球铝电解电容地域分布

数据来源:公开资料整理

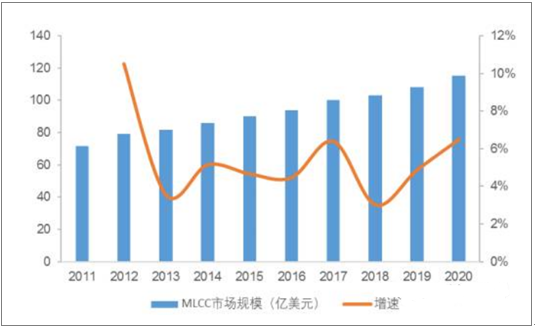

2011-2020 年全球 MLCC 产品市场规模(亿美元)

数据来源:公开资料整理

全球市场来看,预计 2020 年 MLCC 需求将达到 115 亿美元,产量需求将扩大至 48500 亿只。

2011-2020 年全球 MLCC 产品需求量(亿只)

数据来源:公开资料整理

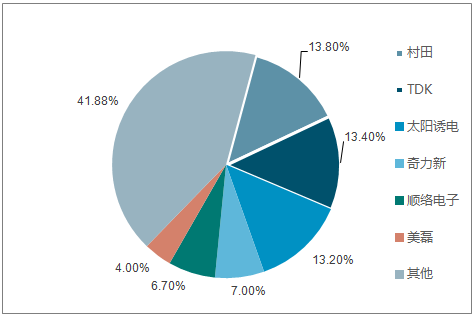

全球电感竞争格局较为集中,日本厂商村田、TDK和太阳诱电居前三,合计占比达40.42%。台湾奇力新和大陆厂商顺络电子紧随其后,分别占比13.22%和7.01%。顺络电子为我国大陆片式电感领军企业,在电感细分领域的市占率排名前三,其中功率电感和射频电感排名第二。

电感市场价格相对比较稳定。电感产品具有定制化特点,产能会随需求变化而改变,不易出现转换产能至新兴领域而挤兑传统领域产能的情况。因此,近年来电感市场基本处于供需平衡状态,价格相对比较稳定。

2017年全球电感竞争格局

数据来源:公开资料整理

二、中国被动元件行业总体发展情况分析预测

1、中国电容器行业发展情况

随着信息技术和电子设备的快速发展,电容器需求呈现出整体上升态势, 2013 年中国电容器市场规模达到了 773.5 亿元人民币,预计 2019年中国为 1101 亿元人民币。

中国电容器市场规模

数据来源:公开资料整理

2、陶瓷电容器行业发展情况

陶瓷电容器具备的优势包括体积小、电压范围大等特点,目前在电容器市场中占据超过 50%的市场份额。

陶瓷电容器可以分为单层陶瓷电容器、MLCC (片式多层陶瓷电容器)及引线式多层陶瓷电容器,由于 MLCC具有低 ESR,耐高压、高温,体积小、电容量范围宽等特点,在成本和性能上都占据相当优势,下游应用较为广泛,其市场规模约占整个陶瓷电容器的 93%。

2009-2019 中国陶瓷电容器市场规模(亿元)

数据来源:公开资料整理

MLCC 除有电容器"隔直通交"的电容通性特点外,其还有体积小,比容大,寿命长,可靠性高,适合表面安装等特点。随着 MLCC 可靠性和集成度的提高,技术不断进步、性能不断提高,目前 MLCC 已成为全球用量最大、发展最快的片式元器件之一。

3、中国电感行业发展情况

电感是用漆包线、纱包线或塑皮线等在绝缘骨架或磁心、铁心上绕制成的一组串联的同轴线匝,它在电路中用字母L 表示,主要作用是对交流信号进行隔离、滤波或与电容器、电阻器等组成谐振电路。电感器件一般可以分类为插装电感器、片式电感器两大类;片式电感器又可以分类为叠层片式电感与绕线片式电感两大类。

电感也是是电子电路中常用的元器件之一,大约占整个电子元器件配套用量的 10%~15%。尤其下游电子整机产品“轻、薄、短、小”的发展趋势决定上游电子元器件朝小型化和片式化发展是必然趋势。目前我国电感器件产量中主要由片式电感组成,未来市场份额有望扩大。

总体而言,电感市场增速仍是确定性增长。 2010 年我国对电感需求量达到 1512 亿只,需求量同比增长 29.8%, 2015年达到 2245 亿只,预计 2016 年我国电感需求量将超过 2400 亿只,近五年我国市场对电感需求量年均增长率超过8.2%。

电感产量分布

数据来源:公开资料整理

与消费电子产品不同的是,汽车电子具有更高的安全性要求,且细分市场更多,汽车电子的进步倒逼被动元件向高端化、精细化发展。汽车电子的高性能被动元件已经取得了快速发展,正逐步取代低端被动元件。车用被动元件必须能够适应高温、强烈振动、冲击等恶劣环境,如电源电感会在运行中发热,需要严格控制温度上限;汽车内部高温环境会降低一般Ni-Zn磁芯电感的饱和磁束密度,需要使用饱和磁束密度高且损耗小的Mn-Zn铁氧体磁芯构成的电感等。

汽车电子化率提升,带来被动元件新市场。汽车电子主要应用于动力控制系统,车载信息娱乐系统,汽车安全控制系统和车身电子系统等,为了提高驾驶体验,汽车电子化率不断提升。台湾车辆研究测试中心预计,汽车被动元件平均用量总和将超过5000个,占整车的产值比重将超过40%。

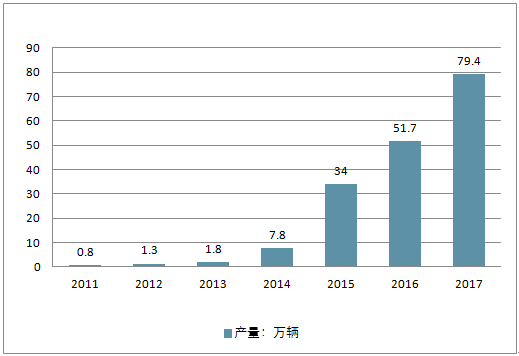

中国新能源汽车产量(辆)

2011-2017年中国新能源汽车产量

数据来源:公开资料整理

三、被动元件行业深度:小器件、大用途,“新应用+5G”有望多点开花

被动元器件是电路的基石,下游需求驱动行业不断发展

被动元器件一直受下游应用驱动不断发展。根据预测,受益于5G、新能源汽车等的崛起,全球被动元件市场空间将由2017年的238亿美元上升到2020年的286亿美元,其中容阻感占比达90%。

电容:陶瓷占据市场主流,2017年全球电容市场规模约200亿美元,陶瓷电容市场规模约120亿美元,其中MLCC占90%以上,日本村田是龙头。

电阻:Chip-R优势明显,是市场主流,占比高达九成。下游需求增长带动电阻市场规模持续扩大,2020年将达到57亿美元。台湾国巨是片阻龙头。

电感:片式电感是主流,片感小型化、高频化、高精度和集成化是发展趋势,随着下游应用需求的上升,2023年电感市场将达51.57亿美元。日系大厂位居前三,合计占比达40%。

驱动力:消费电子创新+汽车电子+5G,推动行业不断成长

手机领域:手机创新将带来MLCC等被动元器件单机用量快速增加。MLCC用量由初代iPhone的177个增加到iPhone X的1100个;此外手机轻薄化带来元器件小型化,高可靠性,带来元器件价值量的提升。

汽车领域:新能源汽车不断普及以及汽车电子化率提升,车规被动元器件市场快速扩大。纯电动车MLCC用量将会是燃油车5.2倍,随着汽车电子化率提升,每辆电动汽车使用的MLCC数量有望两年翻一番。

5G:5G将推动射频基站和智能终端迎来新一波高增长。5G将搭建更多更复杂的基站,手机射频前端将更复杂应用增多,需要更多被动元器件。5G联网设备将大幅增加,打开被动元件需求新空间。

现状:行业景气导致结构性供需缺口,被动元器件迎来涨价潮

电容:①MLCC供需紧张至少持续到2019年底,日厂转单车用供给减少+原材料上涨,导致车用和常规产品均缺货。2018年全球MLCC需求为4万亿个,供给3.5万亿个,供需缺口约15%。扩产周期延长,新增产能集中在新应用领域,供需紧张有望至少持续到2019年底。②铝电解电容:成本端驱动部分产品涨价。③钽电容:部分产品因MLCC替代效应交期延长。

电阻:成本端涨价+供需缺口驱动价格上涨;上游陶瓷基片供不应求导致价格涨幅较大,此外金属浆料钌(Ru)价格暴涨,其他材料包括纸和油墨也在价格上涨,厂商利润被压缩,只能传导至下游产品。国际厂商将部分产能转至车用,同时电阻需求还在增加,二者叠加导致供需紧张加剧。

电感:定制化产品,总体价格稳定,个别产品交期延长。大尺寸电感受成本端影响,部分调涨价。受部分叠层产能转移至MLCC影响,RF SMD贴片电感交期延长。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国被动元件行业市场动态分析及未来趋势研判报告

《2025-2031年中国被动元件行业市场动态分析及未来趋势研判报告》共九章,包含2020-2024年电阻行业运行情况,电阻行业重点企业发展分析,2025-2031年被动元件行业发展前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国被动元件行业发展历程、市场规模、重点企业及未来前景分析:被动元件下游需求广泛,国产替代空间广阔[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)