铅酸蓄电池细分市场竞争激烈,规模优势是关键。 国内铅酸蓄电池市场较为集中, 化学动力的铅酸电池生产行业竞争较为激烈,产品价格的比拼及成本的增加使行业内主要厂商的净利润率均大大降低。随着居民对电池性能要求不断上升、国家对于环保的日益重视以及行业进入门槛的不断抬高,行业内具有规模优势的企业将获得更多的发展机会,并可通过扩产以及并购方式进一步扩大规模,行业集中度将得到提高。

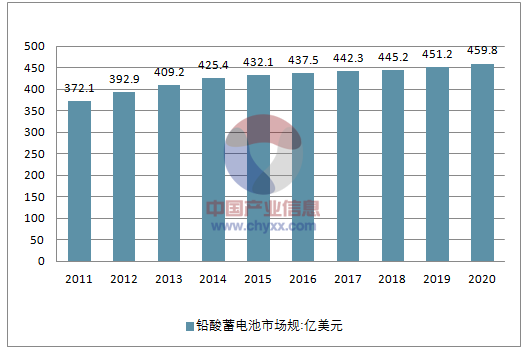

2010-2016 年全球铅酸蓄电池市场规模

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国备用电源铅酸蓄电池市场深度评估及未来发展趋势报告》

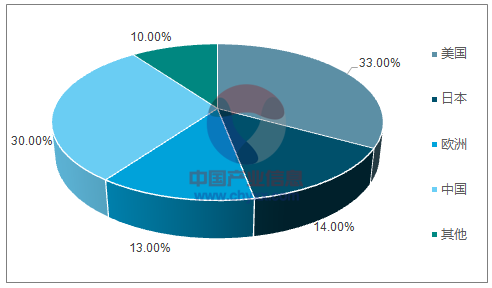

全球铅酸蓄电池生产区域结构

资料来源:公开资料整理

上游高端蓄电池生产商议价能力较强。 铅酸蓄电池行业的上游包括铅、硫酸、塑料等,铅酸蓄电池行业对原材料的需求量大,铅和硫酸行业整体呈现产能过剩,且电池制造是铅的重要下游应用领域,从而铅酸蓄电池行业对铅和硫酸具有较强的议价能力。 而塑料处于供不应求状态, 电池行业对塑料的特性有较高的要求,从而对塑料行业议价能力较低。 铅酸蓄电池的上游主要是原材料等行业,受价格波动影响较大。

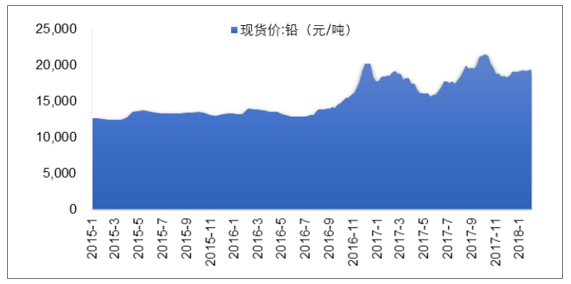

上游原材料受环保政策影响,价格波动较大,对电池行业成本影响明显。 贸易商的上游为铅冶炼行业,由于铅及铅钙合金占铅酸蓄电池成本的大部分,铅冶炼行业对企业影响较大。目前,国内铅冶炼企业数量较多,竞争较为激烈。随着国内环保压力增大和对产品质量要求提升,技术落后的中小冶炼企业生存空间将进一步缩小,兼并重组将会使铅冶炼行业的集中程度进一步提高。为减少原材料价格波动对行业盈利能力的影响,企业一般会与客户就产品销售价格建立铅价联动的机制

15-18 年铅酸蓄电池原材料——铅涨价趋势明显

资料来源:公开资料整理

下游需求拉动产业升级,铅酸蓄电池行业壁垒显现,高端电池议价能力强。 我国铅酸蓄电池行业近年来随着下游需求的拉动,盈利状况良好,利润率保持较高水平,这对潜在进入者具有较强的吸引力。与此同时,国家专门出台一系列规范化行业的相关政策,提高了行业的进入门槛, 行业壁垒显现。 下游行业主要是汽车、电动车、通信、新能源等,当前铅酸蓄电池行业的议价能力整体较低,但高端铅酸蓄电池产品的生产企业议价能力相对较高。

全球铅酸蓄电池市场规模预测

资料来源:公开资料整理

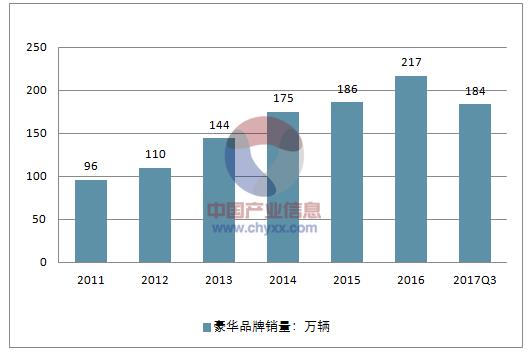

高端铅酸蓄电池下游行业国内豪车销量及增速

资料来源:公开资料整理

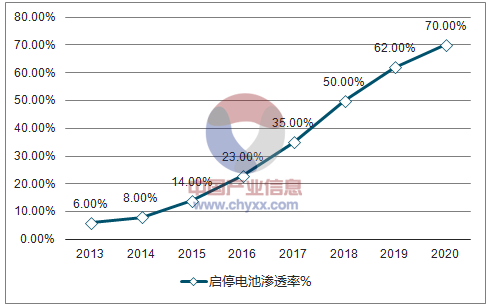

汽车启停电池毛利率高,高技术壁垒。 因启停车更加频繁的启动及在怠速时为车载电器供电等要求, 启停电池比普通起动电池具有更高的要求。2018 年启停电池的渗透率将达到 50%,约 1350 万套; 2020 年渗透率将达到 70%,出货量约 2100 万套,产值 140 亿元; 2015 年至 2018 年是中国汽车启停电池的黄金增长期,年复合增长率高达 46%。

中国 2013-2020 年汽车启停电池渗透率

资料来源:公开资料整理

按 2020 年新车销售量 2911 万辆计启停电池市场敏感性分析(亿元)

装配率 | 电池价格|市占率 | 10% | 20% | 30% | 40% | 50% | 60% | 70% |

10% | 2000 | 6 | 12 | 17 | 23 | 29 | 35 | 41 |

30% | 1400 | 12 | 24 | 37 | 49 | 61 | 73 | 86 |

50% | 1000 | 15 | 29 | 44 | 58 | 73 | 87 | 102 |

70% | 800 | 16 | 33 | 49 | 65 | 82 | 98 | 114 |

90% | 700 | 18 | 37 | 55 | 73 | 92 | 110 | 128 |

100% | 650 | 19 | 38 | 57 | 76 | 95 | 114 | 132 |

资料来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国铅酸蓄电池行业竞争战略分析及市场需求预测报告

《2025-2031年中国铅酸蓄电池行业竞争战略分析及市场需求预测报告》共六章,包含中国铅酸蓄电池行业领先企业经营分析,铅酸蓄电池行业发展前景预测与投资建议,附录等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国铅酸蓄电池行业全景速览:行业不断整合,市场规模将进一步提升[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)