(一)民间消费带动行业复苏,行业集中度不断提升

白酒行业有特殊的行业属性,毛利率高,税收负担重,受政策影响深。另外,白酒属于消费品,其景气程度受人均可支配收入影响也很大。2013 年,白酒的消费环境发生巨大变化。随着限制“三公消费”,酒驾入刑等政策的出台,白酒告别了黄金十年,进入了行业低谷期。白酒公司的产量、收入、利润和产品价格方面都有大幅下降。2015 年开始,商务消费和个人消费占主导,转向理性消费,行业开始弱复苏。

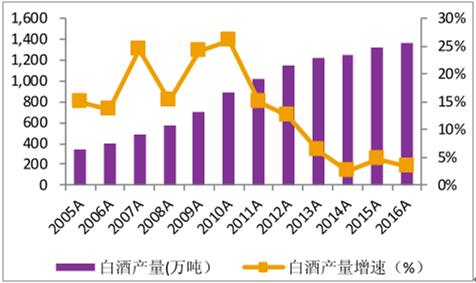

白酒行业产量及增速

数据来源:公开资料整理

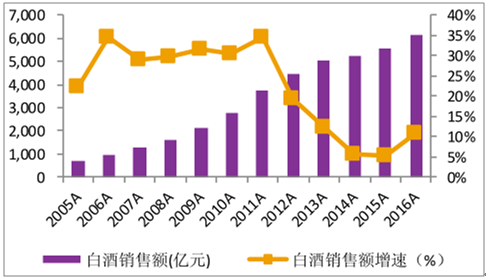

白酒行业销售额及增速

数据来源:公开资料整理

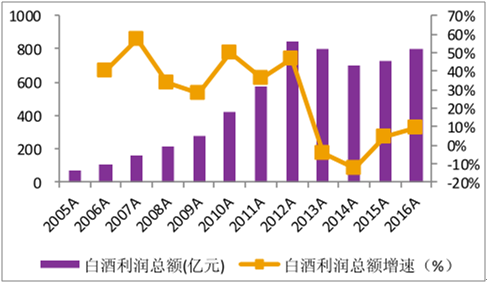

白酒行业利润总额及增速

数据来源:公开资料整理

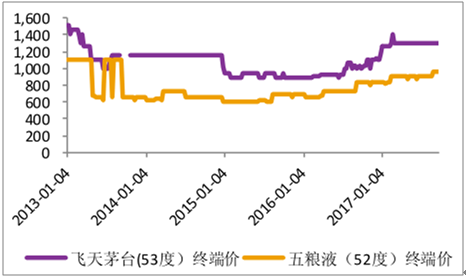

飞天茅台和普五终端价格走势

数据来源:公开资料整理

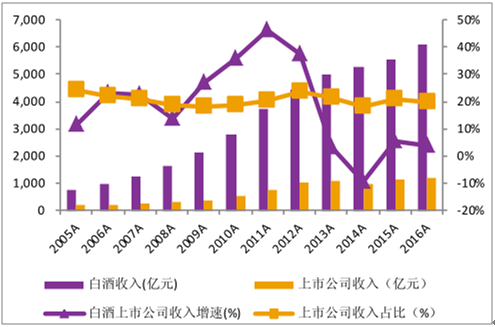

白酒行业经过两年多的深度调整,目前消费者已经逐步回归理性,主要的消费也有政务变成民间和商务消费。然而,白酒行业仍然存在严重的产能过剩问题。随着行业竞争日益加剧,大企业不断对小企业实行并购,经营能力较低的小型白酒企业将被淘汰。2016 年,白酒上市公司收入占比为 19.6%,其中前三家龙头的市占率为 13.4%。我们预测,未来行业集中度有望继续提升。

白酒上市公司收入占比

数据来源:公开资料整理

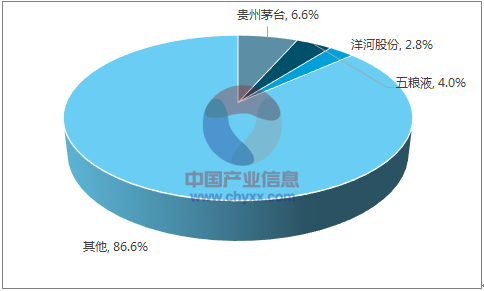

白酒三大龙头市占率情况

数据来源:公开资料整理

川酒板块复苏明显,政府支持力度大。2016 年四川省白酒年产量 403 万千升,产量位列全国第一。2016 年以来,以五粮液、泸州老窖和郎酒为代表的川酒企业整体表现良好。四川省政府也不断发布文件,扶持省内白酒企业。根据《关于推进白酒产业供给侧结构性改革加快转型升级的指导意见》,到2020 年打造收入超千亿企业 1 户(五粮液)、超 300 亿企业 1 户(泸州老窖)、超 200 亿企业 1 户、超 100 亿企业 1 户、超 50 亿企业 2 户(水井坊、沱牌舍得)。

(二)高端白酒价格上涨 , 次高端空间广阔

消费升级带动高端白酒价格上涨 。从 2005 年开始,我国居民人均可支配收入逐年提升,增长率基本能够保持在 10%以上。2016 年以来,消费升级带动高端白酒价格不断上涨。飞天茅台一批价从 850 元/瓶上涨至 1300 元/瓶,终端价格从 870 元/瓶上涨至1400 元以上,普通五粮液和国窖 1573 出厂价多次上调。

16 年初以来高端白酒价格调整政策

数据来源:公开资料整理

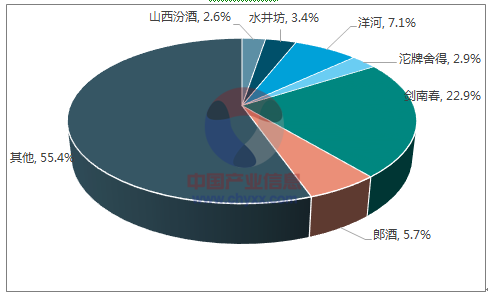

高端白酒提价后,次高端白酒实现量价齐升 。13-15 年受到限三公消费的影响,一线白酒一批价和终端价下跌,次高端空间被压缩,收入占比从 12 年 8%降到近 3%。随着高端白酒再次提价,次高端性价比凸显。目前,次高端酒企跟随一线白酒提价,终端消费也普遍高于预期,实现量价齐升。目前,次高端行业集中度较低,只有剑南春的市占率较高为 23%左右。消费升级下,具有品牌力、产品力和渠道优势的公司将持续受益,行业集中度有望继续提升。

次高端白酒市占率情况

数据来源:公开资料整理

(三)2020 年次高端规模到 有望达到 600 亿元

根据我们的测算,300-600 元次高端价格带白酒当前销量在 3.2 万吨,销售额为 266亿元左右。目前,白酒行业的消费结构为:高端市场较大,次高端市场较小,中低端极大。600 元以上高端白酒需求将会持续增加,但是由于高端白酒的生产工艺及产能限制,产量的增速相对稳定,将出现供不应求的局面。此外,因而会产生一部分的转移需求,我们估计未来将有 5%的需求会转向次高端酒的消费,对应约 30 亿元的市场空间。300元以下的市场空间有 5200 亿元,其中 100-300 元的中高端以及中低端市场规模近千亿,如果未来有 5%的消费者实现消费升级,可以给次高端白酒带来至少260 亿的需求增量。我们预计2020 年 , 次高端白酒市场空间约为 600 亿元左右。

此外,根据数据显示,至 2020 年,我国富裕人群和上层中产阶级增速最快,消费升级将推动整体白酒价位带上行,次高端市场有望受益。

细分白酒市场规模预测

档次 | 企业 | 产品 | 价格带 | 酒价(万) | 2018 销量预测(万吨) | 规模(亿) |

高端 | 贵州茅台、五粮液等 | 茅台、五粮液等 | >600 | 160 | 4 | 640 |

次高端 | 剑南春、水井坊、洋河股份等 | 臻酿八号、梦 3、水晶剑南、 井台庄 | 300-600 | 70 | 3.8 | 266 |

中高端 | 古井贡酒、口子窖等 | 口子窖、洋河天之蓝海之蓝 | 100-300 | 4 | 1300 | 5200 |

中低端 | 顺鑫农业、金种子酒等 | 二锅头、枝江大曲 | <100 | 4 | 1300 | 5200 |

数据来源:公开资料整理

BCG 中国财富报告

分类 | 定义 | 2010 | 2015 | 2020E | 未来五年复合增速 |

富裕人群 | 家庭月可支配收入 24000 元以上 | 1% | 18% | 29% | 16.9% |

上层中产阶层 | 家庭月可支配收入 12500-24000 元 | 6% | 14% | 23% | 12.3% |

中产阶层 | 家庭月均可支配收入 8300-12500 元 | 14% | 20% | 24% | 5.8% |

新兴中产阶层 | 家庭月均可支配收入 5200-8300 元 | 26% | 28% | 25% | 0.4% |

准中产与低收入阶层 | 家庭月均可支配收入 5200 元以下 | 53% | 34% | 22% | -6.2% |

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国白酒产业竞争格局及发展趋势研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国白酒行业市场现状分析及投资前景规划报告

《2025-2031年中国白酒行业市场现状分析及投资前景规划报告》共十三章,包含2025-2031年白酒行业投资机会与风险防范,白酒行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询