1 、市场供应分析

近年来,随着人们对安全、环保的日益重视,在我国能源消费结构持续调整、石油勘探开发呈现西部接续东部、海上补充陆上以及天然气储产量呈现西部快速发展、海上稳步提高的背景下,石油钻采井口装备产品逐渐向机械化和机电液一体化方向发展,以不断满足复杂地质条件、深井、超深井勘探开发需求,未来机械化和机电液一体化产品将有所增加。

目前,行业领先企业紧密结合行业前沿发展方向,加大研发投入,提高自主创新能力,增强机械化、机电液一体化产品供应能力,替代进口产品。因此未来我国井口装备行业的机械化、机电液一体化产品在产品结构中所占比例将有所上升,产品结构将得到进一步优化,行业附加值持续增加。

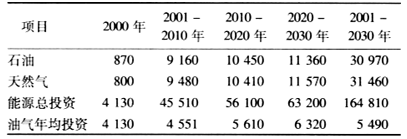

世界油气投资情况与预测

亿美元

资料来源:公开资料整理

2 、国际市场需求情况及变动原因

从全球范围来看,经济全球化的深入发展以及新兴经济体工业化进程的快速推进,国际能源需求在长期内仍将呈现持续增长态势,而石油、天然气作为传统石化能源和战略能源,在工业生产以及人们日常生活中占有重要地位,因此加大石油和天然气勘探开发或通过国际能源贸易进口石油和天然气是世界各国满足能源需求的必然选择,保持高位的国际能源需求将带动钻井活动的长期繁荣。

据统计,2008 年世界油气勘探开发支出约为 4,647 亿美元,2012年增长至 6,040 亿美元,2014 年油气公司勘探开发投资为 7,230 亿美元,较 2008年复合增长率为 7.65%。随着勘探开发投资的不断增加,石油钻采井口装备国际市场容量未来也将呈稳步增长态势。

3 、国内市场需求情况及变动原因

(1)需求情况

由于井口装备行业在石油钻采设备中所占比例较小,目前尚无专业机构对国内市场井口装备需求总量进行统计。下游公司钻采作业量的变动情况可以体现国内井口装备需求的变动情况。

从钻井数量来看,油井的产油量存在自然衰减期,因此如果要保持稳定的石油年产量,需至少每年保持一定的新增钻井数量,而要提高石油年产量,则需要进一步加大新钻井数量,进尺量相应有所增加;从钻井进尺量来看,我国石油勘探开发已经逐步呈现西部接替东部、海洋补充陆上的格局,而西部部分地区地质条件相对复杂,油藏深度大,海洋地质条件更为复杂,因此未来钻井进尺量将有所增加。

综上,石油钻采井口装备作为石油勘探开发的重要设备,在我国油气资源消费长期内保持增长态势的背景下,钻井数量和进尺量的提高将推动石油钻采井口装备的市场需求保持稳定增长。

(2)变动原因分析

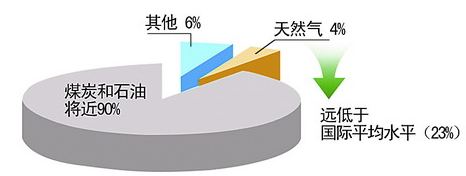

1)我国油气资源需求持续增长

伴随着工业化和城镇化的持续推进,我国对石油、天然气的需求将持续增加,油气消费需求在较长的时期内仍将处于高位。

2)我国油气生产稳中有升增加了石油钻采设备需求

根据我国《能源发展“十二五”规划》,到 2015 年,我国境内原油产量稳定在 2 亿吨左右。在此基础上,我国各主要石油公司制定了发展规划。2014 年,中石油全年石油产量为 11,364 万吨,较 2013 年增长 104 万吨,同比增长 0.9%;天然气产量 952 亿立方米,较 2013 年增长 72 亿立方米,同比增长 8.2%。2014年,中石化全年石油产量为 4,378 万吨,与 2013 年基本持平;天然气产量 200亿立方米,同比增长 7.2%。2014 年,中海油石油产量为 3,955 万吨,同比增长1.1%;天然气产量为 118 亿立方米,同比增长 23.6% 8 。

中国能源消费结构图

资料来源:国家统计局

经过多年的持续生产,东部大庆、胜利、辽河、中原等油田已经陆续度过了产量高峰期,尽管相关油田仍是我国石油生产的有力保障,但油田外围地区开发难度大于原生产区,对部分地区外围的再开发带来一定的新增需求。

A. 西部接续东部,东西并举勘探开发

我国西部地区的油田开发已经取得了一定的成果。中石油长庆油田作为典型的“三低”(低渗透、低丰度、低产出)油田,经多年开发,原油产量已经由 2001年的 520 万吨跃升至 2013 年超过 2,400 万吨万吨 ,2013 年油气当量产量达 5,195万吨,超过大庆油田,成为我国油气产量最高的油气田。2012 年新疆油田、塔里木油田和吐哈油田共生产原油 1,839 万吨 ,预计 2015 年可建成年产 5,000 万吨级的“新疆大庆”,其中塔里木油田预计 2015 年实现油气当量产量 3,000 万吨,2019 年达到 4,000 万吨。随着勘探开发技术设备的进步,西部地区所蕴含的巨大的石油开发潜力将逐步得到挖掘,未来将成为我国重要石油产区。

长庆油田历年油气

资料来源:长庆油田公司

我国部分主要陆上油田原油产量变化

油田名称 | 2014年 | 2001年 | 高峰产量 | |

产量(万吨) | 产量(万吨) | 产量(万吨) | 年份 | |

大庆油田 | 4000 | 5150 | 5601 | 1997 |

胜利油田 | 2,787 | 2,668 | 3,355 | 1991 |

长庆油田 | 2,505 | 520 | - | - |

新疆油田 | 1,180 | 968 | - | - |

辽河油田 | 1,122 | 1,385 | 1,552 | 1995 |

数据来源:中石油集团

B.西部地区油气勘探开发呈现的主要特点及对石油钻采设备的影响

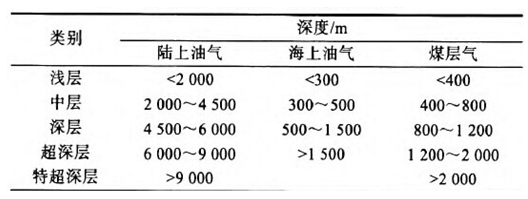

不同油气的类型对深度的划分

西部地区油气田储量大,未来开采潜力大,并因我国地势西高东低和部分地区独特的地质和气候条件而具有一定的特点,集中体现在

如下方面:

① 部分地区埋藏较深,能够达到 4,000-5,000 米,甚至达到 7,000 米;

② 低渗油气田较多,部分地区油气井自然递减率远高于全国平均水平;

③ 地下条件较复杂,部分地区存在高压、高温、高腐蚀性情况;

④ 地形复杂,地面高差大,地层较硬,施工难度大。西部地区油气田的上述特点使其对比早年发现的东部高产油田开采难度比较高,对钻采设备的要求也较传统的东部产区有所提高。

3)天然气勘探开发规模迅速扩大

A. 天然气输送管道建设持续快速推进

近年来,西气东输工程逐步推进,天然气输气管道建设规模较大。截至 2013 年底,我国天然气管道总长度达到 6.2 万千米,到 2015 年管道总长将接近 10 万千米,形成“西气东输、北气南下、海气登陆”的供气格局。受益于此,我国将在未来一段较长时间内保持天然气勘探与开发快速发展的态势。

B. 天然气规划产量迅速增加

根据《天然气发展“十二五”规划》,到 2015 年,我国的常规天然气产量将达到约 1,385 亿立方米,煤制天然气、煤层气地面开发和页岩气合计产量达到 375亿立方米左右,形成总计约 1,760 亿立方米的供应能力,较 2011 年天然气产量1,025 亿立方米增加约 70%左右,增量相当于 2011 年全国油气产量的 25% 。到2020 年左右天然气供应能力将达到 2,000 亿立方米,是 2011 年的天然气产量两倍左右,相当于 2011 年全国油气总产量的 160%。常规天然气勘探开发方面,“十二五”期间将加强四大产气区的天然气产能建设,新建产能合计达 703 亿立方米/年,较“十一五”末增长超过 120%。

我国“十二五”常规天然气开发重点项目表

气区 | 新建产能 (亿立方米/ 年) | 2015 年产量 (亿立方米/ 年) | “十二五”新增产能占 2015 |

鄂尔多斯盆地 | 261 | 390 | 67% |

四川盆地 | 195 | 410 | 48% |

塔里木盆地 | 147 | 320 | 46% |

南海海域 | 100 | 150 | 67% |

合计 | 703 | 1,270 | 55% |

数据来源:《天然气发展“十二五”规划》

C. 非常规天然气资源勘探开发前景十分广阔

目前,致密气开采储量动用程度还很低。以苏里格气田为例,当前主要开发的是单井产量大于1 万立方米/日的气井,动用储量仅占总储量的 46%。随着经济技术、政策等条件进一步成熟,致密气开采动用储量有望进一步升高。煤层气方面,将以沁水盆地和鄂尔多斯盆地东缘作为勘察开发重点,促进已有产区稳产增产和新建产区扩大产能。同时在新疆、贵州、安徽、河南、四川、甘肃等地区的煤层气实验性开发。

中石油资本开支

资料来源:中石油集团网站

D. 对石油钻采设备需求的影响

众多常规和非常规天然气勘探开发建设项目将使我国的天然气产能在“十二五”期间得到跨越式的增长。作为产能建设的基础设施,天然气钻井和钻采设备需求将在国家政策和主要勘探开发企业投资的推动下稳步增长。

4)海上油气田勘探开发规模快速扩大

A. 海上油气勘探开发规模

时间 海工装备年销售收入 | 其中:海洋油气开发装 | 备国际市场份额 | 海洋油气开发装备关键系 |

2015 年 | 2000 亿元 | 20% | 30% |

2020 年 | 000 亿元 | 35% | 50% |

数据来源:《海洋工程装备制造业中长期发展规划(2011-2020)》,智研咨询整理

根据这一规划,在“十二五”到“十三五”期间我国的海工装备销售收入规模将显著提升。在目前已基本实现浅水油气装备自主设计建造的基础上,海洋油气开发装备的市场规模将不断扩大,出口迅速增加。

B. 我国海上石油钻采设备进口替代能力不断增强

相对于陆地钻机等钻采设备,海上钻采设备的研发和生产仍是我国石油钻采设备产业链中相对薄弱的环节。我国以前使用的海上钻井平台主要采用国外进口设备,配备的井口装备也以进口产品为主,作业成本高昂。近年来,行业领先企业凭借自主创新,逐渐掌握了高质量的海上钻采专用设备的研发和生产技术,有效提高了供给保障能力,在国内市场逐步替代进口。

5)海外石油工程作业将是未来钻采设备的重要市场

我国主要油气开发企业将海外作业作为“十二五”期间的发展重点,规划中的海外作业量目标达到 3 亿吨左右。油气开发企业海外作业量的增加能够扩大国内石油工程技术服务企业海外作业市场规模,进而带动我国石油钻采设备国际市场业务规模稳步增加。

6)我国大型钻采设备厂商出口增加带动全产业链的发展

近年来,由于国际市场油气需求整体走高,石油和天然气等资源的重要战略地位在国际政治经济局势中得到反复验证。世界各国尤其是非经合组织国家加大了油气勘探开发的力度,而我国的石油钻采设备性价比较高,具有较高吸引力和较强竞争力。

4、总体供需态势

未来,随着国际市场上石油、天然气需求继续保持高位,我国西部地区接续东部油气生产、天然气产量提升、海上钻采设备逐步实现进口替代、国内石油工程技术服务企业海外作业的增加和我国石油钻采设备出口量的增加,市场需求将不断扩大,对产品的功能、质量可靠性等要求也将不断提高。

相关报告:智研咨询( http://www.chyxx.com)发布的《2016-2022年中国石油钻采设备市场深度调研与发展前景研究报告》

5、行业竞争格局

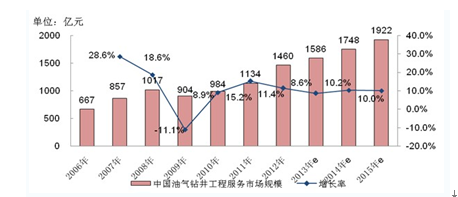

2006-2014年全球油气钻井工程服务市场规模

年份 | 市场规模(亿美元) | 增长率 |

2006年 | 1097 | |

2007年 | 1213 | 10.57% |

2008年 | 1360 | 12.12% |

2009年 | 1600 | 17.65% |

2010年 | 1778 | 11.13% |

2011年 | 2203 | 23.90% |

2012年 | 2446 | 11.03% |

2013年 | 2679 | 9.53% |

2014年 | 2914 | 8.77% |

(1)行业围绕产品质量的可靠性展开竞争

石油钻采设备的性能可靠性始终是决定企业竞争实力的重要因素。近年来,国内企业对产品质量日益重视,表现为要求严格的美国 API 认证在国内的影响力日益扩大,产品质量不过关、无法获得美国 API 认证的产品难以参与市场竞争。未来竞争的基础在于各生产企业对产品质量的保障能力,从而要求企业全面增强在原材料采购、生产工艺全程到产品检测等方面质量管理水平。

2006-2015年中国油气钻井工程服务市场规模

资料来源:公开资料整理

(2)行业围绕专业化生产、定制化研发和产业链整合展开竞争

为适应不同地质条件和钻井方式的需要,石油钻采设备规格、功能将更加细分,这要求设备商紧跟钻采技术发展趋势,提高定制化研发和生产能力,同时提升产品研发、生产和售后服务的专业程度,纵向整合以响应客户在售前、售中和售后的全程需求。从产业链的延伸角度,对产品原材料质量把控的需求将使得厂商不断向产业链上游延伸,从源头保障产品质量。设备与服务的结合是未来本行业的发展方向之一,优势企业有能力凭借其经验向下游附加值高的服务业延伸,企业总体收益的提高有助于反哺产品的研发投入与生产投入。因此,产业链整合将是行业企业未来提高市场竞争力的重要途径。

(3)行业围绕产品结构升级和自主研发能力展开竞争

机械化与智能化将是未来石油钻采技术发展的主题之一。陆上钻采难度的增加、海上钻采活动的持续活跃都将导致未来机械化、智能化的高附加值产品市场需求增加。因此,我国石油钻采设备企业面临着改善产品结构、提高产品技术含量的要求。能够自主研发、生产高附加值产品的企业将在未来的竞争中处于优势地位。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国石油钻采设备行业市场全景调查及前景战略分析报告

《2023-2029年中国石油钻采设备行业市场全景调查及前景战略分析报告》共十二章,包含中国石油钻采专用设备行业重点企业运营分析,2023-2029年中国石油钻采设备行业发展前景预测, 2023-2029年中国石油钻采设备行业投资战略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国饮水机行业全景简析:茶吧机迅速替代桶装机市场[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国储氢行业现状及发展趋势分析:技术创新驱动发展,产业链协同助力储氢产业崛起[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2024年中国电液伺服阀行业全景洞察:电液伺服阀市场需求将不断增长,行业具有良好发展前景[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2024年中国户用光伏行业现状及未来趋势分析:利好政策效应稳步释放,户用光伏并网容量持续增加[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)